今回は事業承継問題を解決するためのあるスキームをご紹介いたします。

はじめに、事業承継問題と一口に言っても様々なパターンがありますが、代表的なものは次のとおりです。

ケース1 親族内に後継者がいない

ケース2 経営の承継したものの、(株価が高く)株が移せない。

ケース3 兄弟間で経営権の取得を巡って争いがある

今回ご紹介する手法は、ケース2とケース3を問題を解決するための手法です。

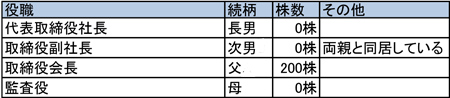

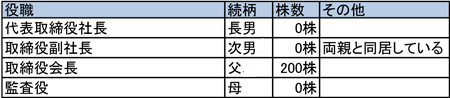

次のような家族構成の同族会社を前提とします。

長男は代表取締役社長、次男は取締役副社長です。

株式は全て会長である父親の名義となっています。

長男である社長の要望は、経営権(株式)を取得したというものです。

いうまでもありませんが、代表取締役の地位など経営権をもっていなければ、ただのお飾りに過ぎません。

このような場合に、生前に株式を動かすことには2つの問題があります。

ひとつは、贈与税でもうひとつは、譲渡承認手続についてです。

株価の計算方法については省略しますが、時価以下の金額で株を譲渡した場合には、譲渡を受けた人は贈与税がかかります。

そこで、株価の高い株式を生前に移転する方法として、『事業承継税制』の活用が考えられます。

この制度を使うことによって株の移転に贈与税がかからないようにすることができます。

しかし、この制度で贈与税が免除されるのは、発行済株式総数の3/2までです。

それを超える株式の贈与については贈与税が発生します。

2/3を取得できれば経営権を取得できることは間違いありませんが、少数でも株式をもっていれば相当の権利が認められています。

次に、譲渡手続き上の問題についてお話します。

株式会社で株式譲渡制限を設けている場合、譲渡の承認は原則として、つぎの機関で受けることとなります。

取締役会非設置会社・・ 株主総会

取締役会設置会社・・・ 取締役会

したがって、経営権の獲得を巡る争いがある場合、株主でもあり取締役である次男が、譲渡承認について正式な手続きを経ていない株の移転についての訴えをおこすことが可能です。

この2つの問題を解決する手法が、『遺言代用信託』です。

“遺言”というと、死んでから効力が発生するように思われがちですが、遺言の代わりという意味ですので、信託の委託者が生存している間から効力を発揮する信託のことです。

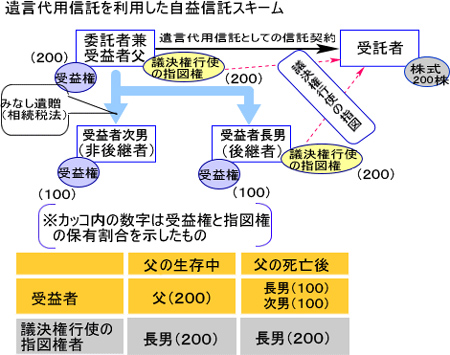

一般的な株式は『配当をもらう権利(受益権)』と『経営を決定する権利(議決権)』の2つの権利をあわせ持っています。

遺言代用信託を利用した事業承継手法とは、議決権を行使する権利のみを長男とし、当初の受益者を父親、父親の死亡時には長男と次男がが受益権を取得するものです。

長男が取得する議決権については、信託契約によって取得する権利ですが、相続税法上の株式評価においては、原則として、議決権の有無を考慮せずに評価することとされていますので、議決権の取得について贈与税は発生しません。

しかし、このスキームが租税回避を目的とするものではなく、あくまでも事業承継を円滑にすすめるための手段として利用を検討することが必要です。