「長いデフレの間に、企業は投資や従業員への還元を行わずに、ずっとお金を貯め込んできたという状況が続きました。だからこそ、デフレからの脱却であります。つまり、企業にとって投資をしたり、あるいはしっかりと従業員に還元していかなければ、逆に企業が損をしていくという時代に私たちは変えていきます。」

10月1日の安倍首相の発言です。

『ずっとお金を貯め込んできた』という前提に立って、デフレや税金について議論が行われる点については、少なくとも中小企業の経営者にとって納得はできないでしょう。

平成24年度の黒字申告法人(つまり税金を納めている法人)は、27.4%と10月に国税庁から発表されたばかりです。

単純に考えると、納税をしていない3/4の企業はお金を貯められていない訳ですし、納税をしている企業においても、お金が借入金の返済に回っていることが多いので、やはり簡単にお金は貯まりません。

3/4近くの企業が納税していないのに、「法人税を減税しますので、賃上げを!」といわれても、「誰に向かって話しているのだ、経団連とかに属する上場企業だけか!」といいたくなるのが本音でしょうか。

ということで、消費税の増税は決定しましたが、その次は法人税の減税の行方が注目を集めています。単純に法人税の減税ということであれば、個人(つまり給与所得者)に直接関係はありませんが、今回は『賃上げ』とセットで取り上げられていますので、個人の方でも気にかかるかもしれません。

最終的には12月に発表される予定ですが、現在分かっている主な減税は下記のとおり。

■所得拡大促進税制の拡充(給料上がったら税金を下げるよ)

■設備投資減税の拡充(設備投資したら税金を下げるよ)

■復興特別法人税の廃止(単純に税金を下げるよ)

■法人実効税率の引き下げ(単純に税金を下げるよ)

つまり、「減税をすることによって、企業には余裕ができるはずだから、それを賃上げに回してね。賃上げしてくれたらさらに税金を下げるよ。だから企業は減税分を内部留保に回さないでね。そして、もっと設備投資をしてね」というサイクルを狙っていることになります。

しかし、少なくとも私が知る限りにおいては、賃上げに積極的な中小企業は見受けられません。人材投資促進税制の恩恵を受けている業績好調な中小企業でも、社員数の増加に伴うものであり、一人あたりの賃上げとは別の問題です。

安倍首相は、内部留保を行うと損する税制に変えるのだよといいますが、私たちがお客様とお話しするのは、どれだけ内部留保していくかという点につきます。

もちろん、企業にとって必要な時期に、内部留保から設備投資というのは当然のことです。給料以上の働きをしている社員の賃上げを行うのも良いでしょう。とはいえ、社員の評価を挟まずに、ダイレクトに賃上げがなされるようなことになったら、事業を継続することによって雇用を確保している中小企業の「継続性」に大きな影響を与えます。

東京の景気が良くても、地方の景気は良くない。地方にまで波及するには時間が掛かるとはよくいわれますが、“仮に”大企業が賃上げをして消費が増えて経済成長につながったら、その次に時間を置いて、“結果として”中小企業の景気がよくなるかも・・・しれません。

そのときにはじめて、中小企業の賃上げが「一時金」(つまり賞与)という形で反映されるのが精々なのではないでしょうか。固定給が一斉に上がるのは、経営の弾力性という意味ではやはり危険を伴います。そのときまで、賃上げ税制が残っているかは定かではありませんが・・・。

とはいえ、『下げた税金は、どこかの税金で上がる』。

これは当然のことです。

それが今回は消費税ということですが、消費税の増税は社会保障費にのみ充てると強調されています。ちなみに、社会保険料は毎年上がっており、この引上げは平成29年までとなっておりまが、“現時点で”ということになります。

社会保障費が足りないといって消費税を増税するくらいですから、常識的に考えたら、平成30年以降も社会保険料は上がると考えた方が間違いないでしょう。

薄く広くという意味では、消費税とは比較にならないくらい簡単に「増税」できます。

現在の社会保険料の引上げ幅は、0.354%。

月額給料が30万円と仮定して、これを単純に掛けると毎月1,062円の増税。10年間では毎月10,620円(個人と企業で折半)の増税完了(10年間の累積で3.54%の増税)。

仮に、社員が30人であれば、10年間で、3,823,200円(10,620円×12ヶ月×30人)の増税完了。

つまり、企業が負担している人件費は、賃上げをしなくても上がっています!

もちろん、社会保険料負担の増加は、減税の対象にはなりません!

法人税の減税メリットを受けることができるのは、社員数が増えて、設備投資して、大幅な黒字申告を行った場合のみという、「超」変動制。

それこそ、「一時金」である減税と、「固定給」である増税が組み合わさっています。

こうなったら、社会保険料負担を減らしやすい非正規社員が絶対的に増えるに決まっています。結局は、増税の問題でもなく、減税の問題でもなく、裏側に社会保障費の負担が争点になっているということに気付かなければなりません。

「所得の拡大で消費が増えてさらなる経済成長につながるといった好循環を実現する」と安倍首相は意気込んでおります。

これが本当に好循環を実現するか否かは、歴史のみが知るということになるでしょうか。

月: 2014年2月

税務署を侮ってはいけない!

どの分野でもそうですが、自分にとって当たり前と思っていたことが、世間一般では当たり前でないということに気づかされる場面があります。

それが、私でいうと『税務調査』のことについてです。

最近、あまりにも“稚拙”といわざるを得ない事案や、経営者の認識に接する機会がありましたので、『税務署がどうやって不正を発見するのか!?』の大原則をお話いたします。

まず、税務署では調査先の選定にあたって、『机上調査』『外観調査』『内偵調査』の3つの手法が用いられます。

本日は、このうち、机上調査についてお話します。

これは、文字通り机の上で行われる事前調査で、いろいろな方法によって集められた情報の付け合わせ作業です。

この机上調査で用いられるのが、今から十数年前に国税が導入した『KSKシステム』です。

ちなみに、KSKとは『国税総合管理システム』の頭文字です。

KSKシステムには、地域や税目を超えて情報が一元管理されており、全国524のすべての税務署がネットワークで接続されています。

毎年提出される申告データはもちろんのこと、調査官が実際に見聞きした情報も入力され、蓄積されています。

KSKシステムを用いた、机上調査の一例を紹介します。

税務署には毎年、所轄国税局からさまざまな法人や個人の取引情報が記載された『資料せん』というものが送られてきます。

資料せんには大きく分けて二種類あります。

法律によって各企業に提出を求める“一般資料せん”と、税務職員が独自に収集した情報からなる“内部資料せん”です。

調査官が特に重視するのは、後者の“内部資料せん”です。

一般資料せんは、国税局や税務署からの依頼によって、売上げや仕入れ、外注費や地代家賃など、一定金額以上の取引について、所定の用紙に記入し、会社の経理担当者が提出するものですので、常識的に考えたら税務調査で問題になるものではありませんし、調査官も重視はしていません。

何故なら、当たり前に『おもてに出てくる取引』だからです。

例えば、「Aさんに地代家賃100万円を払いました。」という資料せんがB社から提出されたとします。

税務署では、このB社から提出された資料せんに従って、Aさんの申告にB社からもらった地代家賃が収入として計上されているのかをKSKシステムで確認します。

一度でも確定申告をしたことがある人は、『納税者番号』が付けられてKSKシステムに登録されていることから、この資料せんの内容に従って、申告がされているかどうかが一目瞭然となります。

今、例にとってお話しましたが、代表者が会社から地代家賃をもらって、それを確定申告していないなどというのは、絶対にやってはいけないことです。

申告をしていない人の中には、「(税務署から)言われたら申告すればいいや!」くらいに思っている方もいるかも知れません。

これこそが大きな間違いです。

その税金に対する考えの甘さこそが、調査官に『この社長は会社ではもっと大きな脱税をしているに違いない!』と思わせる伏線となるのです。

なにせ調査官は『商売人は皆悪人と思え!』と教えられているのですから。

ひとつでもほころびが出れば、調査官の疑いは『確信』に変わります。

一度かけられた疑いはそう簡単に晴れるものではありません。

「これくらいなら分からないだろう?」などの甘い考えは、金輪際捨ててください。

もしも、今現在そのようなズルをしている人がいたら、今すぐ申告をしてください。

日本の国税はそんなに甘くはありません。

「NISA」(ニーサ)には罠がいっぱい?!

年間100万円までの投資によるリターン(売却益・配当)が5年間はすべて非課税!!

これだけ聞くと、なんとも耳を疑いたくなるようなオイシイ話ですが、果たして本当なのでしょうか。最近テレビのCMでもよく耳にするこの「NISA」(ニーサ)ですが、実はテレビでは決して流さない「罠」がたくさん仕掛けられているのです。

そのご説明の前に、まずはこの制度の簡単な概要はこうです。

先日の10月1日より投資するための専用口座の開設の受付が始まりました。なお、実際の投資開始は来年の1月からとなります。

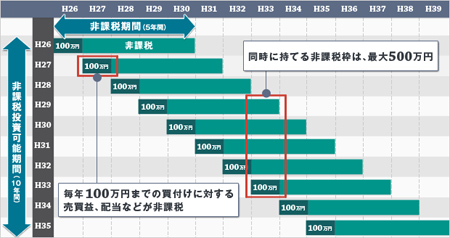

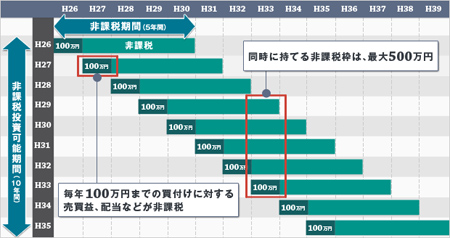

この制度は、平成26年~平成35年までの10年間限定の規定です。専用の口座内であれば、年間100万円までの元本に限り、以後5年間はその元本に対するリターン(配当・売却益)はすべて非課税となっています。適用期間が10年間ですので、最大で累計1,000万円までの投資が非課税枠で可能になります。また、毎年の100万円までの元本は5年間有効ですので、同時に持てる非課税枠は最大500万円ということになります。

出典:価格.com/マネー/NISA ホームページより

トータルでこのくらいの金額の話になってくると、「なんだか、とてもオイシイかも!」なんて気がしてきます。

しかし、ここで注意が必要です。

非課税!非課税!が表立っていますが、実はまだあまり知られていない罠がたくさん存在するのです。

(1)口座内で新規で購入した株式のみが有効。既に所有している株式を使うことはできない

・・・現金から新規で購入(投資)したものだけが非課税の対象になります。

(2)年間100万円の限度額は、5年の間に売却してしまえばそれで終了。再度その枠を使うことはできない

・・・要するに、最初に購入した銘柄を最大5年間は非課税枠で持ち続けることができ、かつ、5年の間に売却してしまったモノはそれで非課税制度の適用が終了することになります。

そしてここからが、さらに大きな罠(特徴)になります。

(3)リターンは非課税になるが、譲渡損もなかったものとされる

・・・通常、特定口座などで売買した株式の譲渡損は、他の株式の譲渡益等と通算ができますし、また、損失を3年間繰り越せるなどの規定が存在しています。しかし、「NISA」では売却益も売却損もなかったものとみなされてしまうので、売価益が見込まれる(腕がある)場合でないと、実は素人には難しい、という側面があります。

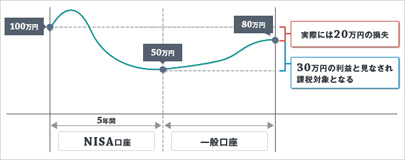

(4)「NISA」専用口座で5年が経過すると、その株式は特定口座等へ移管されることになるが、その際には、移管時の時価を取得価額として移管されるので、その後売却した時に、本来は売却損になるものが売却益として課税されるケースがある

・・・図で表すとこうなります。

出典:価格.com/マネー/NISA ホームページより

結果的に、当初100万円で取得した株式が80万円で売却したものの、移管時の50万円を取得価額とみなされているため、30万円の売却益が課税対象となってしまうのです。これでは本末転倒です・・・

もちろん、その反対の場合にはメリットになります。移管時の時価が130万円で、その後120万円で売却した場合には、本来は20万円の売却益になり課税されるはずですが、移管時の130万円を取得価額とみなすので、10万円の売却損となり、他の譲渡益との通算や3年間の繰り越しなどが可能となるのです。

そもそもこの制度の最大の目的は、国民の持つタンス預金などの約1,500兆円超といわれる個人金融資産を、リスクマネー市場へ誘い出し、市場の活性化と経済成長を推し進めることにあります。

すなわち、「皆さんの預金をドンドン投資してください!その代わり、リターンは条件付きで非課税にしますよー、でもリスクは自己責任でね!」ということです。

当然ですが、損失の補てんなどは誰もしてくれません。

元本の100万円限度、というところにも、実はリスクの高いところへ誘い出そうとしていることが顕著に表れているように感じます。きっと、紙くずになってしまっても、あまり問題にならないよう限度額を抑え、単年では効果が薄いので長期に分散させた、とも考えられるからです。

そもそも、100万円の元本で、かつ、売却したらその枠は終了、という内容で一体どれだけ非課税のリターンを得られるというのか疑問です。。。

私には、「国民には広~く、毎年100万円づつ損してもらうことで、少し経済の活性化に寄与してもらおう!」という政策としか思えません・・

さて、皆さんはどうお考えですか?

投資に自信のない人は手を出さない、あるいは、手堅い銘柄で5年間の配当狙い、などというのが賢明かな、そんな気がします・・・

その相続税対策、大丈夫ですか!?

「賃貸アパートを建てれば、相続財産の評価が下がって相続税対策になりますよ!家賃収入だって入ります!相続税の増税も決まっていますし、消費税だって上がります!賃貸アパート建てるなら今でしょ!」こんなセールストークがあちこちから聞こえてきそうです。

相続税対策を考えた事のある方であれば、1度は耳にしたことがあるのではないでしょうか。

「賃貸物件を建てれば、相続税が減る。」

このこと自体は決して間違っていません。しかし、不動産経営にかかる費用やリスクを十分検討せずに行うと、相続税の節税効果を打ち消す結末を迎えてしまうことも少なくないのです。

相続税も消費税も増税されることが決まった今、冒頭のような住宅メーカーのセールストークを聞き、不動産経営に乗り出そうと多くの方が考えているはずです。実際、住宅メーカーでは賃貸住宅の受注額がかなり増えているそうです。

しかし、節税対策のつもりが自らの首を絞めてしまうことのないよう、賃貸物件を建てることによる節税メリットと、そのリスクについて知っておきましょう。

繰り返しになりますが、賃貸物件を建てれば相続税が減る事は間違いありません。これは相続税における財産評価の方法による効果です。

例えば相続財産が2億円の現預金のみであった場合、その相続税評価額は額面通り2億円となります。これを子供2人が相続した場合の相続税は2500万円になります。

では、1億円で土地を買い、そこに1億円の賃貸アパートを建て、その土地建物を相続した場合はどうでしょうか。この場合、土地は「貸家建付地」建物は「貸家」として相続税評価額を減らすことができるのです。具体的な計算方法はここでは省略しますが、2億円で手にした土地建物について、場合によっては1億円程度までその相続税評価額を下げることもできるのです。そうすると、これを子供2人が相続した場合の相続税は350万円ほど。相続財産が現預金から土地と賃貸アパートに変わることで、節税額は2150万円となり、その効果の大きさが分かります。

これでだけの節税効果が期待でき、長期に渡って安定した家賃収入を得られるのであれば、この相続税対策は大成功です。こんな試算を見せつけられれば、その気にならないほうがおかしいかもしれません。しかし、現実はそううまくいくとは限りません。

まず、不動産経営にかかる費用は思った以上にかかります。固定資産税や管理費、入退去時の原状回復費用、賃借人を募集する広告費、さらに年数が経つにつれ多くの修繕費がかかるようになります。

そして不動産経営を行ううえで最も考えなければならないのは、家賃の下落や空室のリスクです。不動産経営を勧める住宅メーカー等の試算では、多くの場合その入居率は高く見積もられ、家賃も下がらない前提で予測されているため、安定した収益が得られると錯覚してしまいがちです。

しかし実際には一度空室になると、よほどの好立地でない限り、すぐには次の入居者がきまらないことも多く、また、近所に新築の似たような物件が建ってしまったような場合には賃料も下げざるを得ません。

先程の例では手持ちの現預金で賃貸不動産を購入したと仮定しましたが、これが借金をして購入した場合に家賃下落や空室のリスクにさらされると、賃貸収入では借金返済ができないといった事態に陥ります。中古の賃貸物件が数多く売りに出ているのを目の当たりすると、こうした事態に陥って、結局、賃貸不動産を手放さざるを得なくなる方が多く存在することが容易に想像できます。しかもその売却価格は、都内であれば別ですが新築時の半分以下になることも珍しくありません。

専門家の中には借金をして賃貸物件を購入し、不動産経営を行うことによる相続税対策を勧める者もいます。なぜなら、先程も申し上げたとおり、賃貸物件は相続税評価額を下げることができ、なおかつ、借金は債務として相続財産をマイナスすることができるからです。

しかし、こうした方法は目先の相続税を減らす効果を期待できることは確かですが、その後の不動産経営にかかる経費やリスクを正しく見積もらなければ単なる“ばくち”になってしまいます。みなさんご存知のように賭けごとは外れるのが常です。

こうした不動産経営による相続税対策を行う前提条件は納税資金があること、老後資金が十分にあること、賃貸需要が見込める土地をすでに所有していることなどがあげられます。

目の前の増税に翻弄されて、節税するつもりが資産を減らしただけだったなどという結果を招かない為にも、確かな知識を持つ信頼できる専門家を味方につけ、冷静な判断を下すことが重要です。