『○×修繕工事一式 150万円』

『△◎支援コンサルティング料 300万円』

『☆★制作費 60万円』

「当然、全額経費でしょう!」

皆様はそうお考えかもしれません。

しかし、税理士がこのような請求書を見ると・・・。

「これじゃ内容が分からないよ。とりあえず、○年間に渡って費用にしよう」

と、本来全額経費が可能なものも、その請求明細の曖昧さから保守的に処理してしまう事があります。

もちろん、内容すら確認しないまま全額経費として処理してしまい、税務調査時に問題になる事も少なくありません。

「社長、これは全額経費にならないものでした。修正申告が必要です・・・」

この時点で、経営者の方が駆け込むように当社にご相談に来られ、

「税理士が税務署寄りなんです!」

と訴えます。

また、最近顧問契約をさせていただいたお客様でこんな事がありました。

「社長、この保証金というのが長年資産計上されていましたが、返金されないものなので経費処理出来ます。そもそも保証金ではありませんので。これをきちんと処理していれば今までに税金が100万円減っていました」

経費処理出来るものを処理せず、処理出来ないものを処理してしまう・・・。

経費処理出来るか出来ないかはちょっと調べれば分かることですし、分からなければその支払先へ直接問い合わせるのが当然です。

それすら行わない職務怠慢な税理士が悪いのは間違いありません。

従って、比較的金額が大きいものや、抽象性が高い支払いを検討している場合、事前に税理士に問い合わせを行う癖を身につける事が大事です。

事前に相談すれば流石に調べますから。

事前に相談してもおかしな事を言うようであれば、当社にご相談ください(笑)

と同時に、支払先にもっと明確な請求書を出していただく事も大事です。

100万も200万円も支払うのに、明細一行の請求書って・・・。

「これじゃ、税理士さんが処理出来ないって言っています」

これくらいは支払先に求めてもいいのではないでしょうか。

一概には言えませんが、内訳明細が細かいほど経費に落とせる割合が高くなる傾向があります。

例えば、100万円を支払うにしても、明細一行だと全額資産計上しがちなのが(してしまう税理士が悪いのですが・・・)、内訳明細が詳細に分かれていれば、50万円が経費処理出来て、50万円が資産計上になるという事は少なくありません。

また、契約期間がいたずらに長い場合も気をつけなければなりません。

例えば、支払ってから本来3ヶ月の契約期間で終わってしまう内容であるにもかかわらず、相手先が念のために5ヶ月の契約期間を取ってきたとします。

この期間が決算月をまたぐような場合、またいだ後の残りの期間分は経費処理出来ません。

そもそも、それが納品を伴う支払いの場合、納品が終わるまで全額経費に落とせません。

このように、期間が設定されている支払いは、決算日までに取引が終わるように設定していただくのがポイントです。

その発注の担当者が経営者や経理担当者とは限らないので、関係する社員にもこのようなポイントは事前に伝えておく必要があります。

「全額経費にならないなら、あえて今やらなかったのに・・・」

「税理士が言ってくれたら、詳細な内訳が記載されている請求書をもらったのに・・・」

最近、このような相談が多く、我々も曖昧な内容の請求書を多く目にします。

より多くの支払い額を経費処理するためには、正確な情報が必要であるとともに、経費処理する上での要件を充たした取引を行わなければなりません。

当然、そのような請求書を自社で発行していないかも確認するべきでしょう。

「あの会社へ100万円も払ったのに、経費に落ちなかった・・・」

と、変に恨まれても困りますから。。。

カテゴリー: 税理士は見た

セカンドオピニオン

当社の活動の一部が、

日本経済新聞(平成22年7月3日)に紹介されました。

紹介されたのは、税務セカンドオピニオン・サービスの

『プライベート・コンセント』です。

当社が、このセカンドオピニオン・サービスをはじめた

2005年は、まだ、“セカンドオピニオン”という言葉は

一般的ではなく、ネーミングなどに苦労をした記憶があります。

今となっては、“セカンドオピニオン”という言葉を

素直に使えば良いわけですが、

当時は、この言葉は目立たない程度に使いました。

当社が、このサービスを開始すると、

追随者は、半年~1年ほどで現れました。

参入障壁が、ほぼ、ゼロのサービスですから、

追随者が現れるのは、当たり前のことですが、

私たちが、業界動向から疎遠になっているうちに、

インターネット上では税務セカンドオピニオン・サービスを

行う税理士サイトが雨後の竹の子のように増えたようです。

医療の世界から現れた“セカンドオピニオン”という言葉は、

今では、あらゆる業界で使われるようになりました。

“アウトレット”と並ぶ

21世紀以後に出現したヒットワードの一つと言っても良いでしょう。

“専門家”という言葉には、

“セカンドオピニオン”という言葉がセット。・・という時代に

なりました。

しかし、これは当然のことです。

私たちの社内でも、専門家同士が対立する意見を戦わせる場面は、毎日のようにあります。

それだけ、時代は複雑になり、一人の専門家の意見だけで

どうにかなる時代ではなくなっているのです。

さらに、肩書きだけが“専門家”という人も多くいます。

私たちは、お客さまを通して、そういう人たちにたくさん出会ってきました(間接的に)。

そして、そうした“専門家”という人たちは、

驚くようなアドバイスをしているのです。

ある若い税理士は、

私たちのセミナーに参加したお客様の

「キャッシュフロー計算書を作ってください」

の依頼に、

「あれはすぐには作れないものです」

と答えたそうです。

当社の新卒が10分くらいで作るものを

“すぐには作れない”というのは、

どういうことなのかと驚いた記憶もあります。

理想は、

”完璧な専門家”に出会うことです。

しかし、そんなことはあり得ません。

世の中が複雑になる。

試験だけで専門家が製造される。

この2つの背景を客観的に見るだけで、

“完璧な専門家”などあり得ないことが

わかります。

だから、

当社は、社内での意見を戦わせるように

なっています。

そして、

社外においても、

プロとしての意見を

多くの方々に利用いただきたいと考えています。

今日も、

顧問税理士さんが考えた相続対策に対して、

異論を主張し、まったく違うスキームを提案しました。

お客様には、2つの意見をよく吟味し

良かれと思うものを選んでいただけると思います。

八百屋で、大根を選ぶことと

それほど変わらない状況に持ってこれた時、

本当の専門サービスを受けられることになります。

回りくどいけれど仕方がありません。

続、なぜ税理士は必要なのか?

私は以前にこんな経験をしたことがあります。

ある零細企業の社長が顧問契約のご依頼でいらっしゃいました。

私 「本日はどのようなご相談ですか?」

社長 「顧問をお願いしたいんですが。」

私 「それはありがとうございます。」

私 「どなたかのご紹介ですか?」

社長 「いえね、銀行から税理士さんに相談してみてはどうか?と言われまして・・」

少し訳ありのようです・・・

話を聞いてみると,借入れの相談で銀行に行ったところ

決算書と申告書の提出を求められたそうです。

社長が決算書と申告書を提出したところこの決算書では融資できないと言われ、

税理士に相談してみるように勧められたとのことでした。

その社長は,以前からご自分でワープロで決算書を作り、その決算書を持って税務署に行き職員に聞きながら手書きで申告書を書いて提出していたそうです。

私はその決算書と申告書を見せていただきました。

ワープロで作った行間が間延びした表に、それらしい勘定科目と金額が入力してありました。

はっきり言ってひどい決算書です。

これがテストなら『10点』くらいでしょう。

貸借対照表は、前年度からの繰越額を無視した財産ベース。

損益計算書の売上、費用は入出金ベース。

申告書も当然でたらめです。

対応した税務署の職員も職員です。

前回、わたしたちが税務署に提出する申告書は『確定決算主義』という決まりを前提として作成されなければならないという話をしました。

それは株主総会で承認された決算書にもとづき申告書を作成しなければならないということです。

しかし、この確定決算主義には大切な大前提があります。

それは、『会社法』です。

会社法とは、すべての会社が従わなければいけない法律です。

会社法では会社が行う会計について次のように規程しています。

『会社の会計は、一般に公正妥当と認められる企業会計の慣行に従うものとする。』

つまり、確定決算主義だからといってでたらめな決算書までもが認められるというものではありません。

私は前回、自主申告するのも一つの方法だとお話しました。

しかし、それは一般的な会計処理の基本が守られていることが大前提です。

何でもかんでも出せばいいというものではありません。

その結果、必要な時に、必要な資金を銀行から借りられなくなってしまうこともあります。

しかし,私はその社長のやってこられたことが間違っていたとは思いません。

ただ、その社長には相談相手がいなかった。

わたしたち税理士は申告書を作成するだけが仕事ではありません。

日常の経理上の疑問や、決算処理の相談に応じるのもわたしたちの大切な仕事です。

わたしたちエー・アンド・パートナーズ税理士法人では、低料金で経理周りの相談にお答えする『財務プライベートコンセント』サービスを行っております。

次の方々に最適なサービスです。

1.新規開業で顧問税理士を頼むまでもないとお考えの方

2.自主申告で毎年悩まれている方、、

3.顧問税理士以外の専門家の意見が欲しい方

上記の方々は、是非一度

『財務プライベートコンセント』サービスのご利用をご検討ください。

なぜ税理士は決算書の数字を変えてしまうのか?

先日、ある社長さんより質問をいただきました。

「笹川さん、うちの税理士さんに申告をお願いすると

黒字だった決算書が、赤字になって出てくるんです

けど何ででしょうか?」

これはよくある質問です。

とくに近年では会計ソフトを使って、自社で

決算書を作成している会社が増えたために、この

ようなケースも増えています。

では税理士が間違ったのでしょうか?

そのようなケースも無いことはないでしょうが

ほとんどの場合、期中に正しい経理処理が行われて

いなかったことが原因です。

例えば次のようなケースです。

・減価償却費の計上不足

・売上の重複計上

・買掛金の計上漏れ

まだまだ、あげればきりがありません。

税理士は申告を依頼された場合、まず最初に

やることは、皆さんが作って来た決算書を

『税金を正しく計算するための決算書』に作り

変える作業です。

そのうえで、作り変えた決算書を元に、

税務署に提出する申告書を作成するのです。

何故、税理士は皆さんの決算書を作り変えてしまう

のでしょうか?

理由は申告書を作成するのに楽だからです。

税務署では皆さんが作った決算書では正しく税金

が計算できないことは承知しています。

そこで、皆さんの決算書の利益を、税金を計算する

ための利益に調整するための計算書を用意しています。

ところが税理士は調整しなければいけない数字が

多くなると計算が複雑になるため、皆さんが作った

決算書を直接直してしまうのです。

これが、『税理士が決算書の数字を変えてしまう理由』

です。

それでは、皆さんが作った決算書の数字を変えないで

税理士に申告書を作成してもらうにはどのように

すればいいのでしょうか?

その方法は、次のように税理士にお願いすることです。

「この決算は株主総会で承認された決算です。」

「この決算書の数字は変えないで申告書を作成してください。」

何故これで決算書を変えることができなくなるのか?

それは、会社が申告する法人税について『確定決算主義』

という決まりをを前提としているためです。

これは、会社は税務署に、『株主総会で承認された決算の

利益を基礎に、税法の規定による調整を加えて作成した

申告書を提出しなければならない』ことを規程しているもの

です。

そのため税理士は決算書の数字を勝手に変えることは

できなくなります。

しかし、これには注意が必要です。

減価償却費や引当金の計上等、決算書上費用として経理

されていなければ税金の計算において調整することができない

ものもありますのでご注意ください。

もうひとつ方法があります。

それは『自主申告』です。

この国の納税制度は自主申告を前提としています。

会計ソフトの普及によって申告書まで作成できる

『税理士いらず』という刺激的なタイトルのソフトも

登場しています

ホント税理士泣かせです(笑)

しかし、どんなにソフトが便利になっても申告書の

作成は専門家の領域です。

申告書の作成は専門家からみても複雑です。

素人がやれば必ずミスはあります。

だからこそ税務調査という税務署による指導の機会

があるのです。

ミスがあれば税務署が正しい計算を教えてくれます。

そのときは指導に従って直してください。

その際には過少申告加算税という罰金がつくことも

ありますのでご注意ください。

その指導に疑問があれば税理士に相談してください。

税務署の処分に不満があれば不服申し立てを行うこと

もできます。

納税者による自主申告の流れは徐々に来ています。

私はこういう流れは嫌いではありません。

ただし、自己申告をするということは税金だけの

問題では済まない場合もあります。

税理士の作った決算書が間違っているそうです!?(2)

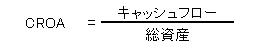

今回は中小企業におけるCROAの計算方法と考え方について前回に引き続きお話いたします。

キャッシュフロー計算書も損益計算書の利益と同じようにその計算過程によって3種類に分類されます。

1.営業キャッシュフロー

2.投資キャッシュフロー

3.財務キャッシュフロー

キャッシュフロー計算書は、平成12年3月期決算から、上場企業においてのみ作成が義務づけられ、中小企業においては作成が強制されていませが、現在ではほとんどの会計事務所において決算書類の一部として作成しています。

今回はそれぞれのキャッシュフローの説明は省略しますが、この中でCROAを計算する場合に使うキャッシュフローが、『営業キャッシュフロー』というものです。

この営業キャッシュフローとは、細かな話を省略すると、会社の本来業務での収入である『経常収入』から本来業務にかかった支出である『経常支出』を差し引いて計算したもので、会社本来の『金を稼ぐ力』を表します。

話は変わりますが企業再生支援の現場において、再生可能性の判断するためにまず見るのがのがこの営業キャッシュフローがプラスかマイナスかということです。

営業キャッシュフローがプラスの場合には企業本来の収益力はあるので、歯車の狂った債務の整理さえつければ再生の可能性はあります。

逆に、この営業キャッシュフローがマイナスの場合は、「経営を継続することが困難である」と言わざるをえません。

ところが、中小企業では営業キャッシュフローがマイナスにもかかわらず長年経営を続けている会社がたくさんあります。

これは、利益を圧縮するために多くの中小企業が役員報酬などを過大に支払っているためです。つまり、役員報酬などの支払いによるキャッシュアウトがそのまま営業キャッシュフローに反映されているのです。

中小企業にとってはキャッシュフロー計算書で計算されて営業キャッシュフローでさえもまったく意味のないただの数字に成り下がってしまっているということです。

このままではCROAの計算もまともにできません。

そこで、わたしは営業キャッシュフローのかわりに『M3』の考え方を取り入れた『修正営業キャッシュフロー』を使ってCROAを計算しています。

M3とは当社代表である岡本の著書『会社の数字がカラダでわかる!会計するカラダのススメ』(幻冬舎)で詳しく説明してありますので、そちらをご覧いただきたいと思います。

そして私はこのM3によって計算された収益率の目標を10%~20%に設定して経営に望むことが必要と指導しています。

先週のメルマガを読んでいただいたお客様からご質問をいただきました。

言い回しが少し違うかもしれませんが次のような内容でした。

「このような数字の計算は経理担当者でもできるものでしょうか?」

これに関しての私の答えは次の通りです。

「できません。ただし経理担当者が身内の場合は別です。なぜなら、プライベートを合算しなければならないのでオーナー親族以外は計算できないからです。もう少し言うと、これは社長が計算しなければならない数字です。数字は人任せにしてはいけません。」

私がここで言いたかったことは「自分で計算する」ということです。

私は、自分が計算した数字以外はアタマに入ってきません。これはみなさんもそうだと思います。

数字というものは自分で計算したものでなければそればただの記号でしかありません。数字に意味を持たせるのはみなさん自身です。

多くの方から求められることですが、極端なことを言えば、経営における目標値を他人に設定されること自体に意味がないと私は考えています。

CROAを自ら計算し、経営における自分だけの世界観を築いていってください。

エッ!?あなたも無いんですか?

少し前の話になりますが、地元上越で会計セミナーを開催しました。

上越というところは土地柄なのかセミナーを開催してもほとんど人が集まらないところだと思っていたのですが、いざフタを空けてみるとキャンセル待ちが出るほどの状態で、「上越の経営者も変わってきたんだなぁー」という印象を受けました。

さて、そのセミナーではかなりのボリュームの話をほぼノンストップで駆け抜けてしまったために、希望者に後日補習の意味合いから個別相談を用意いたしました。

その結果、多くの方から個別相談をお申し込みいただきました。その中に、とても印象的だったお話がありました。

前回のメールマガジンの中で、中小企業にとって重要な指標はROAではなく”CROA”(前回は書き間違っていました・・)だと少しふれました。

これは『キャッシュ・リターン・オン・アセット』と呼び、総資本キャッシュフローを意味します。

総資本キャッシュフローは、次の式で計算することができます。

つまり、ビジネスに投下した資産に対して、何割のキャッシュリターンを得ることができたのかという指標で、唯一企業の真の収益力をあらわす指標です。

そしてこの指標こそが唯一、中小企業にとって経営のモノサシとなるものであるとわたしは考えています。

では、中小企業の収益力を見る場合に、損益計算書の利益を使うのとキャッシュフローを使うのではどのような違いがあるのかをご説明します。

私が見ている損益計算書は別としてという前提でお話しますが、そもそも私は損益計算書の利益などまったく信じていません。

それは、損益計算書の利益が税法の基準によって作成されたものであって真の経営実態を反映しているものではないためです。

たとえば、回収困難な売掛金があったとしても、税法の基準で作成された損益計算書では売掛金に計上され、利益となっています。

さらに、販売の見通しが立たないような在庫商品があったとしても、税法の基準ではその在庫を廃棄処分にでもしない限りは、『棚卸資産』として計上され利益が増える結果となります。

このように損益計算書の利益には経営上の不確実な要素がたくさん含まれているのです。そこでより経営の実態に即したものをと考えたときにでてくるのがキャッシュフローということになります。

ところが問題は損益計算書だけではありません。

実は、本来企業経営の実態を表すはずのキャッシュフロー計算書にも、中小企業ならではの問題が潜んでいるのです。

そこで次回はこのキャッシュフロー計算書の問題について話をしたうえで、中小企業にとっての本当のCORAとは何かをお話いたします。

個別相談にこられた方々に私は、

「資金繰り表を見せてください」

とお願いしたところ、ほとんどの会社が資金繰り表を作成していませんでした。

CROAは唯一中小企業の収益力の実態を示す指標として使うことができるものですが、肝心のキャッシュフローがわからなければその計算もできないことになります。

みなさんは資金繰り表を作成していますか?

資金繰り表を作成していないと、いざというときに大変なことになるのですが、そのお話はまたの機会にしたいと思います。

今回上越で開催した会計セミナーは今後東京でも開催する予定でいます。

いつ頃になるかはまだ未定ですが、みなさんからの要望が多ければそれだけ早く開催することになるかもしれません。。汗

【税務調査】と【お土産?】

「お土産、渡すのですよね?」

先月、新規営業で4社のお客様とお会いしました。

その際、そのお客様の過去の税務調査や、当事務所が立ち会ったケースが話題になる訳です。

そして、驚いた事に、お会いした方々は、揃って冒頭の言葉をおっしゃいました。

過去に何度も厳しい税務調査を受けて来られ、実際にお土産も経験したベテラン経営者の口から出る言葉なら分かります。

しかし、お会いした方々は、若手の経営者でした。

さらに、税務調査を経験されていない方もいらっしゃいます。

いまだに、このような話が一般論として語られているのか、と考え込んでしまいました。

ちなみに、「お土産」とは、税務調査を早く終わらせる事等を目的に、安易に妥協して指摘事項を受け入れる事を言います。

場合によっては自ら差し出すケースもあるとか。

「お土産」をご存知の方も多いと思いますが、既に死語だと考えています。

少なくとも当事務所では・・・。

もちろん、悪質な税務調査の例は耳にタコが出来るほど聞いています。

当事務所の税務調査の立ち会いでそんな事があったら、あらゆる手段を講じるとは思いますが(笑)

とはいえ、最近の税務調査官で、悪質な方は少ないのではないでしょうか?

私の経験上でも、調査官の対応は非常に丁寧で、常識的でした。

今の時代、悪質な調査官の言動をビデオ録画でもされて、ユーチューブで流されたりしたら、大変な騒ぎになりますよね。

税務調査ではまだ聞いた事がありませんが・・・。

そして、タイミングが良いのか悪いのか、新規営業を挟んで、私が担当するお客様で税務調査がありました。

「こんな劇的な結末が!」

というようなお話であれば、皆さんにお伝えできるのですが・・・。

おかげさまで、修正もなく、無事終了です。

もちろん、調査官も私も、お土産の影すらチラつかせずに。

そして、当事務所の過去の税務調査もほとんど同じです。

税務調査について誤解されている方も多いでしょうから、この際、きちんとお伝えしておきます。

「お土産など、必要ありません」

何もなければ、修正もなく終わり。

処理ミスや違法行為があれば、適正に修正して終わり。

ただ、それだけです。

ですから、企業は、日頃から正確な処理、必要な書類の整備等をしておけばよいのです。

調査官も、資料を見れば分かります。

この企業は問題なさそうだと思えば、調査はすぐに終了します。

調査官にも調査件数のノルマがあるので、問題がない企業に時間をかけません。

お土産といった場合、税理士も当然に絡んでいるのですから、そんな話をする税理士にはきちんと「NO!」を言ってくださいね。

きっと、そんな税理士には調査官もあきれていますから。

誤解又は認識の違いがあると、本来必要のないコストが発生する場合があります。

それは税務調査に限らず、企業活動全般に言えます。

専門家に相談する場合も、相手が本当のプロではない場合、誤った認識を植えつけられる可能性があります。

自分の専門外の事には気をつけなければいけませんね。

税理士の作った決算書が間違っているそうです!?

つい先日、一人の社長さんが私のもとに相談に訪れました。

その社長さんの話では税理士が作った決算書が間違っているということでした・・・

そういえば少し前にも都銀の方から同じような質問受けたばかりでした。そのときは完全に税理士が間違っていました。

実は新会社法ができてから決算書の仕様もかわり、また、ここにきてリース会計基準の変更などもあって環境変化に対応できていない税理士が増えてきているのです。

その社長さんは建設業を営む中小企業の社長さんでした。

はじめに電話で話しを聞いたときには「税理士が作った決算書が間違っているので見てほしい」ということで、少し尋常ではありませんでした。

相談日の当日、果たしてあの社長さんの顧問税理士はどんな決算書をつくったのだろう?と考えながら待っていると、風呂敷にいっぱいの書類をもった社長さんがいらっしゃいました。

その、日焼けした顔つきは普段から現場作業に追われている社長さんの慌ただしい毎日を物語っていました。

テーブルについたところで

「決算書が間違っているということでしたが・・」

と私が聞くと、堰をきったように社長さんは話を始めました。

その社長さんの話をまとめると次のとおりです。

ある現場の工事について元請け会社からの入金が少なかったために交渉したところ追加で入金がありました。つまりこれは売上が増加したのだと社長さんは私に説明しています。

しかし、話を進めていくとその追加入金は元請け会社からの経費分の立替金であって返済しなければならないお金でした。その返済方法は今後の売上入金との相殺ということです。

これでは追加売上とはいえません。名目は何であれただの『借入金』です。

ところが社長さんにしてみれば通帳残高は増えているし、返済も通帳から引落されるものでもないため借入れをしたという実感がないのです。

私は丁寧に取引きの流れを図にして「売上とは何か」を説明させていただきました。最終的に、その社長さんは納得して帰られました。

通帳にお金はあるのに売上ではない・・理解しがたいのも無理はありません。

また、こんな話もありました。

それは私どもが税務顧問をさせていただいている会社の社長さんの話です。

その会社の社長さんは、私がつくった計算書などほとんど見ない社長さんです。

奥さんが経理をしていますが、パソコンで入力作業をしているだけで計算書の見方などほとんど知りません。

久し振りにその会社を訪れた私はパソコンの計算書を見てみました。

苦労の跡はみえますがまずまずの業績です。

「うん、調子良さそうだね!」

と声をかけると

「まぁまぁだね!」

と奥さんの明るい声。

「わかるの?計算書みた?」

と私が聞くと

「そんなもん見なくても通帳見てればわかるわよ!」。

そうです、これこそが商売の究極にしてもっともシンプルな業績の評価指標です。

そう聞いた私は奥さんの言葉に安心して会社を後にしました。

自分の会社が儲かっているかどうかわからないという社長さんのご質問をよくいただきますが、そのように質問される社長さんの会社はまず間違いなく儲かっていません。

こういった質問される社長の皆さんは、顧問税理士から「利益が出ています」と言われながら通帳の残高が増えていない方々ばかりです。

会計上のカラクリはありますが、通帳の残高が増えていないということは、儲かっていないのです。これが商いの世界での真実であることは今さら私がいうことではありません。

しかし、最初に登場してきた社長さんの通帳は増えているけど儲けではない・・これもまた真実です。

そこで中小企業にとって重要なのが『ROCA』。

これは企業が投下した資金に対してどれだけのキャッシュリターンがあったかということです。

ROAと一見似ていますがまったく異なるものです。

次回はこのROCAについてのお話をいたします。

見栄と税金

見栄をはるとろくなことがない・・

ところが経営者には見栄っ張りが多い。

わたしもちょっと前まで経営者だった。

ということは私も見栄っ張り。

年末調整も終わってしばらくになりますが、年末調整の計算をしていると、いつも気になることがあります。

それは『通勤手当』についての企業の対応です。

その対応はバラバラ。

通勤手当ナシの企業もあれば、通勤距離に応じて一定の額を支給していたり、単価×日数で計算しているところもある。

実はこの通勤手当の払い方によって税金や保険料が大きくかわってきます。

結論から言います。

給料と通勤手当は区分し、通勤手当を手厚くしてください。

すでにご承知のとおり、税法では通勤手当について通勤方法や、通勤距離に応じて一定額までの非課税金額を設けいています。

したがって、この非課税枠を最大限に利用しないということは、サラリーマンの皆さんにとっても企業にとっても損な話です。

通勤手当をしっかりと利用した場合には、そうでない場合と比べて月々の手取りがわずかではありますが多くなります。

住民税も区分していない場合に比べて少なくなります。

国民健康保険に加入している場合には保険料も少なくなります。

さらに、お子さんが保育園に通っている場合には保育料にも影響してきます。

そして支払う側の企業にとっても消費税の税額控除が受けらるのです。

ところが通勤手当を単価で計算している場合や区分していない場合にはこの非課税枠を最大に使っていないケースがあります。

私などの立場からすると不思議でならないわけです。

支払う側の企業にとってはそんなに影響ないのではないか?という意見もありますが、貰う側のサラリーマンにとっては関心の大きなところです。

先日もインターネットで派遣労働者の交通費への課税は理不尽だという記事を見ました。

派遣労働者の多くは、本来なら非課税となる通勤手当が賃金と一緒に支給されるため、収入のすべてに所得税と住民税が課税されているのだそうです。

交通費が「手当」として給料と区分されれば非課税となるが、派遣会社ではスタッフ募集時の給料を高く見せようとするため、区分していないのが現状だといいます。

しかし、これは派遣会社に限ったことではありません。

すべてではありませんが、中小企業もかなりの割合で通勤手当を有効に利用していません。

通勤手当を十分に使わない背景には、営業手当や職能手当などを支給項目に取り入れることによって、会社側は『正当な評価』をしているとアピールしたいわけです。

しかし、従業員にとっては給料の手取額と自分が支払うこととなる税金や保険料などにしか興味はなく、給料の内訳にはほとんど興味がありません。

重要なのは、通勤手当は給料と区分して支給されることによってはじめて非課税として扱われるということです。

サラリーマンの方は、通勤手当がたくさんもらえるように社長に交渉することもひとつの方法です。

経営者の見栄によって税金に差がでてくるようなことがないようにしたいものです。

今年からフィットネスに通うことにしました。

張り切ってプライベートコーチもつけました。

初回の体力測定で見栄をはって問診に答えたところ、私にとってはとても過酷なメニューが与えられました。

「すいません。ちょっと見栄を張りました」

トレーニングメニューは少しだけ軽くなりました。

税務署もリスケする

税金の納税はどこの企業でも悩ましい問題です。

最近では銀行に対して借入金の返済条件の変更を申込み“リスケ”という言葉も定着してきましたが実は税務署にもリスケはあるのです。

税務署にリスケを申し込む場合に必要なポイントは次の3つ。

1.事前に話をしておく

2.無理な約束はしない

3.継続して連絡をとる

どれを見ても銀行にリスケをする場合と一緒です。

まず、1つめの『事前に話しをしておく』ということですが、これは心証がよくなります。

そもそも税金の分割払いなど原則は認められていません。

例外として、所得税と相続税については『延納』という制度が定められていますが法人税と消費税にはありません。

つまり、滞納は法律違反。

決まりを守らないわけですから事前に話をしておくのがスジです。

税務署には税金の支払い関係の事務を取り扱う『管理徴収』という部署があります。期日までに支払うことができない税金について、分割納付の対応を行うのがこの部署の職員です。

しかし、これは法律の枠を超えての対応となりますので、こちら側のスタンスとしてはあくまでも『お願いする』という形。

滞納してしまってから「お金がありませんでした。」と言われても困ってしまいます。

次に、2つめの『無理な約束はしない』ということについてですが、税務署に限らず約束どおりに規則正しく納税されていることが一番の実績になるからです。

一度約束をやぶって分割納付を申し込むわけですから、その後の約束を守るのは当然。その約束を無理な計画で組んではいけません。

無理な計画の結果、約束が不履行になると滞納整理の専門家『特別国税徴収官』が登場してきます。

この特別国税徴収官が厄介なんです・・・。