『2007年10月9日、イギリスのロックバンド、レディオヘッドはある実験を始めた。 10曲入りの最新アルバム「イン・レインボウズ」の値段を、各自が払いたいと思う額にしたのである。

マネージャーがこのアイディアを持ち寄ったとき「彼はおかしくなったと、僕ら全員が思ったよ。」とボーカルのトム・ヨークは正直に語っている。』

参考文献:スマート・プライシング(ジャグモハン・ラジュー/ジョン・チャン)

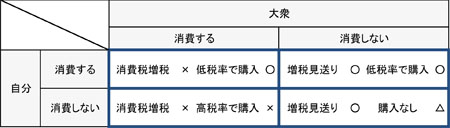

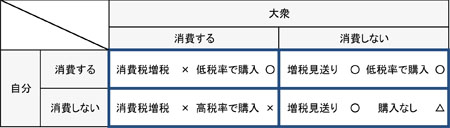

数年前、レディオヘッドは「ペイ・アズ・ユー・ウイッシュ(あなたが払いたい額を払ってください)」方式で、アルバムのダウンロード販売をしました。

通常、2,500円くらいの固定価格で販売されているものを、「代金は自由です」としたわけですが、どう考えても、このような方式で販売することは非合理に思えます。

なぜならば、大多数の人が0円で購入する可能性があるからです・・・。

本書によれば、180万人以上がダウンロードをし、そのうち40%の人がお金を払い、その支払い平均額は2.26ドルだった、とのことです。

果たしてこの数字は、ビジネスとして、成功なのか?失敗なのか?

本書においては、『ペイ・アズ・ユー・ウイッシュ』方式による販売は、(次のような理由から)成功だったと結論付けられています。

■通常の価格・販売経路を使って、何層もの仲介業者を介して販売するよりも、多額の利益をバンドにもたらした。

■革新的な価格設定をしたことで、多くのメディアに取り上げられて無料で宣伝してもらうことができた。

■一流アーティストは、アルバム販売の取り分は小さいが、ライブチケット販売の取り分は大きい。 録音された音楽は、それ自体の売上よりも、ライブチケット販売を促進する手段として位置する。

つまり、メディアに取り上げられたことで無料の広告宣伝効果があり、それがライブチケット販売のフロントエンドとして十分に機能した、ということなのですが、そもそも、このような思い切った販売方式に踏み切れたものは何なのでしょうか?

———————————————-

会計的に思考すれば、それは『限りなくゼロに近い変動費』ということになります。

オンラインでの販売にかかる変動費はほぼ0であるため、極端な話、1円でも売り上げになれば、それはイコール、限界利益の増加になります。

確かに、10曲を作るまでにはものすごい時間と、コストがかかります。(例えば、プロミュージシャンのスタジオ代は1時間云十万・・・!)

これらのコストは、売上を上げるために発生したコストであるため、広義な意味での変動費?と思われるかもしれませんが、今後売上が増えれば、それに伴って増加するコストではないため、変動費ではありません。

つまり、完成してしまえば、制作や開発に要したコストは“サンクコスト”であり、商品が売れようと売れまいと、既に支出したコストには何の影響もありません。

完成をゼロ地点とし、その時点での市場動向等をみて、最適な価格設定を選択することが必要であり、「投資コストを回収するためには、単価×××円で、×××セットを必ず売らなければならない!」といったような思考は、むしろ足枷になってしまいます。

もしも、市場から弾かれて全く売れないような状況に直面したときは、勇気を出して、その商品・事業から撤退することも必要になります。

「まだ投資資金を回収していないから、もっとプロモーション費用をつぎ込もう」という発想では、「買った本が役に立たない本だ」と気付いたにも関わらず、「もったいないから最後まで読もう」と思い、無駄な時間を浪費することと同じです。

話が、“サンクコスト”へとズレてきましたので、“価格と変動費”へ戻しましょう。

経営を行っていく上で、価格戦略はとても重要なものです。

価格設定を行う際には、1円か1,000,000円か、という両極端で選択するわけではなく、あくまでもグラデーションの中で、『価格×販売量』が最大値となる地点を探っていくわけです。

その下限となるものが『変動費』(変動比率)です。

例えば、出張先のビジネスホテルを探すときに、2・3日先の宿泊(つまり、宿泊日が近々)の値段が、大幅に下がっているプランを見かけます。

そのビジネスホテルだって、固定費+目標利益を、平均の限界利益率(例えば20%とする)で割り算することによって、「標準価格(例えば10,000円とする)」を算出し、普段はその金額で商売をしています。

例として、6月27日という特定の日の直前になっても、空き部屋があった場合、「標準価格が10,000円だから」といって、いつまでも予約が入らず空き部屋にするよりも、変動費2,000円以上の金額で予約が入れば、それを超える部分はすべて限界利益の増加につながるため、安売りをするわけです。

(注)価格と変動費の関係を説明するモデルとして便宜的に使用しただけであり、本来は、ブランディングや、経常的低価格への移行懸念など、他の影響を考慮したうえで、戦略を策定する必要があります。

———————————————-

レディオヘッドの場合は、無料の広告宣伝効果や、ライブへのフロントエンドである、という確証があったため、このような実験に出たわけですが、それでも基盤となったものは、『限りなくゼロに近い変動費』です。

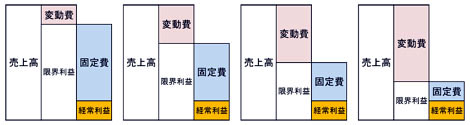

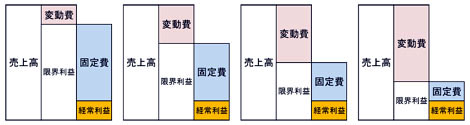

経営においては、業種・業態・商品別によって、変動費と固定費の割合は様々です。

ファブレスなどで、身軽にしている、つまり固定費をあまり持たない企業もたくさんありますが、反対に、内製化すれば、(リスクを抱える分)割安になり利益は増えます。

つまりメリット・デメリットはそれぞれなのです。

それぞれなのですが、何より重要なのは、自社、または自社製品がどのタイプに属しているかを把握し、それに適した戦略をとっていくことです。

今回は、皆様の経営に生かせるであろう“価格と変動費”の事例をいくつか紹介いたしました。お役に立てれば幸いです。