今回は経営計画のうち数字面での考え方についてお伝えします。

皆さまが一般的に経営計画と呼ばれるものを立てる場合、その内実は大きく分けて二つの表現の仕方があります。一つは「目標」。もう一つは「予算」。

「目標」という表現については売上高や利益に使われるケースが多く、「予算」という表現については費用に使われるケースが多いと言えます。今回は話を分かりやすくするため、売上計画を目標と表現し、費用計画を予算と表現します。

皆さまの中にも、目標という表現はポジティブで、予算という表現はネガティブなイメージがあることでしょう。しかし、目標は期待に過ぎません。そして、期待は推測に過ぎません。つまり、目標は絶対のものではなく、あくまで方向付けだということです(byドラッカー)。

もちろん、目標は必要です。しかし、言い換えれば、期待を前提にした計画というものは危険だということを皆さまもお気付きのはず。過去にイケイケドンドンの経営計画を立てられ、実績との差に落胆された方もいらっしゃるのではないでしょうか。

これに対して、予算はどうでしょう。

予算に関しては、過去の実績をベースに必要と思われる数字を積み上げて決まるケースがほとんど。どの企業においても前年に比べて予算の削減はあまり行われず、現状維持か増加が基本です。これは国や地方公共団体の予算編成を見ていてもお分かりのとおり。

実際、計画で立てられた予算も、重要性が低いものを除いて実績が予算を下回るということはなく、予算どおり消化されるか、売上目標の達成のために予算オーバーが行われるということになります。

期待も何も関係なく、予算は“予定どおり”という表現がぴったりです。つまり、厳しい言い方をすれば、“努力を怠った”ということになります。

「予定どおりが、なぜ努力を怠ったことになる?」

そう思われる方も多いかもしれません。しかし、予算で計画を立てるのは費用です。少なければ少ないほど利益に回ります。期待ではありません。現実です。

例えば、当初、増員しなければ仕事が回らないと考えていたところ、既存スタッフの頑張りで増員をせずに仕事が回った。その分、予定していた人件費予算が余り、利益に回った。既存スタッフに還元することができる。

だから根性論で頑張れ、と言いたい訳ではありません。効率よく仕事が回る工夫を行うべきだということです。

つまり、予算どおりということは、自社の効率を上げる努力を怠ったということを客観的な数字で証明したということにつながるという見方ができます。現状維持や予算オーバーは、“誰でも”可能ですから。

予算を立てたら消化するのが当たり前。売上目標を下回っていたら予算増加が当たり前。これでは国や地方公共団体の予算と変わりません。これは、財政難で予算をカットすることとは違います。努力ではなく、そこで終わりというだけです。

企業活動は、予算を下回る努力をしてこそ、そして、予算どおりで目標を上回る努力をしてこそ利益が上がります。

この目標と予算の関係性こそ、経営計画の達成につながります。

しかし、現実は、予算は立てたら終わり。予算どおりであればOK。あとは目標(=期待)を達成するだけ。このような関係性につながりはなく、目標の達成にも根拠がないということが分かるはずです。つまり、計画の立て方が期待と予定で出来上がっています。

予算が与えられ、予定どおり消化していたら社員も怒られることがない。これでは効率も上がりませんし、コスト管理も上手くいきません。また、予算に依存することは、間違ったもの、古くなったもの、陳腐化したものの廃棄も難しくします(byドラッカー)。

そして、年々、予算が増加していき、数年後には複雑になり過ぎて手を付けることすら難しくなる…。

その悪循環が、期待をさらに高めざるを得なくなる…。

このような場合、経営計画の利益は、売上高の目標と費用の予算の差額から求められることになります。これは、目標とする利益が先にあり、費用の予算を積み上げて、結果として売上高の目標が求められる場合も同様です。

高い売上目標を立てる。これはOKです。しかし、投入する予算を使い、最大限の効果が上がるように努力するという意識が希薄であれば、目標など達成されません。

当初立てていた予算も、ムダだと判断した瞬間に切り捨てる。当初立てた予算を大幅に増加させることが更なる成果に結びつくのであれば躊躇なく追加投入する。社員には、常に予算を下回るよう努力を促す。さらに、労働時間を増やすことなく成果を上げられるよう改善策を検討させる。

極端な言い方をすると、経営計画など厳密である必要はありません。計画を立てた後のモニタリングによりコントロールすることが重要だからです。計画はあくまで最初の基本方針であり、いかに予定どおりに行かせないか、それを上回る成果を上げられるかということが求められます。

もし、これを行わずして目標を達成できたときは、“外部環境の要因が大きい”。そう考えておくのが無難です。

経営計画を立てることに意味はないとお考えの中小企業の経営者も多いのが現実ですが、このような考え方を前提にすると、予算を下回るような行動を取ることが、自社の改善活動を促すことにつながるということは理解していただければと考えます。

今まで一度も経営計画を立てたことがないのであれば、あるいはこのような考えで経営計画を立てたことがないのであれば、一度試してみてください。その効用に気付かれるかもしれません。

カテゴリー: ビジネス万有引力の法則

なぜ酒蔵が密かにアパート経営をやっているのか?

『酒蔵』と聞いてみなさんは何を連想されるでしょうか?

何代にもわたって受け継がれてきた老舗で、職人気質の杜氏が

一生懸命にお酒を造っている、そんなイメージではないでしょうか?

ところが、以前より一部の酒蔵では『アパート経営』による相続税対策が密かに行われていました。

アパート経営による相続税対策は、すでにメジャーなものとなっているのは皆さんご承知のとおりです。

したがって、アパート経営による相続税対策の仕組みについてのお話をするつもりはありません。

また、アパート経営による相続税対策が有効かどうかについては議論が分かれるところですが、それについても今回は言及するつもりはありません。

そこで今回の話は、『アパート経営自体に収益性があり、かつ、相続税対策にもなる物件』であることを前提とお考えください。

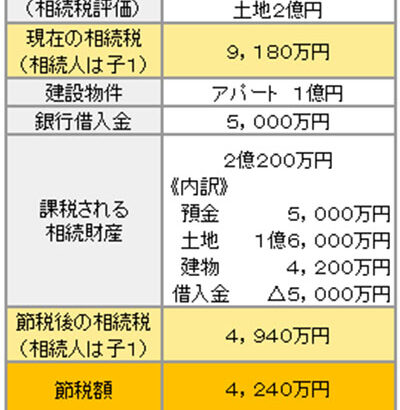

まず、一般的なアパート経営による相続対策について見ていきます。

この節税法のポイントは次の2点です。

- アパート建築による相続財産の評価引き下げ

- 銀行からの借入金による『債務控除』

アパートを建てただけでは一時的な相続財産の評価を引き下げるだけです。

つまり、亡くなるまでの間に家賃収入が入ってくるため、せっかく引き下げた評価も、家賃収入として現金が還流してくるため、年月を重ねる間にその効果が薄れてしまいます。

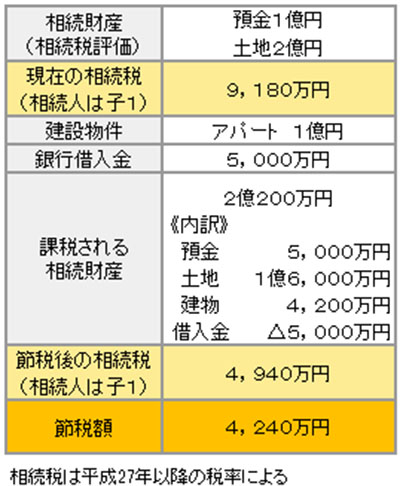

そこで考えられたのが『不動産管理会社』の設立です。

個人で建てたアパートを不動産管理会社で管理することによって『管理料』を支払います。

管理会社の役員・従業員には相続人をあてることによって、不動産管理会社から相続人に『給与』を支払うのです。

これによって、被相続人に現金が還流することを防止し、かつ、相続人の納税資金を確保するのです。

このときにポイントとなるのが『家賃収入に対して何パーセントの管理料を支払うのか?』ということです。

管理料が多ければそれだけ相続人に対して支払うことができる給与が増えるからです。

この点について、過去の裁決例をみると税務署では『5~10%程度』を管理料の目安としているようです。

10%程度の管理料を支払ったところで焼け石に水です。

私の結論を申しあげます。

『不動産管理会社は管理料の否認リスクがあるうえに、このスキーム自体に面白みがありません。』

そこで、不動産管理会社ではなくアパートを直接所有する『不動産所有型法人』を設立することが考えられます。

この方法であれば家賃収入は全て会社に入ってくることになりますので、給与として所得分散させることができる金額も大きくなるため効果が期待できます。

しかし、この方法でも面白くない問題が残ります。

それは、『債務控除』ができないということです。

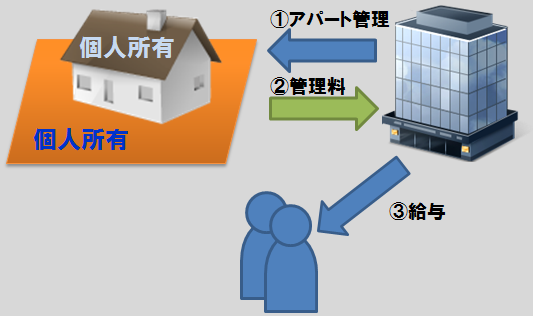

法人がアパートを建てた後の貸借対照表は次のようになります。

銀行からの借入金よりもアパートの評価額が低くなっており、その差800万部分が債務超過となっています。

会社で借入れを行ってアパートを建てた場合には、出資者である被相続人は銀行からの借入金について出資額を限度とした『有限責任』を負っているだけのため、銀行からの借入金について債務控除が認められていません。

それでは本当に被相続人は銀行からの借入金について返済義務がないのでしょうか?

返済義務はあることが多いでしょう。

何故なら、借入れに際し『保証人』になっているからです。

つまり、オーナーである限り個人で借りようが、会社で借りようが全額返済の義務を負っているというのが事実です。

それであるならば、会社でアパート経営をして、なおかつ、債務控除もできる方法が無いものでしょうか?

その答えが『酒蔵』が行っているアパート経営にあります。

老舗の酒蔵には『合名会社や合資会社』が未だ数多く残っています。

合名会社は直接無限責任社員のみで構成される会社で、合資会社は直接無限責任社員と直接有限責任社員とが存在する会社のことを言います。

この合名会社や合資会社は持分会社と呼ばれ、株式会社の株主は倒産した場合でも、会社の債権者に対して出資額を限度として責任を負う『有限責任』であるのに対し、持分会社の無限責任社員は、会社の財産をもって借金を払いきれない場合には、個人の財産を持ち出してでも弁済しなければなりません。

その意味では、限りなく個人事業に近い会社といえます。

以上の理由から、相続税の計算において合名会社等の無限責任社員の借金については債務控除の適用が認められています。

【国税庁】合名会社等の無限責任社員の会社債務についての債務控除の適用

https://www.nta.go.jp/shiraberu/zeiho-kaishaku/shitsugi/sozoku/05/03.htm

合名会社によるメリット

- 資産よりも借金が大きい場合には『債務控除』が受けられる

- 生命保険などの法人特有の節税が利用可能(退職金非課税枠の利用)

- 法人税率引き下げの恩恵が受けられる(個人の最高税率は55%)

- 赤字が9年間繰り越せる(個人は3年間)

- 給与により親族への所得分散が可能(相続資金確保にも)

- 社会保険(厚生年金)に加入できる

- 決算公告義務が無い

合名会社によるデメリット

- 自分一人で申告することは難しい。税理士費用等の維持コストがかかる

- 社会的な信用力が低い(認知度が低い)

合名会社・合資会社の利用方法は実はこれだけではありません。

みなさんで、その他の活用方法を考えてみてください。

二重基準による業績不振要因

それぞれの立場によって、求めている目標、求められている目標が異なるのは当然です。

例えば、経営者が自身で重視するのは経常利益であったとしても、営業部長に求めるのは売上高…というように。

営業部長は経営者から与えられた目標売上高を達成するため、広告費の予算増加や営業社員の増員、そして車両・携帯電話などの追加手配を会社に要請します。もちろん、それに関連して他の固定費も増えていきます。

しかし、これだけのリソースを投入しても、それに見合う売上高が上がるかどうかは別の問題というのは皆さまもご存じのとおり。取引数が増えても、競合により単価が下がっていく今の状況から考えればインパクトが薄くなるのは当然です。

そして、社員も売上高も増えているにもかかわらず、経常利益が伴わない現状に経営者は頭を悩ませる…。これはどこの会社でも見かける光景です。現実的には、売上高が上がれば経常利益もついてくるという会社は“ごく稀だ”ということを改めて認識していただく必要があります。ごく稀な会社というのは、そもそも経常利益が上がる構造が出来上がっているのです。

では、経営者が重視をする経常利益を上げるにはどうすればよいのでしょうか?

一般的に、経常利益を上げるアプローチとして「売上高を上げる」、「限界利益率を上げる」、「固定費を下げる」ことが叫ばれます。

この中で一番簡単なのは、売上高を上げることです。もちろん、簡単にというのは、お金を掛ければということであって、実際にお金を掛けられるかどうかは別の問題であり、掛けたお金に見合う売上高の増加が見込めるかどうかは前述のとおり。

また、限界利益率を上げるというのは、経常利益を上げるために一番効率的なアプローチなのですが、現在一番難しいと考えられるのもここになります。競争の激化による値引き、円安による原料高、人件費高騰に連動する外注費の増加など、悪化要因を上げたらキリがありません。税理士やコンサルタントは簡単に限界利益率を上げろとは言いますが…。

そして最後に固定費を下げること。固定費を下げろなんてことは聞き飽きているとは思いますし、今どき無駄な固定費がたくさんある会社の方が珍しい。また、繰り返しとなりますが、売上高を上げることは固定費の増加も伴います。衰退企業は例外として、基本的に固定費は上がるものであって、下がるものではありません。

つまり、これらを一つ一つ改善に取り組むというのは、必要ではあっても現実的な効果としては薄いということになります。それでも改善する会社だってあるというのは言うまでもありませんが、それこそ“ごく稀だ”ということになります。

「売上高」、「限界利益率」、「固定費」がポイントになることは間違いありませんが、経常利益を上げるためには、売上高や限界利益率を上げることが常に正しいとは限りません。同じように固定費を上げることが経常利益を下げる要因になるとは限りません。

要は、経常利益を上げるためには、「売上高」、「限界利益率」、「固定費」をどう上げ下げするかということに尽きます。

話を最初に戻すと、営業部長は売上高を上げるために、営業部門で部分最適を行います。なぜなら、権限がそこまでしか及びませんし、経営者に売上高の目標を達成しろと言われたら、そのように動かざるを得ません。

営業部長にとっては、売上高と限界利益率を上げるために、固定費を上げるということが最善の手段となります。それによって経常利益が上がるかどうかは営業部長にとってそれほど意味があることではありません。当然ですが、営業部長の管轄外のコストも同時に引き上げてしまう可能性も高いため、見えないところで状況を悪化させているかもしれません。

従って、売上高も社員も増えている、だけど経常利益が伴わないという会社の場合、この辺りのギャップを確認する必要があります。つまり、経営者が要求する目標が、むしろ経常利益を押し下げている可能性があるということです。

極端な話ですが、営業部長に「経常利益が最大化するよう考えて行動して欲しい。それであれば目標売上高を下回っても構わない」と伝えてみたらどうでしょう? おそらく営業部長は混乱するとは思いますが、視野は広げざるを得ません。自分の管轄外のことまで考えて動き始めたとしたら、むしろ売上高は下げた方がいいのではないかと思考し始めるかもしれません。

営業部長にそこまで求めるのか?

「目標経常利益を達成するために、目標売上高を達成しろ」という二重基準は、むしろ混乱をもたらします。会社として最優先すべきは一つだけであって、会社が望んでいるのは経常利益の最大化だということを伝えるのは、むしろ必要なことなのではないでしょうか。

ある意味では、経常利益を求めるのであれば、売上高を捨てなければなりません。売上高を求めるのであれば経常利益を捨てなければなりません。私たちは大企業ではありません。中小企業です。二兎を追えるリソースなど存在しないのです。

そして、最も優先すべきものを判断するのは経営者しかいません。

余談ですが、岡本もよく口にする、中小企業の経営者は「自分だけかっこに括る」ということをやりがちです。社員には無駄な経費は使うなと言いつつ、経営者は自分が有利となるような経費の使い方を行います。

「その分、仕事をしている」とはよく耳にしますが、本当に生産性が高いのかどうかは再度検討が必要ではないでしょうか。

「社長は利益が出ないと言っているけれど、“あれ”をもっと抑えてくれれば利益に回るのに…」と、社員が思っていることが問題なのです。

「経常利益の最大化? その前に公私混同を止めて欲しい」

聖域を自ら容認するのであれば、その分は差し引いて目標経常利益を設定しなければなりません。

また、過度な節税を行う会社は、目標とする経常利益と実際の経常利益に乖離が生じます。皆さまもお分かりのように、節税にも意図が重要ですので、言っていることとやっていることに乖離が出ている会社の経常利益が最大化するとも思えません。

経営者が有利となるような経費の使い方を優先するのか、節税を優先するのか、経常利益の差大化を優先とするのか…。これらに一番厳しい目線を送るのは、皆さまの会社のスタッフの方々です。

基準はあくまで一つ。

何を最大化するのか?

これが業績不振と“思っている”ことの打開点となるかもしれません。

その決算賞与、未払計上して大丈夫ですか?

『社長、従業員の方に決算賞与を支給しますか?』

予想以上に業績が伸びた場合などに、税理士が決算時にする、ありがちな提案の一つです。決算賞与については要件を満たせば未払計上が認められますので、節税対策に有効な面も確かにあります。

しかし、この決算賞与、提案した税理士の確認不足により、税務調査があれば否認されかねない状況下で未払計上されているといったケースが少なくありません。

節税と従業員のモチベーションアップを兼ねて行った決算賞与未払計上が、“損金として認められない”そんなことがないよう、きちんと理解しておきましょう。

ご存知の方が多いと思いますが、決算賞与が税務上、経費として認められる為の要件は次の3つになります。

- 事業年度終了の日までに、賞与金額を従業員ごとに、かつ、全ての従業員に同時期に通知する。

- 事業年度終了の日の翌日から1ヶ月以内に全額支払う。

- 未払いの賞与として、決算時に経理処理をする。

『なんだ、そんなこと当たり前じゃないか・・・』

そんな声が聞こえてきそうですが、実は見逃されがちな大きなポイントがあるのです。

皆さんの会社には【給与規程】が存在しているでしょうか。もし存在しているのであれば、その規程に次のような文言がないか、必ず確認してください。

【賞与は、支給算定期間に在籍し、かつ賞与の支給日に在籍している社員に支給する】

この文言、給与規程が存在している会社において、特に社会保険労務士に作成を依頼した規程に、かなりの確率で記載されています。なぜなら、こう記載しないと“支給算定期間(例えば夏季賞与なら1~6月など)に在籍していれば、支給日までに退職した社員にも賞与を支払う”ことになってしまうからです。

経営者からすれば、当然、辞めた社員に賞与など支給したくないと考えますので、支給日に在籍していることを規程に盛り込む必要があります。

しかし、この規程が決算賞与の未払計上を不可能にします。

実は法人税基本通達9-2-43に次の記述があるのです。

【法人が支給日に在職する使用人にのみ賞与を支給することとしている場合のその支給額の通知は、支給額の通知には該当しない】

つまり支給日に在職する使用人にのみ賞与を支給することとしている場合、

- 事業年度終了の日までに、賞与金額を従業員ごとに、かつ、全ての従業員に同時期に通知する。

の要件を満たさないということになるのです。理屈はこうです。

支給日に在職する社員にのみ賞与を支給する→ということは、事業年度末までに通知したとしても、支給日に退職していれば、支給はしない→ということは、事業年度末時点で会社は債務(未払賞与)が確定していない(つまり債務が確定するのは賞与支給日)→ということは事業年度末時点では債務が確定していないので決算賞与の未払計上はできない。

これは、仮に事業年度末から支給日までに退職した社員がいなく、結果として未払計上した賞与を全て支給したとしても同じです。【賞与の支給日に在籍している社員に支給する】という規定がある以上、会社の未払賞与という債務が確定するのは賞与支給日になりますので、決算賞与の未払計上は認められないということになってしまうのです。

もちろんこうした規程は税務のことだけ考えて作れば良いというものではありません。トラブル防止の為、法務、労務からの視点が不可欠ですので、節税の為だけに改定するのはどうかと思います。

ただ、決算賞与の提案をするのであれば、本来、税理士が給与規程の中身を確認し、必要に応じて改定を含めた提案をすべきなのですが、こうした通達があること自体を税理士又は担当者が知らなかったということが実際によくありますので注意が必要なのです。

『顧問料を払って税理士に任せているんだから、そんなの税理士の責任だ!』と言ってしまえばそれまでです。しかし、残念ながら、どんな専門家でも人それぞれ、力量は一定ではありません。こうした知識を皆さんが身につけておくことで、皆さん自身を守ることができます。

ちなみにそもそも給与規程を作成していないという会社については、1.~3.の要件を満たせば、決算賞与の未払計上は可能です。給与規程を作成している場合には、これを機に中身の確認と検討を行ってみてください。

起業大国、ニッポン!

日本は起業大国を目指すのだそうです。

先月、中小企業庁から2014年版『中小企業白書』が公表されました。

注目すべき程のものではありませんが、国が中小企業の現状と今後についてどのように考えているのか、参考になる場合もあります。

*ご興味のある方はこちらまで>>

その中で、国は起業“希望者”が急激に減少していることを憂い、開業率が低い理由として以下の3つの課題を伝えています。

1.起業意識

「教育制度が十分ではない」、「安定的な雇用を求める意識高い」、「起業を職業として認識しない」

2.起業後の生活・収入の不安定化

「生活が不安定になる不安」、「セーフティーネットがない」、「再就職が難しい」

3.起業に伴うコストや手続き

「起業に要する金銭的コストが高い」、「起業にかかる手続きが煩雑」

そして、「起業大国」に向けた3つの課題の対応策として以下を提言しています。

【課題1】起業意識の変革

対応策1 ⇒ 起業家教育

対応策2 ⇒ 起業に対する社会的評価の改革

【課題2】起業後の生活・収入の安定化

対応策1 ⇒ 起業のセーフティーネット

(1) 経営者保証のガイドラインの見直し

(2)小規模企業共済制度

(3)起業後の収入の安定化(失業保険)

対応策2 ⇒ 兼業・副業の促進

【課題3】起業に伴うコストや手続きの低減

対応策1 ⇒ 誰もが起業家応援社会の構築

対応策2 ⇒ 起業することでメリットのある仕組み

対応策3 ⇒ 起業に関する相談体制の拡充

実際に起業してきた皆さんは、これらの対応策を目にされて、どのように感じますでしょうか?

私個人的には、リスクが低ければ起業するという考え方は、ものすごく違和感があります。

そもそも、このようにリスクを低くしたとして、起業後に一体どれだけの方が食べていけるようになるのでしょうか?

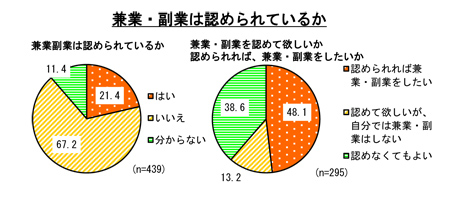

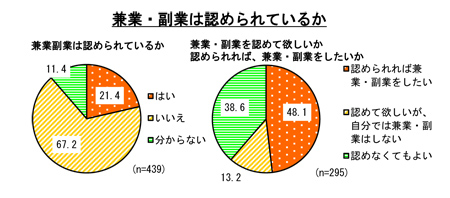

しかも、ご丁寧に兼業・副業のアンケートまで採り、

(2014年版『中小企業白書』19頁)

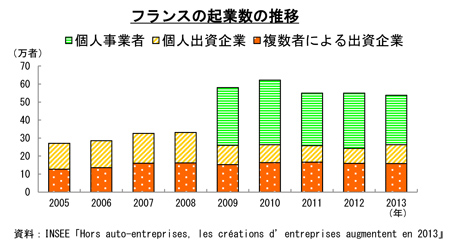

フランスでは、近年これほどまでに起業数が増えているのだ!のダメ押し。

(2014年版『中小企業白書』19頁)

開業数が増えると潤うかもしれない税理士の息でも掛かっているのかと疑ってしまいます。

まず、フランスでの起業数の爆発的な増加は、2009年に導入された『個人事業主制度』が大きく影響しています。ここで詳しくは述べませんが、この制度は、税金や社会保障費を一定期間優遇することによって起業を促し、失業者対策や副業を奨励するためのものでした。そうしたところ、登録が簡単だったこともあり、失業者やサラリーマンが大勢起業したということです。

このフランスの制度が長期的に成功を収めるかどうかはまだ分かりませんが、日本も同じようなことを狙っているのかもしれません…。

とはいえ、起業数を増加させることによって弊害がない訳ではありません。フランスでも問題視されているのは、企業に勤める従業員を退職させ、個人事業主として起業させた上で同じ仕事をさせるという点です。

当然、安易に起業できる制度ができれば、正規雇用から非正規雇用へのシフトが問題視されたように、雇用から契約(事業者同士の)へのシフトが問題となってきます。お金も人もない起業者が、手っ取り早く仕事を取るには下請けが早いのですから。

おっ! そう考えると、中小企業白書の裏側には、大企業の思惑も見え隠れするのか…。

ちなみに、この10年間で、製造業の給与所得者数は265万人減少したのに対し、サービス業の給与所得者数は285万人増加。そして、平均給与は、製造業が2万円の微増に対し、サービス業は46万円の大幅減少とのこと(2014年版『中小企業白書』10頁)。

供給が減れば価格は上がり、供給が増えれば価格は下がるのは当然のこと…。

そうであるならば、起業者数が増えれば、一人当たりの平均所得が減るのも必然ではないでしょうか。

それで潤うのは、そのような起業者に仕事を頼む企業側だけのような気がします。

もちろん、起業が増えることによって、今まで想像もできなかった新しい物やサービスが誕生するかもしれません。ただし、前述したように、起業のリスクが低くなったから起業するというような方々から、そのような革新性のあるものが誕生するというのはあまり想像ができません。

さらに言えば、経営者からすると、兼業や副業に励んでいるような社員を雇いたいとは思わないのではないでしょうか。

働き方の多様化というのは必然的な流れとはいえ、それが構造的に低所得化を促しているとも言えます。

個人の働き方と同様に、企業の事業展開も多様化の様相を見せていますが、自社が抑えておくべきポイントを理解しておかないと知らぬ間に…ということになりかねないかもしれませんね。

セミナーメモ

現代経営の根幹は、収支の帳尻を合わせることと人を動かすこと

これ以上でも以下でもない

~岡本吏郎『組織コミュニケーションセミナー』~

ときどき、「伸び悩んでいるな…」と思う企業を目にします。これは、単純に業績が上がらないという意味ではなく、表面上受けるその企業の印象と、実際の収支にギャップを感じるという意味です。

つまり、もっと売上げが高くてもおかしくないし、もっと利益が出ていてもおかしくないと思われる企業です。

このような企業の経営者とお話しをすると、やることはやっていそうです。やることはやっていそうなのですが、最終的には、「でも、人がね…」という言葉を口にします。

逆に、表面上の印象と実際の収支が、良い意味でギャップがある企業も存在します。言葉は悪いですが、この企業がこれほどまでに…と驚いてしまいます。

そのような企業は、見栄えも何も気にせず、単に経営者が「でも、人がね…」と口にするような問題がないという印象です。

先日、自社主催の『組織コミュニケーションセミナー』に参加してきましたが、岡本が言うように、経営の根幹が「人を動かすこと」にあるのだとしたら、「動かされる人」の問題だけではなく、「動かす人」の問題もあり、より大きいのは「動かす人」の問題だということに改めて気付かされます。

私も、人事、コミュニケーション系のセミナーには色々参加してきましたが、ほとんどのセミナーが(コンサルタントが)、「組織の問題」をシステムや仕組みに落とし込むことによって解決させることを目的にしていました。

セミナーで紹介されるシステムや仕組みは、とてもロジカルで見栄えも耳障りもよく、まるで魔法のようなものに感じます。

しかし、実際にはそれで問題が解決する企業は数少なく、問題が解決しないにもかかわらず、システムや仕組みの運用に膨大な時間とコストが投入され続けます。

これは、システムや仕組みによって「動かされる人」をコントロールすることを目的にしていますが、「動かす人」=経営者本人のことを横に置いて解決を図ろうとしている限り、本当の問題は解決しないということがよく分かります。

とはいえ、外部から組織に何らかの刺激を与えることによって、問題を抱える社員を浮かび上がらせることには役立つかもしれません。これは、コンサルタントや経営者が意図していることではありませんが、システムや仕組みを導入することによって、業務がより複雑になり、それについて来れない又は反抗する社員が出てくるからです。

中小企業の場合、それでも救いがあるのが、やろうと思えば経営者はほとんど全ての社員に目が届くということです。つまり、経営者が社員の問題に気が付いて修正する機会があります。

そうなってくると、社員の問題を修正するには、「人を動かす」経営者自身の問題に気付かなければなりません。

以上、『組織コミュニケーションセミナー』にて、これらを自分の問題と照らし合わせました(苦笑)

私は「収支の帳尻」の専門家ですが、数字遊びをしていてもお客様の業績は良くなりません。

税理士の中には、経営計画やコンサルティングなどをお客様に提供すれば、お客様の問題は解決すると勘違いしている方々がたくさんいます。

そして、役に立たないと分かっていて、これらを提供している税理士もいます。

システムや仕組みに依存する経営が伸び悩むのは当然のことだとしたら、間違っても税理士がシステムや仕組みに依存させてしまうのだけは避けなければなりません。

大した人数を雇用していない税理士が、より大きな組織を運営するお客様に「人を動かす」経営の何たるかを語るなどおこがましいですから…。

新しい雇用のかたちは、経営を変えるか?!

◎「限定正社員」

皆さんは、「限定正社員」という形態を聞いたことがありますか?

普通の「正社員」というのは、転勤や残業や職種の変更を受け入れる事を前提にしていますが、この「限定正社員」は、勤務地や職務・労働時間等を限定したかたちで雇用する社員をいいます。

また、いわゆる派遣社員やパートさん等の期間限定とは違って無期雇用となるので、待遇・賃金は有期雇用よりは良いが、正社員より低い、となるケースが一般的なようです。

すでに銀行や小売業などの大手企業での導入は始まっていて、勤務地限定無しは総合職の正社員で、勤務地限定有は一般職、というような雇用形態で導入されている企業もあるようです。

◎メリット・デメリットはあるか?

雇用される側からみれば、例えば転勤や時間外勤務が無い限定正社員の場合には、仕事と子育てや介護などとの両立がしやすいし、かつ、パートさんや契約社員よりは仕事の専門性や責任ある仕事が任されやすい、などのメリットが考えられます。

反対に雇用する側からみれば、対外的にはパートさんには頼めない仕事がお願いできたり、あるいは、パートさんから社員への登用の際の、見極めのための通過形態とすることも考えられるかもしれません。

また、雇用の維持の面からの違いも考えられます。

例えば、ある事業所で働くことにした限定社員を雇用したものの、後に経営環境が悪化して事業所閉鎖をしたとします。

そうすると、その限定正社員は、その限定された勤務地での勤務ができなくなります。すなわち、限定された勤務地での雇用継続が困難となるため解雇となる、ということが考えられます。これは職種の限定の場合においても同様です。

当然ですが、雇用する側からみれば解雇が出来る(しやすくなる)、ということになります。

◎あくまで合意での成立

当然ですが、あくまで労働者と会社との合意の上で成立する雇用の形態になります。上記では、勤務場所や時間・職種を限定する前提で話をしましたが、仕事に対する価値観やライフスタイルの多様化により、そのほかにも双方にメリットとなるような限定方法もあるかもしれません。すなわち限定条件の設定は自由、ということです。

しかし、労基法等によって労働者の不利益と判断されないような合意が必要なのは、いうまでもありません。

◎法制化の検討

2011年以降、厚生労働省を中心に非正規雇用から限定社員への移行策が検討されてきました。そして、政府の産業競争力会議や規制改革会議の答申を受けて、すでに厚労省では有識者懇談会を設けて議論が始まっています。非正規雇用者の雇用安定の方策として、この雇用形態を法制化しようと模索をしているのです。

経団連はこれに対し、限定された条件での雇用維持が困難となった場合の解雇についての明記を求めているようです。

反対に、日本労働組合総連合会などは法制化への反対も強いようで、その理由として、正社員ではなく限定正社員としての求人が増えたり、正社員から限定正社員への格下げが生じたり、正社員へは転勤・長時間労働を強いられるなどの可能性が高くなると指摘しています。

個人的には、法制化するよりは、企業ごとに独自の雇用形態、限定条項を設定し、企業内で制度化して定着させる方が建設的であると考えます。また、雇用の問題は企業経営にも大きな問題です。雇用の形態が多様化することで、上手に利用すれば、この企業経営にも大きな変化が期待できるのではないでしょうか。

皆さんの企業でも「限定正社員」、検討してみてはいかがでしょうか。

経営計画の二面性

近年、経営環境の不透明さから、大多数の中小企業は“抑え気味の”経営計画を立てています。来年の消費税の増税も考慮すれば、先を読むことなど不可能なのも事実・・・。

また、前年度の計画と実績の差が大きく開いた企業ほど、次の年度の経営計画は抑え気味になります。これは、経営者が“計画通りに行かない=企業の状態が悪い”と認識するからです。その結果、“差”が出ないような無難な計画が立てられます。

つまり、現実路線の経営計画ということになるでしょうか。

もちろん、現実路線の経営計画が悪いという訳ではありません。達成可能性の低い計画を立て続け、無謀な行動の果てに破綻する企業もあるくらいです。

しかし、現実路線の計画を立て続ける企業はどうなるでしょう?

結論から申し上げると、

“縮小均衡に陥ります”

“現実路線の”計画を立て続ける企業が縮小均衡に陥り、経営者自らの手で自社の成長を抑制してしまう。これは経営計画のダークサイドと言えるかもしれません。あくまで結果としてですが・・・。

ですから、もし、成長を図るために経営計画を立てているのであれば、現実路線での計画は再考が必要になる場合があります。

また、ここで一つ明確にしておきたいのは、

“経営計画と業績予測は全く違うという点です”

現実路線で立てている計画というのは、1年早い業績予測を行っているのと同じです。業績の予測可能性を高め、精神衛生上の安全性を確保しているだけ・・・。

そういう意味では、やはり背伸びをした経営計画というのは必要です。

背伸びをした経営計画を立てれば、簡単に達成する事は出来ないでしょう。しかし、計画と実績の間に“差”が生じる事が重要です。

計画通りに行かないからといって現実路線の計画を立て続けていては、有効な『差異分析』が出来ません。計画事業年度がスタートした後、『差異分析』を含め、徹底した業績管理を行う事が重要なのです。

しかし、“差”が生じる計画を立て、実績との『差異分析』を行うにしても、大きな問題があります。

例えば、“8月”の試算表で、売上高が計画通りに行っていないと“9月”に把握した場合、その原因の検討と対応策の実行を早急に行ったとしても、それが反映され始めるのはどんなに早くても“10月”。そして、その把握が“11月”・・・。

しかも、第一四半期辺りでは、「まだ事業年度が始まって3カ月くらいだから、これから取り戻せばいいよ」と、様子見の企業が圧倒的に多いのが現実です。

一月一月の差が雪だるま式に増加し、差を取り戻す対応策を実行するのにも時間が掛る・・・。これが、計画通りの実績を残せない根本的な原因です。背伸びした計画が悪いというよりも、軌道修正までに時間が掛る事が問題なのです。

これが、売上高や利益等の財務数値による『遅行指標』での『差異分析』の弱点です。

では、『遅行指標』による管理が遅いのであれば、どうすればよいか?

“『先行指標』による管理を行うしかありません”

『先行指標』とは、財務数値に先行して動く指標の事です。一般的には、景気の先行指標として新規求人数や製造業の設備投資、在庫状況等が用いられます。企業経営においては、行動や技術といったパフォーマンスドライバーが『先行指標』にあたります。

ここでお伝えする『先行指標』による管理とは、売上高や利益という結果が出る前に、関連する特定の行動(先行指標)で『差異分析』を行い、“売上高や利益の結果を変える”という事になります。つまり、最大のメリットは、軌道修正までの時間短縮です。

先程の例えでいえば、“8月”の試算表(遅行指標)が出る前に『先行指標』での差異分析を行えます。ビジネスモデルによっては数ヵ月先に行う事も可能です。

ただ、『先行指標』による業績管理の難しさは、売上高や利益のように、全企業共通の指標が存在しない事です。業種業態、規模、ビジネスモデルにより管理すべき指標が異なり、これが『先行指標』による業績管理の普及を妨げています。

実際には、売上高という『遅行指標』につき、契約数という『先行指標』で管理されている企業は多い。これは、納品(=売上高=遅行指標)よりも契約(=行動=先行指標)が先行するという取引上の流れなので、当然といえば当然です。

しかし、契約より先の見積書提出数、アポイント数、更には反応率等、先の先まで管理している企業となると数少ない。仮に、実績値の集計はされていらっしゃっても、

“その先行指標の計画値まで作成されている会社は少ない”

もちろん、自社の行動の起点となりそうな先行指標全てについて管理するのは大変です。しかし、どの会社にも、いくつかの『キラー先行指標』というものがあります。ですから、『キラー先行指標』を見つけ、この指標だけでも計画を立てて管理する事が重要になってきます。

繰り返しになりますが、

“財務数値だけの管理では、計画の達成は困難です”

そのため、財務数値以外の『先行指標』の計画数値を作成する必要があります。

“独自フォーマットによる『先行指標』=『行動数値』の計画”

+

“共通フォーマットによる『遅行指標』=『財務数値』の計画”

これが、経営計画の本来あるべき姿になります。

意外な盲点!?

取締役が1人しかいない会社で、その取締役が急に亡くなってしまった!

そんな事態を考えてみたことはありますか?

実はこうなってしまった時には、

想像を超えたリスクがあることをご存知でしょうか。

皆さんご存知でしょうが、平成18年の会社法の改正以来、株式会社の取締役は1人だけでも可能になりました。いわゆる「一人取締役の会社」です。

この改正以来、会社運営上のその取り回しの良さからこれまでの取締役が複数いた形態から、この一人取締役の形態に変更された経営者も多いのではないでしょうか。

しかし、この形態の抱えるリスクを認識しないまま、とんでもないことになってしまった方がいらっしゃいます。

そう、「この一人取締役が亡くなってしまった」場合です。

この場合、最悪、どんな事態が待っているのでしょうか?

会社の業務執行は止まり、取引先との取引も停止してしまいます。

「そんな、大げさなー!」

なんて思われるかもしれませんが、実際に起こりえます。

一人取締役がいなくなってしまったので、新たに取締役を選任する必要があります。

選任するのは株主総会です。しかし、株主総会を招集する取締役が不在のため、この招集自体ができません。

実際には株主による招集も可能ですが、その場合には「裁判所の許可」が必要になります。

仮に、先の亡くなった一人取締役がこの会社の100%株主であった、なんて場合には、その株主も不在ということになり、やはり株主総会の招集ができません。

そうすると次に、この株式の議決権を相続する相続人を確定させる必要が出てきます。この場合には、相続すべき株式の議決権は、相続人同士の分割の協議によって決めていくことになります。

この亡くなった一人取締役には2人の息子がいますが、

しかし、実は仲が悪い・・・

最悪です。

どのように分けるかの話し合いがまとまり、かつ、その引き継いだ相続人による同意(総会の招集と議決権の行使)がないと、

結局は次の取締役の選任はできず、会社は動けない状態になってしまうのです。

こうなると、実際に会社の業務執行は停止状態に陥るだけでなく、

取り引き先からも、取引を停止される可能性もでてきます。

会社の謄本(履歴事項証明書)は、法務局で誰でも簡単に手に入れられます。

すなわち会社の基本的な情報は誰でも入手可能なのです。

ここには、取締役に関する事項があり、過去から現在の取締役の状況(いつ、誰が取締役になったか)がわかります。

取締役が不在となり、その後任も決まらないような会社との取引をする会社は・・そうは無いはずです。

では、どうしたらよのでしょうか。

●一人取締役の持つ株式の相続先を、遺言によって指定しておく

●一人取締役の形態をやめて、複数の取締役を選任しておく

結局は、主にこのどちらかになってしまうと考えられます。

そのうち考えよう。。。。

こういう返答を頂く経営者さんは多いように見受けられます。

しかし、こういう事態はある日突然にやってくるものです。

あなたの会社は一人取締役でしょうか。

もしそうであれば、一度考えてみることをお勧めいたします。

取締役と執行役員の使い分け!?

先日こんな相談を受けました。

「うちの総務やってる奥さんに、何かいい肩書ないですかねぇ」

「対外的にカッコつけた方がいい、って時があるんですよね。。。」

会社法上のいわゆる「取締役」であれば、何の問題もなかったのですが緒事情で「取締役」にはしたくない、というのがそもそもの前提でした。

そこで、みなさんご存知の「執行役員」という話になりました。

しかし、そもそも「取締役(役員)」と「執行役員」ってなにが違うのでしょうか。

★執行役員制度の導入は97年6月のソニーが最初

元々、日本の取締役は欧米と比較して人数が多く、取締役会の中に受託機能・監督機能・執行機能が混在しており、特に業務執行に対する内部監視が十分にできない構造になっていました。

そこで、取締役とは別に実際の業務執行にあたる「執行役員(CO)」を置いて、取締役会がその執行役員の業務執行を監督し経営に専念することと、同時に責任の明確化と意思決定の迅速化を図るため導入されたのが執行役員制度でした。

要は特定の事業部門などのトップとして、実際の業務執行に対する責任と権限を持つ幹部社員が執行役員なのです。最近では普通によく聞く「CEO(最高経営責任者)」なんていうのは、この執行役員のトップであり、執行役員制度からきている肩書になります。

しかし、執行「役員」と言っても、会社法上のいわゆる「取締役」とは違い、法務局への登記もありません。あくまで幹部社員ですので、役員としての法的な地位は無く社内的組織的な肩書きとされています。

また税務上においても、執行役員は原則として会社法上の使用人または重要な使用人の地位に立つと解されており役員には該当しません。

もちろん、会社の制度によっては、会社法上の「役員」と制度上の「執行役員」を兼任しており両者に該当することも少なくはありません。しかし、本来は全く別の概念・制度になっているのです。

★中小企業におけるこの制度の可能性

例の総務の奥様は、「執行役員 総務部長」になりました。

こんな肩書だけでも、「業務に以前より張りが出てきた!」と仰ってました。

また対外的にも、「以前より、相手の対応の感じが変わった。丁重になった」とも仰っていました。

今思えば、「CAO(最高総務責任者)」なんていうのも良かったかもしれません。。

余談はさておき、この制度の本来の目的は「会社の経営(取締役)」と「業務の執行(執行役員)」の分離です。

分離することで、意思決定の迅速化、業務執行の監督、責任の所在の明確化が可能になり、スムーズな経営が出来るのです。

また先の奥様の例の様に、肩書(ポジション)の明確化による従業員への意識改革と責任の明確化、対外的なインパクトによる自社への有利性、などへの波及効果も十分に考えられます。現在でも上場企業や上場子会社から同族会社まで、多くの企業がこの制度を導入し始めています。

御社では、あなたが下した意思決定はスムーズに実行されていますか。

こんな制度もきちんと機能するように利用すれば、おのずのその効果も望めるのではないでしょうか。