総務省は、なんて親切なんでしょう(笑)。

11月16日、ふるさと納税の返礼品の見直し要請に応じていない自治体(11月1日時点)を総務省がHPで公表しました。

総務省の発表資料によると、「返礼割合実質3割超の返礼品を送付している」自治体は9月1日時点で246あったのが25に減少、「地場産品以外の返礼品を送付している」自治体は190あったのが73に減少したようです。

資料からは「返礼品割合3割超」「地場産品以外」の2つともを守らなかった自治体が7あることも、その具体的な自治体名も分かります。

自治体に、見直し要請に応じる義務はないため、総務省は指導に従わない自治体を公表することで懲罰的な意味合いを持たせようとしたと考えられます。

さて、勘のいい人はもうお気付きでしょう。

この公表により、ふるさと納税のお得感が薄れてきた現在でも、納税先としてまだまだ「お得な自治体」を、総務省自らが教えてくれているという結果になってしまっているのです(苦笑)。

実際、公表されている自治体の返礼品を調べてみたところ、返礼品の金額が明らかに寄付額の5割ほどであることが分かる自治体がありました。

ふるさと納税が税制として欠陥があることは明らかですが、必死に自社の利益をあげて納税し、自身の役員報酬からも多額の納税を行っている中小企業経営者にとって、自らの必死な努力によって納めた税金の一部を合法的に取り返す有効な手段である以上、利用しない手はありません。

ちなみに、ふるさと納税の返礼品は「一時所得」として課税対象になります。

特別控除50万円がありますので、通常はあまり気にする必要はありませんが、多額のふるさと納税をした方や、生命保険の満期保険金や解約一時金などを受け取った方については合算になりますので、申告漏れにならないように注意が必要です。

ただでさえ忙しい年末、納税先が多くなるほど決済手続きなどが面倒でイヤになってしまいますが、2019年4月以降は制度そのものに規制が入りそうですので、お得に楽しめるのは最期かもしれません。

手間を惜しまず、今年も1年間、仕事を応援してくれた家族に喜んでもらうための仕事と考え、年末年始は家族でふるさと納税を楽しみましょう。

RIZAP、ダイエットはじめる

「おもちゃ箱のような会社だが、いくつか壊れているおもちゃがある。壊れたものは修繕していかないといけない」

6月にRIZAPグループに加わった松本晃氏の言葉です。おもちゃ箱という表現をしなければならないくらい、成熟していない会社とも受け止めることができます。いくつか…という表現もかなり控えめな発言かもしれません。

その結果が11月14日に行われた会見での方針転換でした。

グループの18年3月期の売上収益が1,362億円で、19年3月期の予想が2,309億円。この増加額の多くが新たにM&Aで加わった子会社の売上分です。

RIZAPの急成長?の要因の多くは子会社の急増にあり、営業利益のほとんどは子会社を安く買い叩いたために利益とみなされた数字のまやかしでした。壊れたおもちゃなのですから、安く買えるのは当然でしょう。

「人は変われる。」を証明する

これがRIZAPの理念ですから、安く買い叩いた企業の再建もここに含まれていたのかもしれません。

加えて、RIZAPの本業は短期間でのダイエットですから、企業再建もそのくらいのスピード感をもって進めるのは当然と考えたのでしょう。

しかし、進捗管理が容易な1対1の関係性のダイエットビジネスモデルとは異なり、少数の経営陣 対 大多数の従業員(2018年3月時点で約7,000人)では関係性は極めて希薄になります。会社も事業内容も異なる数千人の改善は、短期間では無理がありました。

そして、瀬戸社長はこれまでの方針を誤りと認め、松本氏に再建を託したという結末です。

松本氏の新たな肩書は「代表取締役 構造改革担当」。グループ内部からはすでに反発があるようですが、プロ経営者である松本氏はどこまで切り込めるのでしょうか…。

いずれにしても、RIZAP自身のダイエットも短期決戦にならざるを得ません。

さて、RIZAPと同じようなことを、規模を縮小して行っているのがオーナー企業です。

ご存じのとおり、オーナー企業の弱点は経営者の判断ミスを「構造改革」してくれる方がいないことです。当然ですが、社内で経営者に意見できるほどのスタッフを抱えている中小企業などありません。

ですから、多くのケースで外部のコンサルタントを頼ることになりますが、コンサルティングにより部分最適ができたとしても、松本氏が行おうとしている構造改革レベルを一緒に進めてくれるコンサルタントなど皆無です。

そんなことをしたらコンサルタントが泥をかぶることになりますし、クライアント1社のためだけにそこまでリスクを取れる方などいらっしゃらないでしょう。

なお、中小企業で構造改革と言うと確かに大げさですが、業績が悪いと言われている企業の多くは本来行わなければならないリストラ、損切り等に手を付けていません(業績が良い企業はなおさら手を付けていません)。つまり、RIZAP状態です。

本来はそれほど難しくないアクションなのですが、一緒にリスクを取ってその一歩を踏み出してくれる方がいないことが問題なのです。中小企業の多くが急成長など困難であることを考えると、行うべきはやはり構造改革です。

その一歩を一緒に踏み出すパートナーに適任なのは内部事情を最も把握できる顧問税理士なのですが、まあ普通の税理士では無理ですよね…。社外取締役も迎えることができないオーナー経営者は孤独な職種です。

さて、どうなるかは分かりませんがRIZAPのダイエットの成果には注目しておきましょう。

構造改革でRIZAPが変われば、企業再建コンサルティングとして、それすらもビジネスにしてきそうですね 笑

皆さまも強制的なRIZAP送りにされないよう、くれぐれも会社の健康状態にはお気を付けください。きちんと損切りできる企業が長生きできるのですから。

増税前にオサライ 消費増税と駆け込み需要の関係

10月15日、安倍首相は臨時閣議で、来年10月に消費税を10%へ引き上げると表明しました。

消費増税の再々延期を疑う声が根強くありましたが、今度こそ増税は実施されると考えたほうがよいでしょう。

増税が実施されるとなれば、予想されるのが、増税前の「買いだめ」に代表される「駆け込み需要」です。

前回、税率5%から8%への増税の際に、経営者や経理担当者からよく聞かれたのが

「増税前にできるだけ買って(仕入れて)おいたほうがいいんですよね?」

という質問です。

結論から言います。

増税前に買った(仕入れた)方が得なのは、「個人消費者」「消費税の免税事業者」「簡易課税方式を選択している事業者」だけです。

つまり、原則課税方式によって消費税を計算している法人及び個人事業者にとっては、増税前に駆け込んで仕入などをしても、損も得もしないのです。

では、それぞれの立場に応じて、税抜き10万円で商品を買い(仕入)、税抜き15万円で売った場合に増税前後でどう変わるのかを見ていくことにしましょう。

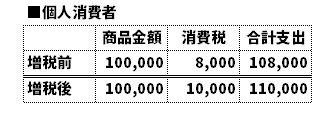

まずは個人消費者です。個人消費者ですので、買った商品を売ることはありません。

消費税を納めることとない個人消費者にとっては、同一商品を増税後に購入すれば、当然増税分だけ支出が増えますので、増税前に購入したほうが得になります。

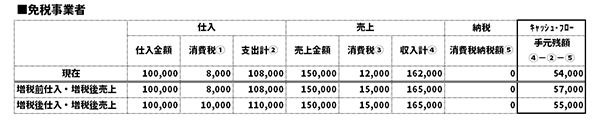

次に法人、個人問わず、事業を行っているものの消費税を納める必要がない、免税事業者である場合です。

個人消費者同様に消費税を納めることのない免税事業者にとっては、増税後に商品を仕入れれば当然、増税分だけ支出が増えますので、増税前に仕入れたほうが手元に多くのキャッシュが残ることになります。

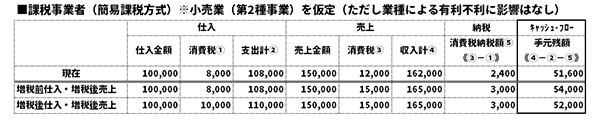

続いて法人、個人問わず、消費税の課税事業者ではあるものの、基準期間の課税売上高が5000万円以下で、届け出により簡易課税制度の適用を受けている場合です。

簡易課税制度は消費税の納税額の計算にあたっては、業種に応じた「みなし仕入れ率」を使用して計算をするため、実際の仕入れの消費税額の影響を受けないといった特徴があります。

そのため、簡易課税制度を選択している課税事業者にとっては、増税後に商品を仕入れれば当然、増税分だけ支出が増えますので、増税前に仕入れたほうが手元に多くのキャッシュが残ることになります。

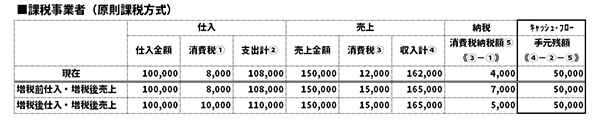

最後に、このメルマガを読んでいただいている多くの方が該当するであろう、法人、個人問わず、消費税の課税事業者であり、原則的な課税方式で納税をしている事業者の場合です。

原則課税方式の場合、売上によって預かった消費税から、仕入などによって支払った消費税を差し引いて残った差額を税務署に納めることになります。

つまり、増税前に仕入れた場合は購入時の消費税支払額は少なくなりますが、売上で預かった消費税との差額残が多くなる分は税務署に納税することになります。

また、増税後に仕入れた場合には購入時の消費税支払額は多くなりますが、その分売上で預かった消費税との差額が少なくなる分、税務署に納税する額が少なくなり、結果として増税前に仕入れても増税後に仕入れてもキャッシュ・フローは全く同じになるのです。

これから、来年10月までの間、世間では消費増税に乗じ、人々の心理につけこんだセールやキャンペーンなどがあちこちで展開されるはずです。

繰り返しになりますが、増税前の購入(仕入)が有利なのは「個人消費者」「消費税の免税事業者」「簡易課税方式を選択している事業者」だけです。

原則課税方式の課税事業者は増税前に慌てて購入しても増税後に購入しても基本的に損も得もしません。

また、増税前に購入したほうが有利な、私たち個人消費者、免税事業者、簡易課税適用事業者であっても、周囲の駆け込み需要の雰囲気に飲まれて、結果として過剰な在庫を抱えてしまうことのないように気をつけたいものです。

今回の消費増税では軽減税率が取り入れられるなど、複雑な税制となることが予定されていますが、今回お伝えした消費税の基本的な仕組みを理解し、新税制に踊らされることなく、しっかりと地に足をつけた経営をしていきましょう。

どんどん複雑になる

皆さまも、ご準備はお済みではないはず。

まだ80%以上の事業者が未対応とのアンケート結果も出ております。対応している事業者というのも補助金などを使って早々にレジだけ買い替えただけでしょうから、実際、90%以上は未対応のはず。

おくれましたが、一年後の消費税増税の件です。

国から次々と対応策がアナウンスされ始めました。

税金のことから中小企業のバックオフィス(いわゆる総務や経理)まで理解している私どもとしては、「税率だけではなく、そこもかー」と頭を悩ませます。

皆さまは売上げへの影響が気になるところでしょうが、オペレーションの複雑化にも気をつけるべきでしょう。バックオフィスの混乱は、経営者が顔をしかめる原因の一つです。

大前提として、中小企業ではバックオフィスにはリソースが割かれていない…。

ここから考えはじめる必要があります。

営業面では、中小企業でも迷わず投資を行ないます。迷っている暇などありません。しかし、バックオフィスは後回し。

まずコスト負担で嫌われ、次にスタッフからの抵抗に遭い、「残業代が発生しないからいまのままでもよいか…」と現状維持をくりかえす。

効率化できた会社というのも、担当者がいきなり辞めたなど、ネガティブな事情から「もう仕方がない!」と、結果として進んでしまうケースがほとんどです。

終わってみたら「何でこんなに良くなることをいままでやらなかったんだ?」と疑問に思われる経営者もいらっしゃいますが、”そんなところにリソースは割くべきではない”という基本的スタンスが強く影響しています。

そしていつの間にか、皆さまの会社の中に手が付けられないカオスができあがります。もちろん、”コスト負担を嫌う”、”優秀なスタッフはバックオフィスに配置すべきではない”という姿勢も理解できますが、そうであるならばどうすべきか、どうあるべきかの検討が必要です。

バックオフィスの仕組みというのは、結局はその会社の性格を映します。

営業は仕組化しているのにバックオフィスは仕組化されていない。またはバックオフィスは仕組化されているのに営業は仕組化されていないということはほとんどありません。

私どもが最初に目にするのはバックオフィスですから、そこを見ればお客さまの全体の仕組化の程度の予想はつきます。

話をもとに戻すと、消費税増税の対応をきっかけにするというのもおかしな話ですが、バックオフィスの効率化は近年とくに重要です。さまざまなツールがありますが、利用の有無については同じ中小企業でも天地の差があるのです。

優秀なバックオフィスのスタッフを雇えるなど夢のような話ですから、仕組みとシステムと最小限のスタッフで回すという現実的な選択肢をいつ採用するかの問題だけです。

増税に絡んで現時点で話が出ている点をまとめると、

【軽減税率の導入】

適用する税率の判断は事業者にも求められます。対応するレジや会計ソフト、販売管理ソフトの更新も必要となり、労力とともにコストが発生します。増税前後で対応しようとするとさあ大変。

【中小事業者の小売店でのキャッシュレス決済による増税分のポイント還元】

小売りにかかわらず、どこまでキャッシュレス決済に対応するかという問題とともに、関連するハードやソフトにどこまでコストを掛けるか。そして、会計・販売管理ソフトに連携させるかまでの判断が必要になります。決済手数料で粗利が減るという問題もあります。

【デジタルマネー給与支払いの解禁】

直接的には増税と無関係ですが、増税の負担軽減をキャッシュレス決済で緩和しようという思惑がある以上、キャッシュレスとして使われやすいデジタルマネーでの給与支払い解禁も間接的な影響があります。

デジタルマネーでの給与支払いを希望するのは基本的には若い世代ですから、新卒を一斉に採用していく大企業などは当然対応してくることでしょう。一昔前までは大企業と中小企業ではお金を中心とした待遇面の違いが重要でしたが、今後はこのような手間の掛かる対応が可能なのかというインフラ面も生じます。当然ながら給与ソフトも影響します。

以上です。

本来、バックオフィスにはフロントオフィス(いわゆる営業など)を支援するという役割もありますが、それができている中小企業はごく少数です。

そういう意味でも、バックオフィスを効率化して、いち早くフロントオフィスの支援に当たっていただくというのが、全体最適です。

やっぱりフロントオフィスの増税対応が重要なのですから。

人はみな、いつか死に、それは明日かもしれない

私は生命保険を使った節税を、お客様に勧めることは基本的にありません。

保険で節税はできないと考えているからです。

一方で、中小企業経営者にとって生命保険を使った『万一への備え』はとても重要なものだとも考えています。

しかし、自らに万一のことがあった際に必要な金額をきちんと算定したうえで備えている中小企業経営者は、残念ながらそう多くありません。

中小企業経営者の『万一の備え』に対する考え方、ぜひ知っておいてください。

まず、あなたが死んでしまった場合に、会社はどうなるのかを考えます。

中小企業の場合、経営者が亡くなれば『その会社は終わり』というケースが少なくありません。

1つ目の試算として、今、あなたが亡くなることで会社を清算した場合に、どれだけのお金が要るかを計算します。もちろん、あなたの退職金を残された遺族に会社から支払うことも計算に入れます。

簡単に言えば、会社の資産と負債を簡易時価評価し、全ての資産負債を精算した場合に不足するキャッシュを求めるのです。

2つ目の試算は、経営者であるあなたが亡くなった場合に、後継者によって会社を存続させる場合にどれだけのお金が要るかです。今ある借入金の返済も視野に入れるべきでしょう。

会社はあなたがいなくなっても、営業を続けます。

中小企業の場合は特に経営者の存在は営業面でも大きく、直接業績に影響が出ることが少なくありませんが、もちろん影響がない企業・業種もあります。

具体的には、その影響を加味したうえで、あなたが不在となった会社が安定した営業を再開できるまでの必要運転資金を試算します。

後継者が決まっていない場合や後継者が決まっていたとしても、現時点では実力が伴っていない場合、既にいつ引き継いでも大丈夫な場合、それぞれの企業の状況によって、必要である運転資金の見積もり金額は異なってきます。

そして3つ目は、残されたあなたの家族の生活に必要なお金の試算です。

あなたの会社からもらう退職金、それに遺族年金も加味したうえで、生活費はもちろん、お子様の年齢を考慮したうえで、教育費にどれだけかかるのかも試算します。

当然、お子様が小さいほど、多くのお金を確保する必要があります。

この時、忘れてはならないのが、保険はあくまでも保険だということです。

起こらない可能性が高いけれども、起こったら困らないように備えるものです。

過度な保障は必要ありません。

お子様が既に成人して、社会人として立派に巣立っていれば、奥さまが残りの人生を不自由なく暮らせるにはいくら要るのか。それだけでいいのです。

もしかしたら今までの貯金と退職金、それに遺族年金が加われば十分かもしれません。

試算の結果、会社も家庭もこれらを内部留保によるキャッシュで既に備えることができていれば、当然、保険は必要ありません。

残念ながら、節税のために保険を勧める税理士はたくさんいるようですが、保険本来の目的に沿った、必要な保障の試算と、その確保を提案する税理士はあまり多くないようです。

『もし明日、あなたに万一のことがあった場合、会社と家庭にどれだけのお金が必要なのか』

ぜひ、試算してみてください。

不正または搾取が絡む取引の危険性

不動産投資関連において、『かぼちゃの馬車』のサブリース家賃の不払い問題から端を発し、スルガ銀行の不正融資、さらにはアパート開発・管理会社であるTATERUでも融資資料の改ざんが発覚しました。

これらの一連の問題は、規模が大きく組織的であったために大きく取り上げられましたが、不正資料の作成、不正融資などは中小企業の取引でも少なくはありません。

資金繰りに困る企業が行う粉飾などは、会計の考え方次第でいくらでも調整可能ですし、金融機関もそれを分かった上で融資を行っています。結局、お互いが暗黙の了解で取引している場合は公になる可能性が低いと言えます。

しかし、取引の一方のみが不正を行っている場合は話が別です。

不正を行っている側は意図的な行為であり、もう一方は不正を行っていないものの、自分が受け取れるであろう利益を期待して、仮に不審な点があっても「大丈夫だよな…」と目をつぶってしまいます。

そして、不正を自ら行わなかった側が後になってだまされたと訴えるのがこれらの問題点です。不正には加担しなくとも、当初から疑念があった点については、ほとんどの方や企業が認めることでしょう。

では、このように最初から意図的に不正行為を行っている会社、または資金繰りに困った末に詐欺的な行為に手を染める会社を見破ることはできないのでしょうか。

あるいは、不正や詐欺が行われていなくても、「この会社の経営は大丈夫か?」という点について判断することはできないのでしょうか。

基本的にこの答えは簡単で、その会社と実際に取引をしようと試みれば判明します。そして、取引を試みる際の判断基準は以下のようなものがあります。

【取引相手が極端に売上やお金を欲しがっていないか?】

もちろん、どの企業も売上やお金は欲しいものです。しかし、「そこまでするか?」という言動が透けて見えると危険です。カボチャの馬車やTATERUの融資資料の改ざんなどは典型です。特にハイリターンの取引を簡単に実行できるような提案の場合はアウト。その取引は誰にとってメリットがあるのか、誰が一番利益を得るのかについて十分に注意をする必要があります。

【商品またはサービス品質、スタッフの接客レベルに問題はないか?】

これは購入または契約直前まで進み、具体的に商品やサービスを確認して初めて分かるものですが、「この品質で取引して大丈夫か?」と疑念が生じる場合には極めて危険性が高いです。末期状態の企業の品質レベルはとにかく低い。かぼちゃの馬車が問題となった後に、実際の物件の構造が取り上げられていましたが、現物を見て契約した方がどの程度いたのかについて疑問があります。

【取引過程で、本来であれば出てこないであろう幹部クラスが出てきていないか?】

これがある意味一番分かりやすいかもしれませんが、挨拶程度ではなく、幹部クラスが契約の後押しや状況の説明などを始めると、危険度が高いかもしれません。特に取引後の支払について幹部クラスが説明を行うような場合は、資金繰りが赤信号の可能性が高まります。

以上、簡単に説明するとこのようなものが挙げられますが、帝国データバンクや東京商工リサーチで取引相手の財務データを取得するという手もあります。しかし、机上のデータだけでは判断しきれませんし、データが古い場合は現時点での参考にはなりません。

例えば、多額の資金運用を行うファンドマネージャーは、投資先の会社を訪問して経営状況を確認しますが、一般人を装って現場では実際どうなのかを調査することもあるようです。上記のような判断基準を見極めるためでもあるでしょう。

私も、お付き合いがあるお客様の商売を知る一番の方法は、自らのお金でお客様の商品を購入したり、サービスを受けたりすることだと考えておりますので、実際に実行しています。

それにより気付いたことをお客様にフィードバックさせていただくこともありますし、問題点があれば一緒に改善案を検討いたします。お客様の商売が、取引相手から不信感を抱かれているようであれば目も当てられません。

結局、リスクの高い取引の典型は、取引相手に犠牲を強いて、自分の利益を確保しようという意図が透けて見える搾取の構造です。

皆さまの周りでも、自分だけ安全な場所で利益を得て、相手だけが苦しんでいるケースを目にしたことがあるのではないでしょうか。もし、自社のお客様が苦しんでいるようであれば自ら危険性を高めている可能性があります。

このような取引は不正や搾取の温床となり、必ず一方または双方が破たんします。そして、不正や搾取の温床に第三者(例えばスルガ銀行など)まで絡んでくると、さらに被害が大きくなります。

かぼちゃの馬車やTATERUのように不動産投資という高額な取引だからリスクが高いと言ってしまうことはできますが、一般的な取引や金銭の貸し借りでも問題点は同じです。

繰り返しますが、不正や詐欺、不信感を与える取引、資金回収について危険性が高い取引の特徴は、お金を支払う側の利益が高く見えるという点にあります。そして、お金を受け取る側のリスクが極めて低いと想定できる点です。

ニュース等で事件を目にすると、「こんな取引をする人がいるんだな…」と思われる方が多いと思いますが、自らが当事者となっている場合は、その危険性に気付きにくいものです。

自社が被害者になる危険性は避けなければなりませんが、知らないうちに自社が加害者になっている可能性こそ絶対に排除しなければなりません。

社員が勝手にやったなどという言い訳をしたところで、問題が発覚した瞬間、中小企業程度の財務力では一瞬に消し飛んでしまうのですから…。

経験

私は今年、父を亡くしました。

人が1人亡くなれば、財産の多寡は別として必ず相続が発生します。

私は初めて相続の当事者になったのです。

相続、相続税に対する知識があることはもちろんのこと、今まで仕事で多くの相続を税理士という立場で経験してきましたが、当事者になってあらためて深く実感したことがいくつかあります。

・良好な関係を築いている親、兄弟の間でも相続をきっかけに、過去の出来事を含めてさまざまな感情が湧き上がる

・優先順位は税金が1番ではない

・でも、できるだけ税金は払いたくない

これらは全て、私が今回、相続の当事者になる前から仕事を通じて理屈で分かっていたことですが、当事者として経験したことで、『実感』へと変わりました。

そして、他人様の相続をお手伝いさせていただく人間として、この経験を通じて得た、『実感』が持つ意味は決して小さくないことだと理解し、税理士である私に、自らの死をもって相続を経験させてくれた父に、深い感謝の念を抱かずにはいられませんでした。

それと同時に、相続業務における今までの私のアドバイス等が、知識と間接的な経験に頼った、表面的なものでなかったか、自問する機会となりました。

経営者の多くは、税務申告を依頼するとともに、税理士事務所に対して経営の相談にのってもらえることを期待しています。

しかし、税務知識があるだけの若い担当者を充てがわれても、経営者の悩みが分かるはずもありません。

従業員を雇っていない、個人事務所の税理士には組織運営の悩みは分からないかもしれません。

そして経営者は税理士を、税理士事務所を嫌い、期待しなくなります。

私たちに足りないものは何なのでしょうか。

私は父の相続を経験し、こう思いました。

大切なのは、自らの経験を通じた、『お客様の感情へ寄り添う姿勢』。

税理士を選ぶ側にも問題があることも否めません。

なぜか税理士を決める時には、「知っている税理士はいないし、どうやって選んだらいいのか分からない」といったことを理由に、身近な知り合いの紹介などで比較的安易に決めてしまい、後悔しているケースが非常に多いのです。

ニーズは人それぞれ違いますし、税理士もみな同じではありません。

もちろん顧問料が安いことを一番に選ぶことだって間違いではありません。

申告さえきちんとやってくれればよいのであれば、顧問料の安い事務所で十分かもしれません。

その代わり、多くを求めてはいけません。

安価な顧問料の事務所は当然給料が安いので、優秀な担当者はいません。

いても数年の経験を得て、辞めます。だから担当者はしょっちゅう変わります。

もし皆さんが税理士を変えたいと考えているならば、まず何を望んでいるのかをはっきりと認識し、それなりに手間と時間をかけて自社に合う税理士を探すべきでしょう。

そして、顧問契約を検討する段階では、じかに御社の担当者となる人が、皆さんが望む業務に対してどういった「経験」を積んできたのか、聞いてみるとよいかもしれません。

悩みや苦しみは、経験した人でないと分からないのです。

事業承継のコツ

『事業承継』について、とても難しく考えている経営者が多い。

という現実があります。

実際の経営とは異なり、ご自身の判断だけではどうにでもならないという理由もあるのでしょう。基本的に勝負は一度切りですし、失敗したら目も当てられないとお考えなのかもしれません。

例えば、IPO(株式公開)を目指している経営者であれば、事業承継などは頭にないはずです。IPOの良し悪しは別として、実現すれば所有と経営の分離が大前提となるからです。その場合、考慮すべきは社長の交代のみです。能力選考であり、ドライな判断が行われます。

しかし、中小企業は所有と経営が一体であるからこその面白味があるとともに、オーナーと経営者を切り離して考えることができないために事業承継の問題が生じます。

近年では事業承継対策の一環として、中小企業でも持ち株会社を設立するケースが増えてきました。この場合、親族に後継者がいないけれども、会社は売りたくない。そして、役員や従業員を後継者に据えられるという場合にも利用価値があります。

持ち株会社化は中小企業における所有と経営の分離の一つの型ですが、短期的には良くても、中長期的にはその型を維持できるかは疑問です。それこそIPOをしてしまえば解決できますが、通常はオーナー家が絶対的な影響力を持ちますので、サラリーマン社長がどこまでやり切れるか…想像に難くありません。

やはり事業承継の勝負は一度切りです。そうであるにも関わらず、漠然と事業承継に向かって時だけが経過し、最後の最後になってどうしようか…と悩まれる方がとても多くていらっしゃる。

この点、事業承継のコツという程のものではありませんが、「最終的に会社をどうしたいのか?」と常に自問し続けるのが、事業承継の成功の確率を高めます。ここでいう成功とは金銭面のことではありません。納得して終えられるかという点が一番重要です。

いざそのときになって考えても何とかなるというのは、最大でも年商数億円レベル、従業員10人程度が限界かと考えます。

つまり、超・長期計画となりますが、毎期の事業計画を立てることと事業承継の間には大きな違いはないのです。

例えば、将来M&Aで会社を高く売りたいと考えている経営者が、会社を私物化しているようでは目も当てられません。M&Aの会社の価値の算定の際、どんどんボロが出て、想定以上に低く見積もられることでしょう。

「そうと分かっていれば、公私を分けたのに!」というのは、あまりにもお粗末です。

私どものお客様でも、事業承継について真剣に考えている経営者の年齢はバラバラで、30代の方からも真剣に相談を受けます。

中には、さすがに方向性を決めるのは早いのではないか、まだお子様も生まれたばかりだし…。という方もいらっしゃいますが、お子様が継がなかったら仕方がないにしても、継ぎたくなるような会社にしていくという確固たる意思を打ち明けられ、そのために今から準備しておくべき点について、相談を承っています。

当然のことですが、このような方々は、事業計画も短期と中期に分けてきちんと作り込みます。その先に、事業承継も見据えています。

ここまで読まれて、皆さんの中に「このような経営者の会社は、さぞ大きく立派なのだろうな」とお考えの方もいらっしゃるかもしれませんが、現在の事業規模は関係ありません。

年商数億円レベルのまだまだこれからの会社もあります。ですが、これからグングン伸びるのだろうなと私どもの経験からもヒシヒシと感じます。

時流に乗って、よく分からないけどいつの間にか大きくなったという会社は、時流から外れるとピタッと成長が止まり、迷走を始めます。自力で大きくなったと勘違いしてしまい、その後の準備をしっかりとせずに、さらなる成長を求めるからです。

これに対して、時流に乗ったか否かにかかわらず、着実に準備をされている会社は何事に対しても淡々と計画と実行を繰り返します。

結局は経営も事業承継も『計画と実行』。この一点に尽きるのだと考えます。

そして最後に一つ。

その会社に最後までしがみつこうとしているのは創業経営者だけであり、従業員を含めた利害関係者は意外とサラリとしているという隠れた事実は見過ごせません。

会社のことを考えたとき、何が最善か?

この問いも少しずつ温めていけるとよろしいかと考えます。

把握

業績改善のお手伝いをさせていただく際によく感じることですが、業績が悪化している企業にはいくつかの特徴があります。

そのうちの一つが、「経営者が自社を把握できていない」ことです。

取引先や売上についてはそれなりに把握していても、経費については無頓着であることが多いのです。

もちろんある程度の規模になってくれば、経営者自らが全ての経費を把握している必要はありませんし、あまり細かい経費にまで経営者自らがいちいち口を出すのもどうかと思います。

経理・財務担当者が把握、管理し、経営者の問いにいつでも答えられる状態であれば、それでかまいません。

ただし、経理・財務担当者がいない小規模な企業や、業績が悪化している企業であれば話は別です。

まずは経営者自らが、自社の中身を細かく把握し、先頭に立って無駄や過不足を見直す必要があります。

私が知る、ある経営者は毎年決算後に仕訳帳を印刷し、1年間の全ての仕訳に自ら目を通していらっしゃいます。

ある日突然、父親から引き継ぐことになった非常に苦しい財務状況であった会社の経営を再建するために、十数年前にまず始めたことを、年商10億円規模、従業員は100名近くまで増え、経常利益率10%以上を平均的に出し続けている現在でも毎期必ず行っているのです。

私からの問に対し、この経営者から曖昧な回答が返ってくることは、まずありません。

自社のことを自らが、きちんと把握しているからです。

特に無駄なものを増やしているつもりはなくても、固定費はどんな企業でも、よほど意識的にならない限り少しずつ膨らみ続けます。

必要だと思って契約したものの、いつの間にかほとんど使わなくなっているのに解約もしていない。月額1万円未満など比較的低額で毎月口座振替になっているため、ほとんど気に留めずに支払い続けている。

皆さんの会社にもそんな経費が、ないでしょうか?

多くの経営者は売上増加には強い意欲を示しても、経費の見直しにはあまり興味を示しません。

しかし、当たり前ですが、10万円の経費削減は、そのまま10万円の利益増につながります。

しかも、苦渋のコストカットではなく、「不要なものをやめる」だけの経費削減に痛みは伴いません。

もう一度繰り返します。

固定費はどんな企業でも、よほど意識的にならない限り少しずつ膨らみ続けます。

そして、その中には、多かれ少なかれ今では不要になっているものが含まれています。

業績が安定している企業であっても、放っておけば必ずといっていいほど少しずつ無駄は発生していくものです。

3年に1度ほどの頻度での「把握、見直し」でも、十分に成果は得られます。

経理・財務担当者、右腕左腕に命じてもいいでしょう。

当たり前のことだと感じるかもしれませんが、きちんと実行できている会社は意外と多くありません。

経費の総点検、今年はぜひ行ってみてください。

中小企業におけるRPAの考え方

6月にRPAについてお伝えしましたが、当社でも正式にRPAの運用を開始しました。

具体的にお伝えできる内容も出てきたため、今回はその続きです。

当社はトライアルから数週間で成果を出して導入を決めたため、提供企業の担当者も驚いていました。こんなちっぽけな会社が興味本位以外で導入することなど無いと考えていたのではないでしょうか。

ただ、当社が1カ月のトライアル期間中に成果を出せたのは本当にたまたまで、そうであるが故に90%以上での中小企業では難しいだろうなとあらためて感じました。少なくとも当面は…。

その理由は下記です。

・RPAを扱えそうなシステム担当者やExcelの関数等に強い人材がいる中小企業が少ない

・RPAを扱えそうな人材がいても、RPAに代替させる業務の担当者と異なることが多い

・RPAに代替させる業務の洗い出しと、洗い出した業務でRPAを試している時間がない(と言われる…)

・RPAのコストを回収できるほどの業務はなかなか存在しない

当社のトライアルは2ライセンス(=2部署)で行ったのですが、1ライセンスは無事導入に至り、もう1ライセンスはまさに上記理由により断念しました。

やはり1カ月のトライアルでは、簡単に判断はできません…。

RPAの運用コストは、1ライセンス当たり、パートスタッフの人件費程度です。従いまして、これぐらいのコストなら回収できなくとも、今後の効率化のための実験と考えて導入したい中小企業が多いかもしれません。

しかし、なぜRPAが大企業中心に導入が広がっているのか、RPAの展示会に参加してよく分かりました。

それは導入のためのコンサルティング費用がとても高額であり、これらの費用を支払ってまでも導入したいと考える規模の企業相手にコンサルティング会社がアプローチしているからです。展示会に出展している企業の半分以上はコンサルティング会社でした。

これらのコンサルティング会社は、現状把握から課題設定、RPAのシナリオの具体的な開発、導入前後のRPA利用者向けのトレーニング等を提供しています。RPA自体も仕入れて卸していますが、これはあくまでもサブであり、コンサルティングと開発がメインです。よって、IT系のコンサルティング会社やシステム開発会社等がコンサルティングを行っているわけです。

また、展示会で行われていたセミナーに参加していると、最終的にRPAの導入に至らなくても、RPAの導入を検討する過程に意義があるという趣旨の発言が見受けられました。

つまり、最終的にRPAを使わなくても、その結論に至るまでの現状把握や課題設定のコンサルティングを受けることが、社内業務の見直しという意味で重要だよね!ということです。

RPAを売っているのは、RPAの開発会社よりもコンサルティング会社の方が圧倒的に多いのですから当然です。その結果、コンサルティング会社にできるだけお金を払わないでRPAを導入しようと試みる中小企業は、まともに扱えずに途中で断念する可能性が非常に高いということになります。

以上を踏まえると、現状でRPAを実際に導入して具体的に大きな成果を上げている企業というのは、企業の規模にかかわらず少ないはずです。

なお、この成果というのが曲者で、最初に強調される成果は時間削減でありコスト削減ではありません。

RPAの効果測定指標としてはROI(Return On Investment:投資利益率)が使われますが、ここでいうROIは、主にRPA運用費用に対する人件費削減効果です。

このROIを具体的な例で示すと、

・RPAライセンスに支払う費用が年間120万円(初期のコンサルティング費用は除く)

・RPA導入で削減されるであろう時間が年間1,200時間(月間100時間×12カ月)

・削減できる人件費が年間180万円(年間1,200時間×時給1,500円)

*人件費月額30万円の社員が毎月200時間働いた場合の時給1,500円と仮定

ROI=150%(180万円÷120万円)

「ROIは150%です。ぜひ導入すべきですね!」という話につながります。

ただし、上記の人件費180万円を実際に削れるのかというと、現実的には難しい…。

当社がRPAを導入したのは、具体的に上記のようなROIが100%を超えたからですが、その人件費を削れるかというと1円も削れません。

固定給である社員の業務時間が削減できただけであり、その削減できた時間分の残業をしていた訳でもないので、削減する原資がないのです。単純に暇になったというとこの社員に怒られてしまいますが、実際に他にやる仕事がなければ暇になったはずです(幸い、この社員に新しい仕事が降ってきたために暇にはなりませんでした…)。

例えば、RPA導入に伴う業務削減時間が1万時間となると、4~5人分の年間の労働時間に相当するため、社内の人事異動により直接業務人員を増やして売上高増加を図ったり、あるいは削減対象となった業務人員をリストラするということができるかもしれません。

とはいえ、中小企業がRPAでここまでの削減時間を捻出できるかというと、現実的には不可能なため、仮にROIが高パフォーマンスとなっても、単純にRPAのコストが増えるということになります。

それでもRPAのコスト面に光を当てるならば、RPAのコストが増えたとしても、現在の人員で回せる仕事量が増える可能性があるため、ある程度の人件費抑制効果がでてきます。

以上、ここまで少し否定的にRPAの効果について述べてきたかもしれませんが、コンサルティング会社が狙っているように、実は中小企業にとってはRPAの導入自体が重要とは思えません。

結局は、業務の棚卸です。現場レベルでは当事者の方々が意識せず、無駄な仕事が行われています。部署間の連携が悪いために無駄な時間を使ったり、使用しているパソコンやソフトウエア、システムが古く現状に合っていないが故に、無駄な時間を過ごしている場合もあります。

これらを改善するだけで、RPAの導入以上に時間削減効果があり、コストも少なくて済む場合が多いのです。

RPAは、社員が行うのに手間がかかる業務を効率化するツールです。そうであるならば、その手間自体をなくしてしまうというアプローチが最善であるのは間違いありません。

つまり、RPAに振り回される前に、地道に現場の改善が重要ということですね。

RPAはまだまだ過渡期ですから、ここにAIが実装されてくれば、応用も利くようになるはずです。また、中小企業向けのRPAのコンサルティングが安価になってくるまで待った方がよいかもしれません。

おそらく、皆さまの会社に出入りしている事務機器会社が中小企業向けのRPAの相談相手になるはずです。