キャッシュを得るために成長を目指すのですが、

キャッシュがないと成長できない。

なんとも皮肉な話です。

~『実学 中小企業のパーフェクト会計』P281より~

これは、岡本の『実学 中小企業のパーフェクト会計』、成長均衡の項目の最後に書かれている文章です。結論からお伝えすると、企業はキャッシュをコントロールしない限り成長が出来ない構造だという事になります。

もちろん、イー・アクセスに続き、米携帯電話3位のスプリント・ネクステルまでをも買収したソフトバンクのように、金融機関からの調達により一気に“成長”を図るという選択肢もあります。

しかし、中小企業がキャッシュを外部調達する主な動機は、「赤字になったから穴埋めとして借りる」、「借入金の返済により預金残高が少なくなったから借り換える」等、大部分がマイナス要因を補うためのものです。

おそらく、売上高増加のための成長資金として必要なキャッシュを見積もって借入れを行っている中小企業はごくわずかでしょう。基本的には、どの中小企業も売上高増加に必要なキャッシュは内部留保でまかなうつもりでいるはずです。

量的な“成長”が良いのか否かは、

企業ごとに慎重に判断する必要がありますが、

実際に、内部留保でまかなうべき、成長に必要なキャッシュとはどのように見積もるのでしょう?

ここを押さえておかないと、いつまでたっても「おかしいな・・・」と疑問を持ち続けることになってしまいます。

そして、その見積もり方法が、『成長均衡』。

営業キャッシュフローによって支える事が出来る成長率

成長均衡を簡単に説明するとこのような表現になります。つまり、借入れ等に頼らずに留保利益だけでどれだけ売上高を増加させる事ができるかという考え方です。

それでは、成長均衡をステップに基づいて計算してみます。

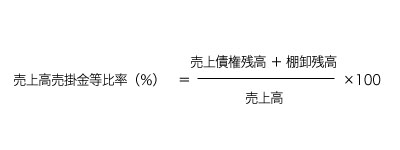

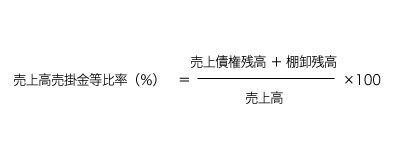

【ステップ1】売上高売掛金等比率を計算する

ほとんどの企業には売掛金と在庫があります。その結果、売上高を上げる前に在庫を用意する必要があり、売上高を上げた後にもすぐには現金化されません。つまり、このサイクルのため、売上高というプラス要因が、キャッシュにマイナスの影響を与える事になります。

この影響を算式化すると以下のとおり。

ここで算出されるパーセンテージが、売上高を増加させるときに必要なキャッシュの割合を示します。例えば、売上高売掛金等比率が20%だとすると、売上高を1万円増加させるために、事前に2千円の運転資金が必要になるのです。

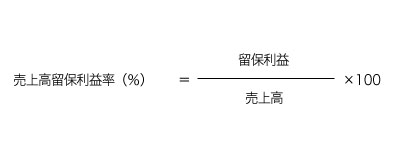

【ステップ2】売上高留保利益率を計算する

留保した利益から成長のためのキャッシュを捻出するのであれば、売上高に応じてどの程度の利益が留保されるのかを確認する必要があります(ここでいう留保利益は税引き後利益)。

これを算式化すると以下のとおり。

ここで算出されるパーセンテージが、売上高に応じて留保される利益の割合を示します。

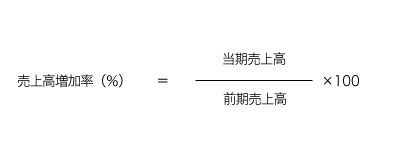

【ステップ3】売上高増加率を計算する

成長均衡は、売上高の増加率に応じて決まってくるので、ここが最も重要です。

これを算式化すると以下のとおり。

ちなみに上記算式は当期の実際の増加率を求める場合となります。増加率を将来の予測として計算する場合は、単純に10%というような決め方で問題ありません。

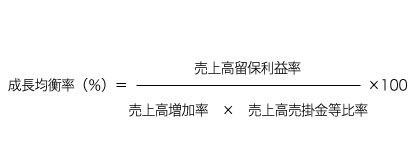

【ステップ4】成長均衡を計算する

最後に成長均衡の算式は以下のとおり。

上記1から3までのステップの結果が、以下のとおりであったと仮定します。

・売上高売掛金等比率 20%

・売上高留保利益率 1%

・売上高増加率 10%

これを上記算式に当てはめてみると、成長均衡率50%となります。

この成長均衡率50%の意味するところは、売上高を10%増加させるのに必要な資金のうち、留保利益では半分しかまかなえないという事です。つまり、売上高の増加率は5%が限度となります。

これが、“キャッシュを得るために成長を目指すのですが、キャッシュがないと成長できない”という成長均衡のジレンマです。

もちろん、営業キャッシュフローに与える要因はこれだけではありません。仕入債務や前受金等のプラス要因もあります。しかし、留保利益を全て運転資金に回せる企業などほとんどありません。むしろ、借入金の返済に大部分が消えてしまうのが現実です。そういう意味でも、成長均衡率については最低限100%を超える状態にしておく必要があります。

ここで、成長均衡率を改善するための手段は以下の3つになります。

・売上高増加率を下げる(=安定した運転資金水域まで抑制する)

・売上高留保利益率を上げる(=より多くの利益を残す)

・売上債権残高、棚卸残高を下げる(=回転率を高める)

売上高増加率を下げるという伝え方は語弊がありますが、キャッシュフローを重視して無理に売上高を増加させないという意味で捉えてください。これにより不良債権や不良在庫が増加してしまったら余計キャッシュフローが悪化してしまいますので。

売上高留保利益率を上げる点と、売上債権や棚卸を下げる点については、成長均衡にかかわらず常に改善すべき点になるので問題はないかと考えます。

そういう意味では、成長均衡を改善させるにつき何か特殊な事がある訳ではなく、当たり前の改善活動が成長を考慮したキャッシュフローにも好影響を与えるという事になります。

また、成長均衡を検討する上での注意点は以下の3つです。

・売上高が増加していない時には成長均衡は問題にならない(別の問題)

・節税によって留保利益率が下がっている場合はその分も考慮する

・過去の留保利益により多額のキャッシュを保有している場合には無視できる

成長均衡というくらいですから、衰退産業等のように今後の成長が見込めない場合は、成長に必要な資金という側面においてはあまり意味がないお話にはなります。

また、大きな節税対策を行っている場合、売上高留保利益率は本来あるべき姿よりも低く算定されます。中には、多額の役員報酬で節税しておきながら、「うちの会社にはお金がない! 運転資金が足りない!」とおっしゃる経営者がいらっしゃいますが、このような中小企業においては節税後のキャッシュを随時会社へ投入する事が求められます。

そして、成長均衡にかかわらず、過去の留保利益により多額の余剰資金を抱えている中小企業にとっては、「計算すると厳しいが、お金がたくさんあるので困らない」という状態になります。ですから、このような中小企業にとってもあまり意味がないお話になります。

利益が出ていればキャッシュが回るはずだと短絡的にお考えの方は少ないと思いますが、複雑化したキャッシュの流れを把握するのに困難を極めるというのも事実です。

「この会社、つい最近まで勢いがあったのに、何故急に伸び悩んだのだろう?」と財務諸表を分析すると、単にキャッシュが行き詰ったという笑えないケースも少なくありません。

成長均衡のみならず、キャッシュフローが悪いばかりに経営状態が改善されない中小企業が数多く存在します。キャッシュフローが複雑であるのならば、一つ一つをひも解いて原因を分析していく姿勢が、いち早く理解を深める事になると考えます。

どのような企業でも、最終的には、経営はキャッシュにつきますので。