平成29年3月31日をもって終了した「生産性向上設備投資促進税制」。

一定の生産性向上要件等を満たす設備投資をおこなった場合、工業会等からその証明書の発行を受け、税務申告書に添付することで即時償却や取得価額の10%の税額控除が受けられる、中小企業にとって、とてもありがたい税制でした。

この税制、今年の3月末でいったん終了となっていますが、実は4月以降、設備の価額要件などが、より拡充されたものへと生まれ変わっています。

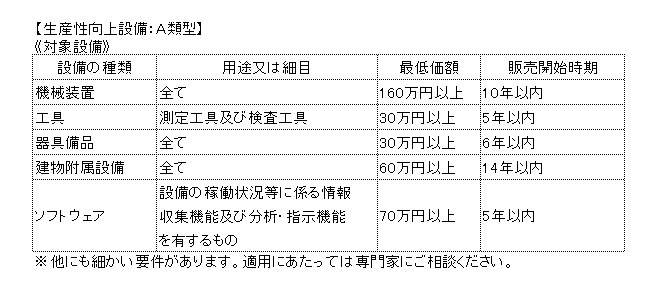

ではまず、対象設備と要件を簡単に確認しておきましょう。

下の表の対象設備のうち、【1】一定期間内に販売されたモデルで【2】経営力の向上に資するものの指標が旧モデルと比較して年平均1%向上している設備が対象になります。

(【1】【2】の要件を満たす場合、工業会等から証明書を取得します)

ご覧になっていただいて分かるとおり、中小企業が行う設備投資において、かなり多くのものが対象設備に該当するのではないでしょうか。

ただし、問題はここからです。即時償却又は税額控除を受けるには、工業会等から証明書の発行を受けるだけでは足らず、原則、事前に(設備取得後60日以内も可)業種ごとに管轄する経済産業局などに「経営力向上計画」を提出し、経営力向上計画の認定を受ける必要があるようになってしまいました。

要するに、即時償却又は税額控除を受けるのに面倒な手続きを踏まなければいけなくなってしまったのです。

しかし、この税制、即時償却や取得価額の10%の税額控除が行えるのに加えて、別要件を満たせば固定資産税が3年間にわたって2分の1に軽減されたりもしますので、設備投資を行う中小企業にとって適用漏れに気を付けなければならない、非常に重要な税制となっています。

経営力向上計画については、関東経済産業局などではエクセルのフォーマットが用意されていますので、記載例を確認しながら作成すればそれほど難しいものではありませんが、申請件数が増加しているとみえ、認定にあたっては、制度開始当初よりも計画の精度が低いと突き返されてやり直しさせられる事例が増えてきていますので、期限に余裕を持って申請を行うことをお勧めします。

この税制の一番の問題は、設備取得後60日以内(原則は事前)に経営力向上計画を受理されている必要があることです。

毎月の月次監査を受けている企業ですら、顧問税理士が設備取得に気が付くのは、早くて取得から1ヶ月程度です。月初に購入して翌月末に月次監査を行った場合、限りなく60日に近づいてしまいます。まして、2カ月に1回程度の監査頻度の場合、気が付いた際には既に手遅れ・・・という事態が容易に起こり得ます。

ポイントは、こうした税制があることを皆さん自身が認識し、設備購入前に顧問税理士に相談することにあります。

「先生、今度○○円くらいする××を買おうと思ってるんだけど、何かしなきゃいけないことある?」

設備投資をする際には、必ずこう顧問税理士に聞いてみましょう。

それが税金を減らすコツです。