相続税が増税されたと聞き、何とかしなければと本を読めば賃貸用不動産を建てれば相続税対策になると書いてある。日銀のマイナス金利政策の影響で銀行融資の金利は過去最低水準、聞けば借金も相続税対策になるとか。消費税だって次こそ上がるに違いない。

「金利の低い今のうちに融資を受けて、賃貸用不動産を建設して相続税対策をしないと損をしてしまう!」そんな風に考えてしまう気持ちもよく分かります。

しかし、そんな今だからこそ冷静になって欲しいのです。

8月30日の日本経済新聞の記事によれば、賃貸用不動産の建設ラッシュにより賃貸マンションやアパートの空室率は上昇し、首都圏であっても神奈川・埼玉・千葉の3県は調査を始めた04年以降、空室率は最高を更新し、東京都もアパートに限れば上昇が続いているそうです。

また、首都圏の1都3県でも中心部から外れるほど家賃相場の下げ圧力は強まっており、賃貸物件の契約更新時に、借り手にとどまって欲しい貸し手が家賃を引き下げる動きが出てきたとのこと。

しかし、人口減少が続いている現在、これらは全て当たり前のことです。人口が減っているにも関わらず賃貸物件は急増しているわけですから、需要と供給のバランスは崩れ、今後更なる空室率の上昇により家賃の下落が更に加速することだって十分にあり得るのです。

不動産経営を行ううえで最も考えなければならないのは、上記のような家賃の下落や空室のリスクですが、不動産経営を勧める住宅メーカー等の試算では、多くの場合その入居率は高く見積もられ、家賃も下がらない前提で予測されているため、安定した収益が得られると錯覚してしまいがちです。

しかし実際には、首都圏の物件であっても空室率は上昇しており、賃料引き下げの動きが出ています。人口減少を考えれば今後もこの傾向は続くでしょう。

さらにマイナス金利政策よろしく、借金をして賃貸用不動産を手にした場合において、家賃下落や空室のリスクにさらされると、賃貸収入では借金返済ができないといった最悪の事態に陥ります。

中古の賃貸物件が数多く売りに出ている現実を見れば、結局、賃貸不動産を手放さざるを得なくなった方が多く存在することが容易に想像できますが、その売却価格は、都内であれば別ですが新築時の半分以下になることも珍しくありません。

また、不動産経営にかかる費用も実は思った以上にかかります。固定資産税や管理費、入退去時の原状回復費用、賃借人を募集する広告費、さらに年数が経つにつれて増える多額の修繕費。

「賃貸物件を建てれば、相続税が減る」こと自体は決して間違っていません。銀行からの借金も債務として相続財産をマイナスする効果があります。しかし、不動産経営にかかるリスクや費用を十分検討したうえでの投資でなければ、これらの相続税の節税効果をいとも簡単に打ち消してしまいます。

不動産経営による相続税対策を行う前提条件は納税資金が確保できていること、老後資金が十分にあること、賃貸需要が見込める土地をすでに所有していることなどがあげられます。

相続税増税に消費税増税、加えてマイナス金利。不動産経営を考えている人には一見追い風に見えますが、需要と供給のバランスは明らかに崩れています。今こそ、冷静な判断が必要です。

現場検証 ~ライバル分析~

自社の業績がこの先どうなっていくのか?

そして、ライバルと目する企業がどのような業績なのか?

経営者であれば気に掛けるのは当然です。

自社の業績がこの先どうなっていくのか?という点については、経営計画を継続的に立ててみるというのが一つの方法です。

しかし、5年後の経営計画が、5年後に実際に達成できていることなど稀ですし、その計画通りに進めたが故に、違う結果が待っているということも十分考えられます。

そこで参考になるのが、5年後に“あの企業”のようになっていたいなと考える、“あの企業”の業績です。外から見て憧れる“あの企業”のビジネスモデルや印象、そして規模も、業績から分析すると大したことがないというケースが多々あるからです。

つい先日も、お客様から、ある企業のサービスの手法を取り入れるとお話を伺った際、少し引っかかった点があったため、その企業の帝国データバンクの調査報告書を取り寄せていただきました。

お客様からすれば、サービス一つの相談からその企業の調査報告書にまで話が及んで、私が何を考えているのだろうと思われたかもしれません。しかし、そのある企業については、私が別のラインからあまり良くない噂を耳にしていたため、業績はどうなのかなと気に掛かったのです。

結果としては、その企業の業績はあまり良いと言えるものではありませんでした。現状では特別悪いという訳ではありませんが、この先どのような方向性に進むのだろうか?と、こちらが心配してしまう状態でした。

その企業は多くのライバル企業からベンチマークされていたらしく、お客様は少し驚かれていました。表向きの印象からはもっと良い業績と思われていたようです。

もちろん、その企業の数あるサービスのうち、ごく一部を取り入れたからといって、その企業の業績のようになる訳ではありません。しかし、そのサービスによってオペレーションが大幅に変わるようであれば、業績に与える影響も大きくなりがちです。そして、その企業と目指す方向性が同じであるならば、おのずと財務体質も似てくるのです。

もし、ベンチマークしていた企業が、実は業績不振であったとしたら、その企業をベンチマークするのがよいのかどうかを再検討しなければなりません。

ちなみに、そのお客様は他のライバル企業の調査報告書も持ち合わせていたため、自社も含めて分析を行い、今後の方向性について考えるよいきっかけになりました。

また、別のお客様からは、自社よりも規模がかなり大きい同業者が自社のエリアに入ってきたため、その影響を検討するためにその同業者を分析して欲しいという依頼がありました。その際もお客様から受け取った資料は、その同業者の帝国データバンクの調査報告書です。

分析の結果、そのお客様は健全経営を続けているのに対し、その同業者は規模は大きいもののかなり苦しんでいるというような状態でした。つまり、苦しさゆえに単価を下げてエリアを広げているような感じで、仮に短期的にはシェアを奪われても、長期的には自滅する可能性もありました。

そのような企業に合わせて自社も単価を引き下げ、ガチンコ勝負をしても意味はありません。また、製品の品質では優っているということで、相手にしないというのが基本路線となりました。そのお客様は財務体質が強固で耐える力は十分にあり、相手はエリアを広げている分、固定費も増え続けているのです。同業者の体力がいつまで続くか見物です。

なお、自社の業績を、規模もやり方も違う他社と比較しても意味がないとおっしゃる方が多いのは事実。しかし、比較しても意味がないかどうかは、比較してみなければ分かりません。そして、業績も情報です。

自社のエリアに殴り込みを掛けてきたライバル企業が、どの程度の体力があるのかどうかを知らずして戦うというのは馬鹿正直すぎます。

戦争はロジスティクスと言われますが、ビジネスも同じです。十分な体力を有さずに勢いだけで殴り込みを掛けてきた相手なのか。それとも、十分な体力を有して、用意周到に殴り込みを掛けてきた相手なのか。これを把握せずして、いたずらに張り合うのは相手の土俵で相撲を取るようなものです。

そして、もしライバル企業が自社の業績を分析した上で攻め方を検討していたとしたら、とても嫌らしい攻め方をされるかもしれません…。

ちなみに、同業者分析を行う際、帝国データバンクや東京商工リサーチの調査報告書の質が良いかどうかの問題はあります。ただし、決算書だけでは分析データとしては足りないため、それを補足するものとして調査報告書などのデータを用いて分析するというのは有効な手段と考えます。

「ライバル企業が何をしようが関係ない! 自社が頑張れば何とかなる!」も悪くないのですが、相手を知ることによって、余計な事をやらなくて済む場合が多々あります。

自社の今後を知る上でも、ライバル企業を分析してみることをお勧めします。

知ってますよね?税理士は皆さんの幸せなんか願っていませんよ!

『この先生、お客様の幸せなんて考えてないな!』と強烈に思った出来事がありましたので、この機に話をさせていただきます。

先日、付き合いのある社長さんから電話が入りました。

いつもは軽快な調子で話をされる社長ですが、今回は声のトーンも低く重々しい内容であることは直ぐに感じとることができました。

私 「社長、どうされました?何かありましたか?」

社長「先日ご相談させていただいた、“アレ”なんですが顧問の税理士からそんなことしちゃだめだって言われたんですよ・・・」

社長「なんでダメなんですかねぇー?」

私 「顧問の先生は何と言ってるんですか?」

社長「同族会社だから税務署から寄付と言われるとかで・・・」

私 「….そういう話ですか、困ったものですねー」

今回私がお話するのは、この社長の相談内容についてではありません。

税理士もしくは、税理士事務所の職員の『姿勢』についてです。

私どもが顧問のご依頼をいただくお客様の中には、まだ会社経営の経験が浅く、どのような節税方法があるのかさえ全くわからないという方がいらっしゃいます。

そのような経営者が知合いの経営者から飲み会の席で節税話しを小耳にはさみ、後日そのことを税理士に「なんで教えてくれなかったのか?」と尋ねると必ずと言っていいほど次のセリフがかえってきます。

「聞かれなかったので言いませんでした。」

「(節税の)相談がなかったので・・・。」

いかがですか?

それがわかっていて相談できるくらいなら、顧問なんか頼まないよ!と言いたくありませんか?

でも、残念ながらこれが税理士業界の現実です。

恥ずかしい話ですが、私もこのようなことでお客様から叱られたことはあります。

その一方で、ある程度経験を積んだ経営者ともなると、自ら節税方法を考えて税理士にその実行の可否を相談して来られるようになります。

今回の社長の相談も、そういったものの一つでした。

ただ、今回は節税対策もさることながら、『赤字経営からの脱却』が主眼となったご相談でした。

「会社が赤字になっているので、コスト削減できるものはないか?」というものです。

そこで、社長は自らが会社からもらっている事務所家賃を大幅に下げることとしたのです。

会社が毎年のように赤字になっているのに、オーナー経営者に役員報酬+家賃を支払っていては、個人では納税をして、会社は資金繰りに苦しむ結果となります。

今回の判断は、まさに会社が生きるか死ぬかの話であって、さらに言えば、そこで務めている従業員全員の生活がかかった話です。

そのような場面にもかかわらず、だれよりも会社の状況を知っているはずの顧問税理士が、税務署から寄付と言われる可能性があるからダメだなんてよく言えたものだと逆に関心します。

この手の税理士が真っ先に考えているのはお客様の幸せではなく、間違いなく自分の『保身』です。

我々は、それが違法な行為でもなければ身を挺して会社と社長の代弁者として、税務当局と対峙するのが顧問税理士の役目だと考えています。

こうした顧問税理士の不可思議な言動にお悩みの方は是非弊社の『税理士セカンドオピニオン』をご検討ください。

一般的な相談はもちろん、今回のような顧問税理士対策もアドバイスしています。

最後になりますがもう一言だけ言わせてください。

「それを言ったのは本当に所長先生ですか?」ということです。

それは税理士はそんなこと思っていなということも、十分に考えられるからです。

重要な事項にもかかわらず、所長(税理士)の判断も仰がず、中には自分の判断だけで不適切な受け答えをする職員(従業員)もいます。

皆さんからすると、それも含めてお前のせいだとおっしゃりたい気持ちはわかります。

それでも、重要な事項については担当者ではなく所長である税理士に直接相談してください。

今回のケースが所長先生の言葉でないことを祈ります。

現場検証 ~金融機関との関係~

皆さまとメインバンクとのお付き合いの深度はどの程度でしょうか?

最近、私どもがお客様から相談を受ける金融機関の話と言えば「金利」がほとんど。

「この金利で融資を打診されたのだが、どうだろうか?」

「他社はどの程度の金利で融資を受けている?」

「他行と競合させればもっと金利は下がるだろうか?」

今年はマイナス金利の影響もありますが、金融機関から出てくる話は「借りてください」一辺倒です。

皆さまにとっても必要があれば借りたいというは当然でしょうが、話をろくに聞かずに「借りませんか?」と打診してくる金融機関は、余りにもお粗末と言わざるを得ません。

そもそも、中小企業に対する金融機関の役割とは何なのでしょうか?

前回、金融庁が打ち出しているKPIについて触れました。

・金融機関が主力とする企業の経営改善や成長力の強化

・持続可能性に懸念がある企業の抜本的事業再生や早期転廃業等円滑な新陳代謝の促進

・担保、保証依存の融資姿勢からの転換

これは、2015年に就任した森金融庁長官が打ち出した地域金融機関に対する方針に基づいています。金融庁は、今の地域金融機関の在り方に強烈な不満を持っており、金融機関が中小企業に融資をして利ざやを稼ぐビジネスからの転換を促しています。そうでないと、金融機関自体が生き残れないぞと。

もっと中小企業の経営に積極的に関わり、支援し、地域経済の活性化を担え!

将来性のないゾンビ企業の延命に手を貸すな!

担保や保証に依存せず、中小企業に融資を行え!

何やらアベノミクスの影も見えてきそうですが、地域金融機関の本来あるべき姿としては正しいかと思われます。

以前お伝えしたように、信用保証協会の信用保証枠が下がる予定です。保証枠が下がるということは金融機関が自らのリスクで融資を行わなければならない割合が増えるということです。

「金融機関が自らのリスクで融資を行うということは、貸し渋りにつながるのではないか?」

そうお考えの方もいらっしゃるかと思われます。事実、金融機関は過去にそのような行動を取っておりました。しかし、金融庁が“いま”金融機関に求めているのは、お客様である中小企業を自らの目でよく見て、状況を判断し、積極的な支援と、場合によっては最後通告を行えということです。

このような行動を行わない限り、金融機関と中小企業との関係は、お金を貸す借りるだけの関係で終わってしまいます。逆に、このような行動を取り切れれば、金融機関は本来あるべき機能を回復するだろうと。

そして、そこまでの関係を築ければ、企業は金融機関に正確な情報を開示でき、金融機関は正確な情報を基にリスクを取ることもできるようになります。そうであれば、そもそも信用保証の必要性は薄れてきます。

また、皆さまの会社を正確に理解している金融機関からの金利が、付き合いが浅い金融機関よりも0.1%高いからと言って、皆さまは借入先を変更するでしょうか?

それでも借入先を変更するような企業は、金融機関にとっても重要なお客様ではないということになるでしょう。

さらに、金融機関が融資を行ってくれるだけではなく、財務のアドバイスや取引先の紹介等まで行ってくれれば、皆さまも金融機関に信頼を寄せるのではないでしょうか?

金融機関に対する辛辣な言葉に、「雨の日に傘を貸さない」がありますが、雨の日に傘を貸してくれる金融機関に変われば、皆さまも信頼を寄せるのではないでしょうか?

現在は中小企業と金融機関の間にこのような信頼関係がないからこそ、お金の貸し借りのみ行われている状態ということになります。

それでは、今の地域金融機関がこのような信頼を得られるような業務ができるのかというと、非常に難しいと言えます。金融庁の指導があったからといって、地域金融機関の行動が変わるかというと、これも難しいと思われます。

金融庁に言われるまでもなく中小企業の支援に積極的な金融機関もあります。また、融資さえできればよいと考えている金融機関もあります。後者が大多数の中で、いくら金融庁の指導であるからと言って、自らの体質を簡単に変えられるとは思えません。

ですが、それでも金融庁は地域金融機関の在り方を変えようとしているようです。

さて、今後どうなっていくでしょうか…。

中小企業にとって、メインバンクの選定が本当の意味で重要になってくるかもしれません。そして、もし、本当に金融機関が中小企業のアドバイザー的なポジションを担えるのであれば、税理士やコンサルタントよりも重要な相手となるかもしれません。

結局、業種にかかわらず、皆さまの話を十分に聞いてくれ、アドバイスをしてくれる相手が、中小企業にとっては必要なのですから。さらに必要な資金を貸してくれまでしたら最強ですね。

金融庁と地域金融機関の行動については、目が離せなくなってきました。

夏は終わっても生産性向上設備はまだまだ熱い!

もう夏も終わりを迎えていますが、この7月より中小企業経営を支援する第二弾の施策が始まっていたことをご存じでしょうか?

それが『中小企業等経営強化法』です。

アベノミクスの成否はともかくとして、安倍首相の「アベノミクスを一層加速させなければならない!」のフレーズのとおり、さらなる中小企業の設備投資を加速支援する制度です。

アベノミクスの第一弾として平成26年にスタートした『生産性向上設備投資促進税制』は、従来では考えられなかった建物、建物付属設備および構築物への即時償却および税額控除を認めたことは記憶に新しく、これを機に工場や店舗の建設を行った中小企業も少なくありませんでした。

この制度もまだ続いていますので、引き続き活用を検討されるとよいでしょう。

生産性向上設備投資促進税制では幅広い設備投資に対して即時償却および税額控除を認めたものの、即時償却および税額控除は『黒字企業』に対してのみ有効な制度であり、赤字企業にとっては効果が期待できませんでした。

一方で今回の『中小企業等経営強化法』では、対象となる設備投資を機械装置に限定してはいるものの、生産性向上設備投資促進税制のような『最新モデル要件』が除外され、かつ、その支援内容を『固定資産税を3年間1/2』にすることで赤字企業にもコスト削減効果が期待できます。

たかが固定資産税3年間のディスカウントと思われた方もいらっしゃるかも知れませんが機械装置(償却資産)の評価額の計算は、減価償却の『定率法』に準じて行われるため初期段階での固定資産税減税はインパクトが大きなものとなります。

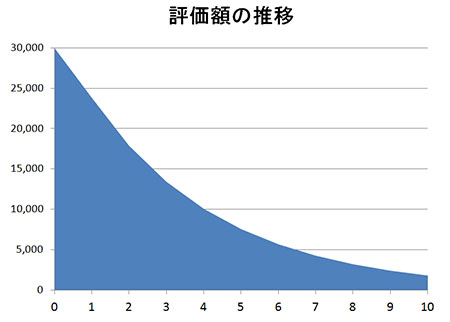

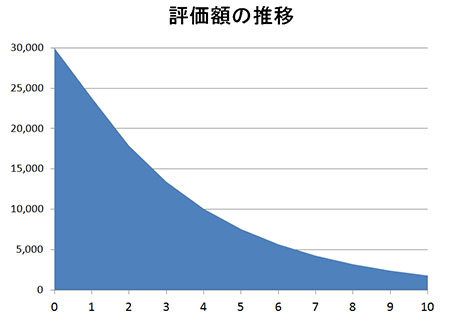

取得価額3000万円 耐用年数 10年の評価額推移シミュレーション

初期段階の償却が大きいため4年目には評価額は半分以下となる

それでは固定資産税減税版の生産性向上設備投資促進税制のポイントを簡単に説明いたします。

1.適用時期

平成28年7月1日以降取得分

2.対象設備

取得価額1台160万円以上の新品の機械装置

生産性向上設備投資促進税制の[A類型]から最新モデル要件を除外

従って、10年以内のものであれば、数モデル前でも使えるということになります。

3.手続き

設備購入計画(経営力向上計画)を作成し、設備メーカーを通じて証明書を入手し役所に提出。

役所より計画認定書が交付されたら設備を取得。

固定資産税の申告の際に計画認定書、計画申請書および証明書の各写しを市町村に提出。

なお、設備取得前に計画認定をもらうことを前提としていますが、機械装置を取得した後に計画書を提出することも認められており、その場合は、『取得日から60日以内』に経計画書が受理される必要があります。(郵送の場合は消印日を受付日とします)

中小企業庁:『固定資産税減税に関する注意事項』

この制度でネックとなってくるのが設備購入計画(経営力向上計画)の作成、認定です。

この点に関して中小企業庁では『実質2枚(中略)簡単な計画等を策定することにより、認定を受けることができます。』としており積極的に認定する姿勢が見られます。

そこで中小企業庁が計画作成を支援するために制作したソフトがこれです。

経営計画作成アプリ「経営計画つくるくん」

使ってみた印象としては、正直に言って子どもだましのようなソフトではありますが、申請書のような作文が苦手な方にはいいかも知れません!

質問に答えていくだけで、言葉を組み合わせて作文をしてくれるソフトです(笑)

あまり肩に力を入れることなく気軽に作って申請してみてください。

なお、取得した機械装置が生産性向上設備投資促進税制に該当する場合には固定資産税減税との重複適用が可能です。

さらに、各地方団体では企業立地促進等の政策目的から『不均一課税』という一般の税率と異なる適用をする特例もありますが、一部の自治体に確認したところ、この特例との重複適用についても可能であるとの回答を得ました。

従って、対象設備の取得にあたってはその全てについて適用を申請しておくべきだと言えます。

また、固定資産税減税は中小企業等経営強化法の優遇措置の中の1つとなっています。

固定資産税減税のほかにも、低利融資や信用保証協会による別枠の追加保証等の金融支援が設けられています。

申請書等のひな型はすべてこちらのサイトに掲載されていますのでご参照ください。

中小企業庁:『経営強化法による支援』

経営力向上計画 策定・活用の手引き(申請の手引き)(PDF形式)

現場検証 ~成果を達成するための指標の管理~

皆さま、KPIをご存知でしょうか?

Key Performance Indiecatorの略で、『重要業績評価指標』という意味になります。

バランスト・スコアカード等で用いられるので、ご存知の方もいらっしゃるかと思われます。また、KPIで検索するとWEBサイトの解析のための説明が多いので、WEBのお仕事をされている方にとってはお馴染の指標でしょうか。

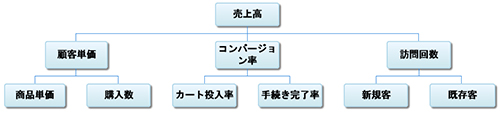

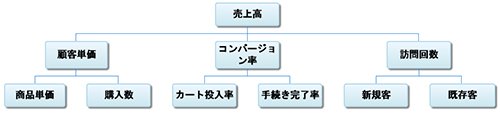

では、「KPIとは何?」に対して、単刀直入にお伝えすると、下記の図が分かりやすいか考えます。

これはECサイトの売上高を分解した図(KPIツリー)です。売上高を成果とし、目標とする成果を達成するために管理すべき指標(KPI)によって構成されています。

例えば、「なぜ売上高が減少しているのか?」という抽象的な問い掛けではなく、「既存客の訪問回数が減少しているのはなぜか?」など、これが改善すれば成果に直結するであろうとして設定する指標です。

当然のことながら、売上高には構成要素が複数存在します。一つの指標を改善したからといって売上高が増加するとは限りません。回数が改善しても、単価が悪化すればむしろ減少する場合もあります。そのため、構成要素を全体的に管理し、統合的なアプローチを行うためには非常に分かりやすい管理手法です。

この点、KPIなど小難しい言葉を使わずとも、皆さまが普段から思考されている内容であることは間違いありません。しかし、普段から思考されていることも、上記のようにツリー上に落とし込むことによって、より明確になります。

そして、「会社として実効性のある経営計画はどのように作るの?」とご質問があると、KPIのご説明をさせていただくことがあります(さすがに、KPIという言葉は使いませんが…)。KPIは現状分析のみならず、将来の目標設定としても利用できます。

企業の成果を売上高や利益と設定すると、KPIはその根拠となるべく指標です。その根拠となる指標は非財務的な指標となり、行動回数や割合、単価などで示されることになります。

極端な話でお伝えすれば、全ての収益及び費用項目について目標とするKPIを設定しても構わないわけです。数字だけの経営計画よりも根拠が明確になります。

では、その根拠となる指標を達成すれば、経営計画が達成できるのか?というと、当然そんなことはありません。

そもそも、成果を達成するために設定した目標となるKPIが、その成果達成のために正しい指標とは限りません。あくまで仮説ですから、KPIも適宜見直しが必要となります。また、KPIを管理するために、より具体的な行動にまで落とし込んだ下位のKPIを設定する場合もあります。

成果のみ(営業成績など)を重視するだけではなく、プロセスのみ(行動など)を重視するだけでもなく、この2つを一体として管理するということにより、目的達成の確立を上げていきます。そういう意味で、KPIは経営計画の達成度合いを視える化するための指標とし有効となる可能性があるのです。

ただし、ありがちなのが、“KPIを作って終わり”というケースです。経営計画と同じく、毎月測定し、毎月検証し、それを毎月現場にフィードバックしていくサイクルがあって初めて有効に機能します。

中小企業でKPI的な管理が行われているのは、売上高を成果とした、集客・成約関連のみと言っても過言ではありません。少しもったいない気がします。固定費が高過ぎる企業などは、”固定費を10%減少させる”という目標成果の下にKPIを設定して管理すれば、意外と問題点が明確になります。プロジェクトごとでも構いません。経営計画とKPIを無理に連携させる必要はないのです。

例えば、日経情報ストラテジー2016年7月号の記事に、パーク24のカーシェアリングサービスのKPIは『入電率』一つのみであると紹介されていました。

入電率とは「カーシェアの利用件数当たりのコールセンターへの入電数」のこと。要は1回のサービス利用で、顧客から何回電話がかかってくるかを見る指標である。

パーク24が入電率にこだわるのは「お客様が電話(コールセンター)に頼らないと困るような、ストレスの大きいサービスを提供していること自体が"悪"と考えているため。入電率が高いうちはお客様の評価は低い」(齊藤執行役員)。

つまり、パーク24のカーシェアリングサービスのKPIは財務的な成果を達成するためのものではなく、サービスの質を計るために設けられています。

管理や指標を好む企業は、KPIを過剰に設定する場合がありますが、KPIはあくまで特定の成果を達成するためのものです。管理のための管理になってはいけません。

また、いま何かと話題の金融庁が地方銀行の取り組みを評価するために設定したKPIもあります。

・金融機関が主力とする企業の経営改善や成長力の強化

・持続可能性に懸念がある企業の抜本的事業再生や早期転廃業等円滑な新陳代謝の促進

・担保・保証依存の融資姿勢からの転換

この三つのKPIはそれだけで判断できる指標ではないので、これらを基にさらなるベンチマークが設定されました。

このKPIは皆さまもよくご確認しておいてください。実はこの金融庁が進めている地方銀行への改善要請は、その先にある中小企業の経営に大きな影響を与える可能性があります。このお話はまた後日…。

以上、皆さまも自社の計画や業務について、KPIを利用してみてはいかがでしょうか?今まで視えなかったものが視えるかもしれません。

内部留保はなぜ必要なのか?

答えはもちろん1つではありません。色々と言い方はあるでしょう。

しかし、私はこの問いに対する明確な答えの1つを次のように考えています。

「何か問題が起きた時に、お金で解決できるようにしておくため。」

こういう書き方をすると、少々いやらしい感じもしますが、非常に重要なことです。

企業経営を行っていれば、経営者は様々な“問題”にぶつかります。“問題”というとトラブルを連想しがちですが、なにもトラブルに限ったことではありません。自社のステップアップのための前向きな問題にだってぶつかります。そのたびに経営者は、それらの問題をどのようにして切り抜けるべきか頭を悩ませ奔走します。

しかし、これらの経営者を悩ませる様々な問題の多くには、実はある共通点があります。それは【お金で解決できることが多い】ということです。

もちろん全てのことがお金で解決できるとは限りません。当たり前ですが、お金ではどうしても解決できない問題もたくさんあります。

しかし、今まで自社で起こった問題を思い出してみてください。そしてこれから起こるであろう問題のいくつかを想像してみてください。おそらく、お金があればお金で解決できる問題の方が圧倒的に多いはずです。

そして、実際に何か問題にぶつかった時には、その問題はお金で解決できる、お金で解決すべき問題なのかを判断します。それがお金で解決すべき問題であると判断したら、出し惜しみをせずに、できるだけ早くお金で解決してしまうことが重要です。

しかし、お金で解決しようにも、そのお金が無ければ、どうしようもありません。問題を解決できないばかりか、往々にしてそのことにより経営者にも従業員にも余計な時間と労力がかかることになり、疲弊した挙句に新たな問題を生んでしまいがちです。

これらのことは、私たち個人の家庭においても全く同じことが言えます。会社を家庭、内部留保を貯金、経営者を親、従業員を子供に置き換えて考えてみてください。

例えば、子供(従業員)に何かしらの問題が生じたとします。その問題は、お金で解決することがわかりました。しかし、家庭に(会社に)貯金(内部留保)がないことによって、その問題を解決することができないとしたら、親(経営者)にとってはとても辛いことです。極端な話し、その問題が解決できないことにより、その家庭(会社)はバラバラになってしまうかもしれませんし、子供(従業員)の将来に影響してしまうかもしれません。

だから内部留保は重要なのです。

もちろん内部留保することそのものに抵抗を感じる人はいません。誰だってお金は貯めておきたいはずです。しかし、内部留保をするには基本的に利益を出して税金を納めるしかないことが、ことをそう単純にはしてくれません。

税金を払うことへの強い抵抗感から節税に躍起になった挙句、利益を減らし内部留保まで減らしてしまったりします。節税保険などがこの典型です。

企業にとって内部留保は重要であり、内部留保の確保には税金というコストが必ずかかります。コストである以上、可能な限り削減に努めるべきなのは確かです。しかし、税金コストの過度な削減は利益に影響し、結果として内部留保を減らしてしまいがちです。

もちろん節税は大切です。無駄な税金は1円たりとも払ってはいけません。その為にはまず、ごく当たり前の合法的な節税を、ごく当たり前に漏れなく行うことです。

節税、節税と声高に言っている会社が、ごく当たり前の節税手法を知らずに実行していなかったり、使える税額控除の適用が漏れていたりすることが本当に珍しくありません。

漏れのない適度な節税を実効した後は、税金は内部留保を最大限にするための必要コストと割り切りましょう。そして、内部留保を最大限にすることで、これから出現するであろう、様々な問題を乗り越えられる体力をつけておきましょう。

「内部留保はなぜ必要なのか?」

それは

「何か問題が起きた時に、お金で解決できるようにしておくため。」

なのです。

現場検証 ~計画の共有~

前回、仮説データの検証というテーマの中で、経営計画に触れた箇所がありました。

そして、売上高は比較的読みやすいお客様でしたので、過去の実績データとヒアリング内容から、

向こう一年分の月別の予想変動損益計算書を作成しました。

ちなみに、このようなものを経営計画として用いる中小企業も多いですが、これは単なる予測表です。

中小企業では、経営計画を作成していると言っても、結局は決算予測を作成しているに過ぎないことが多いと、過去にも繰り返しお伝えしてきました。

しかし、企業規模の拡大を行わない場合や経営環境に変化がない場合は、これで十分な場合があります。すなわち、現状維持が基本路線であれば、無理に将来の計画を作らず、予測できる範囲内で予測を行い、その予測結果に基づいて事前に対策を講じるというケースです。

・売上高が少し下がりそうだから、賞与は少し抑えよう

・売上高が少し上がりそうだから、備品を買い換えよう

・得意先の一つが潰れそうだから、あそこの営業所は撤退しよう

・あの社員が辞めそうだから、代わりにパートスタッフを採用しよう

これらは数字合わせであり、もぐら叩きのようなものですが、その分、確実性は高いものです。企業経営は継続が前提ですが、成長(=数字の拡大)は前提ではありません。従って、全ての企業が成長を前提にした経営計画を作る必要はありません。

経営計画を作って管理していくべき企業というのは、やはり成長拡大を前提にしている企業です。

では、「経営計画を作れば成長拡大できるのか?」と聞かれれば、当然NOです。

特に、現状分析を伴わない単なる願望を盛り込んだ計画では、実績との間に悲劇的な乖離を伴います。悲劇的な乖離から現実を視るということも重要なので、最初はこれでもよいのかもしれません。

よく聞くお話しに、「過去に経営計画を作成していたが、全く計画通りにならず、計画は意味が無いことが分かったので、作成することを止めた」ということがあります。これは願望で計画を作成し、そのまま決算を迎えて失敗するという典型的なパターンです。

経営計画が達成されない企業の特徴の一つに、その計画内容が共有されていないという点が挙げられます。すなわち、経営計画が社長及び一部の幹部のみで作成され、それが他の社員には公開されなかったり、公開されても根拠が示されないケースです。

計画の共有については、規模の小さい企業と大きい企業では問題が異なります。

例えば、10人程度の企業の場合、情報の共有自体は比較的簡単ですが、まだまだ個人商店の域を出ないことが多いため、共有が部分的になります。具体的に言えば、役員報酬や社長経費を伏せていることが多いため、なぜそのような業績になるのかについて、社員が理解できないことが多いのです。

もちろん、10人程度の会社で役員報酬を開示するのが良いかは難しいところですが、少なくともなぜこのような計画になるのかという説明は必要です。

逆に100人程度の会社になってくれば、役員報酬や社長経費について伏せる必要が薄れてくるため、社員は自社の数字の構成について理解できるようになります。ただし、社員数が多ければ、セグメントも多くなり、他のセグメントの数字に責任を持たない社員が増えてくるため、各セグメントが分断された数字を追いかけるようなことになります。つまり、セグメントごとに計画は共有されますが、全社的には共有されていないも同様です。

例えば、「営業の実績は計画通りで良いけれど、製造の実績は計画を下回り悪い」というのは、企業全体としては意味がありません。本来であれば、これらの各セグメントの数字を統合して管理するのが経営者や幹部層なのですが、中小企業において全てに権限を持つのは経営者のみですので、管理を行わないとセグメントごとに部分最適が繰り返され、企業全体としてのバランスを崩すことが多く見受けられます。もちろん、経営者が上手く管理を行えれば問題はないのですが、管理を行うための判断材料が必要となります。

その判断材料が、経営計画と実績の差異分析となります。経営計画は、組織内における情報共有の中心として据えるべきものです。

行動を伴う計画をきちんと作成し、全員で共有し、計画の達成のためには何が最善かを常に組織で議論する。正直、これだけで計画達成は半分約束されたようなものです。

この経営計画達成の仕組みができていない中小企業が多いため、経営計画が有名無実と化しています。

なお、「社長」というセグメントがある企業というのは、社員が100人を超えても、個人商店の域を出ませんので、ご注意ください。社長が実質的に一人で計画を作るケースも同様です。結局は社長が自分の思い通りにしたいだけですので、社員と共有されているものではありません。

以前に聞いたお話しに、社長が役員報酬を「上げてもらった」というものがありました。

その企業は全ての数字がオープンで、計画も社長以外の役員や社員が作成し、社長は承認するだけ。そして、厳密に実績との差異分析を行い、その結果、業績が上がったため、社長の役員報酬を上げてくださいと進言があったそうです。

社員達からすれば、自らの給与を上げていくためには社長の給与を上げなければという打算もあるでしょうが、良いサイクルの一つであることは間違いありません。もちろん、このような事例はハードルが高すぎますが、計画の共有にはこのような効果もあります。

また、前回お伝えした仮説データのように、そもそも前提となるデータが間違っているケースもあります。しかし、間違っているデータを見て、何かおかしいと気づければOKです。これを経営者一人でやろうとしても上手くいきません。

共有されなければ、検証もされません。

最初から社員と全てを共有する必要はありませんが、せめて税理士と共有したりと方法はいくらでもあります。経営計画は、作ることに意味があるのではなく、共有することに意味があるとお考えください。

上場企業が計画を発表し、結果が伴わないときに強いバッシングを受ける。中小企業にはここまでの洗礼はありませんので、ご安心ください。

可能な範囲で共有していきましょう。

合法的利益調整

「事前確定届出給与」

名称までは覚えていなくても、多くの経営者がその存在を知り、必要に応じて活用している、ごく一般的な税制。

当社の顧問先様については、かなりの方が利用されていますので、そんな風に思っていましたが、顧問先様以外のご相談対応をさせていただいていると、まだまだ驚くほど知られていないことが分かります。

この「事前確定届出給与」、上手く使えば合法的に法人の利益調整が可能です。是非とも、この機会に制度をよく理解し、活用を検討してください。

役員賞与が原則として損金算入が認められていないことは、ご存知のとおりです。なぜなら、これを認めてしまえば容易に法人の利益調整が可能になってしまうからです。

そこでこの「事前確定届出給与」の出番です。これは事前に「役員ごと」に「いつ」「いくら」を支払うということを株主総会で決議し、株主総会から1ヶ月以内に税務署に届け出ることによって損金算入を認めてもらうことができる制度です。

例えば3月決算の中小法人であれば、通常5月末に株主総会を開催することが多いかと思います。そこで、役員Aには200万円、役員Bには100万円、来年の3月25日に支給しますという内容の届出書を6月末までに税務署に提出し、損金に算入するわけです。

注意が必要なのは、「届出たとおりに支給しないと全額が損金として認められない」という点です。例えば業績が思ったほどよくなかったので、200万円と届け出た役員Aへは実際には100万円しか支給しなかったとします。すると届出どおりの支給ではありませんので、この100万円全額が損金不算入になってしまいます。くれぐれも、支給日、支給額ともに届出額と相違なくしなければなりません。

ではなぜ、税務署は事前の届出どおりに支給するのであれば、損金算入を認めるのでしょうか?それは、「あらかじめ金額と支給日が決まっているのであれば、利益調整には使えない」と考えたからでしょう。

ところがこの制度、よーく理解すると、実は思いっきり利益調整に使えてしまうのです。

先ほど届出どおりに支給しなかった場合は、損金算入が認められないと書きました。

では、全く支給しなかった場合はどうなるのでしょう?

もちろん損金不算入です。しかしよく考えてください。全く支給しなかったのですから、もともと損金はゼロ、損金不算入もクソもありません。支給しなかったことによる実害はゼロなわけです。

さてさて、もう一歩踏み込みます。

先ほどお伝えしたように、この制度は「役員ごと」にその支給日と支給額を届出るものです。このことは、例えば、役員Bには届出どおり支給して、役員Aには届出どおり支給しなかった場合、役員Aへの支給分については当然損金不算入になるものの、役員Bへの支給分に関しては、役員Aの損金不算入の影響を受けない、つまり役員Bへの支給は損金算入が認められることを意味しています。あくまでも「役員ごと」の判断なのです。

国税庁の下記の質疑応答事例でもこのことは、はっきりと回答されています。

https://www.nta.go.jp/shiraberu/zeiho-kaishaku/shitsugi/hojin/11/13.htm

これがどういうことか分かりますでしょうか?

例えば役員A、役員B、役員Cの家族3人が役員を務める3月決算の○△株式会社では、当期に新規事業を立ち上げます。これが上手くいけば、そこそこの利益が見込まれますので役員報酬を増額したいところですが、上手く行かなかった場合には増益どころか、役員報酬を増額してしまうと赤字に転落しかねません。取引先や金融機関の手前もありますので、赤字決算は避けたいところです。

もちろん新規事業が上手く行くか行かないかは、ふたを開けてみなければ分かりません。

そこで私は、決算期末近くの3月25日に3人ともに100万円ずつの「事前確定届出給与」を支給する旨の届出を税務署に提出することを提案し、実際に提出します。

するとこの○△株式会社では、期末の3月25日に4つのパターンの損金計上のカードを持つことになるのです。

(1)届出どおり役員全員に事前確定届出給与を支給する→300万円の損金計上が可能

(2)役員A、Bには届出どおりに支給するが役員Cには支給しない→200万円の損金計上が可能

(3)役員Aには届出どおりに支給するが、役員B、Cには支給しない→100万円の損金計上が可能

(4)役員全員へ支給しない→損金計上ゼロ

つまり、期末ぎりぎりの3月25日の時点で新規事業の成果を見極めたうえで、その時点の業績に応じて、300万、200万、100万、0円の4パターンの損金計上を事前確定届出給与で選択できることになります。

そうです、事前確定届出給与の支給をコントロールすることで当期の損益を、ある程度コントロールできてしまうのです。

実質的な役員賞与による利益調整以外のなにものでもありません。

ただ、この手法、1点注意と準備が必要です。事前確定届出給与は株主総会の決議により決定したことですので、会社が勝手に「支給するのや-めた!」というわけにはいきません。

役員には株主総会で決定、確定された報酬(事前確定届出給与)を請求する権利があります。したがって、ただ単に支給を取り止めただけでは、理屈のうえでは源泉所得税がかかったしまうことになります。支給を受けていないのに、所得税だけかかってしまうのです。

ここはなんとしてもリスクヘッジしなければなりません。そこで利用するのが「所得税基本通達28-10」です。基本通達とは国税庁長官が部下である税務署職員に対して、法律の解釈を指示する文章です。

≪所得税基本通達28-10(給与等の受領を辞退した場合≫

給与等の支払を受けるべき者がその給与等の全部又は一部の受領を辞退した場合には、その支給期の到来前に辞退の意思を明示して辞退したものに限り、課税しないものとする。

そこで、この通達を利用して事前確定届出給与の支給をゼロとする場合には支給日が来る前に、その役員が会社に事前確定届出給与の支給「辞退届」を提出します。辞退届の提出を受けて、会社では臨時株主総会を開催し事前確定届出給与を支給しない旨の決議をし、議事録を作成します。これで所得税の課税から免れることができるのです。

いかがでしたでしょうか?この制度自体はご存知でも「役員ごと」の取扱いだという特徴までは理解されていない方が非常に多い制度です。是非この機会にしっかりと制度を理解しておきましょう。

事前確定届出給与、他にも色々と面白い使い方ができます。顧問税理士とよく相談して是非、活用してみてください。リスクヘッジも忘れずに。

現場検証 ~仮説データによる検証~

企業における経常利益の源泉は粗利益にあるといっても過言ではありません。

従いまして、粗利益の最大化が最重要ということはご存じのとおり。

粗利益の最大化のためには、売上高を上げるというアプローチと、粗利益率を上げるというアプローチに分かれます。もちろん、両方を同時に上げるというのが理想ですが、大企業並みのスケールメリットを活かさない限り、売上高を上げると同時に粗利益率を上げるというのは、中小企業では少し難しいと思われます。

従いまして、両方を上げるという場合も、まずは売上高、次に粗利益率というように、別々にアプローチを行うというのが現実的なところでしょうか。

しかし、創業間もない会社であれば別として、10年程度経過した中小企業が、売上高を短期間に2倍、3倍と引き上げていくというのは至難の業(あるいは無謀な行動)ですので、最初に取るべきアプローチというのは粗利益率の向上が望ましいということになります。

最近、業績改善のお手伝いを依頼されたお客様でも、粗利益率の向上に取り組み始めました。

このお客様、売上高は素晴らしいペースで増加しているのですが、経常利益が伴っていませんでした。売上高が増加しているのにもかかわらず、経常利益が出ないということは、資金繰りに大きな影響があります。

つなぎ資金を先に準備しつつ、利益を出す体質にしていかなければなりません。

創業時からの顧問税理士(当社はセカンドオピニオン)に毎月試算表を作成していただいているのですが、その試算表が参考にならず、当社にてデータ分析を一から始めなくてはなりませんでした。

このような場合、当社の方で過去三年程度のデータを拾い出し、分析用のデータに組み替えます。

ただし、元となるデータそのものに信用を置けなかったため、重要な部分は社長にヒアリングを行います。

「原価率は何%ですか?」

「その原価率の構成要素はそれぞれ何%ですか?」

「試算表に計上されている原価以外で、売上に連動する費用はありますか?」

単純な質問です。このお客様の原価構成は少し込み入っていたのですが、当初は社長が原価計算を行われていたため、ご自身でスラスラ答えていらっしゃいました。

そして、売上高は比較的読みやすいお客様でしたので、過去の実績データとヒアリング内容から、

向こう一年分の月別の予想変動損益計算書を作成しました。

ちなみに、このようなものを経営計画として用いる中小企業も多いですが、これは単なる予測表です。

このお客様も経営計画をしっかり組み上げていく必要はあるのですが、その前に計画の基礎となるデータの検証が必要でした。

また、通常の会計用の試算表は、ほとんどの社長が頭に描いている数字の構成と一致していません。そのため、社長が粗利益率〇〇%と言ったら、その粗利益率がズバリ表現されている試算表に組み替えなければなりません。

実際のデータと社長のイメージが不一致であれば、検証のしようがないからです。

この時点で、過去の決算書と社長へのヒアリングを基にした仮説の決算書の間には、かなりの誤差が生じていました。

そして、1ヶ月、2ヶ月と実績と予測の差異を分析していきます。予測はあくまで仮説のデータです。実績と比べて初めて意味があるものとなります。

そして、最初から差異が大きく出始めました。

「粗利益率が明らかにおかしい…」

顧問税理士に、「社長から聞いている仮説のデータでは、このような粗利益率が出ていないとおかしいのですが…」と、しつこく内容を確認しました。

ここでまず判明したのが、社長が思い描いていた処理の方法と、顧問税理士の処理の方法が明らかに違っていたことです。この時点で顧問税理士に処理方法の変更を依頼します。

しかし、処理方法を一致させても、想定している粗利益率に5%もの差がありました。

この時点で、原価を構成する取引自体に切り込みます。

材料費や外注費等、原価を構成している取引業者と請求金額を月別の一覧にして、社長にざっと目を通してもらいました。

「分かった!この取引先からの請求金額が明らかに多すぎる」

ここから、この社長の行動は恐ろしく早かったのです。その場で業者に確認の電話を入れ、既に退職した社員にまで電話をして、現場の状況を確認していきました。

「自分が現場を離れた後、当初想定していたやり方を社員が勝手に変えていた。でも、手を打てるところは全て指示を出したので、これからは予定どおりの粗利益率が上がるはずだ」

第一回目の差異分析を行った日から数日での出来事です。

手を打たれた後のデータの検証はこれからのため、実際に粗利益率が向上するかどうかはまだ分かりません。しかし、差異が出ていたら、さらにアプローチを変えて手を打つだけです。

このお客様については、最初から実績データと仮説データをきちんと毎月比較していたら、毎年数千万円の利益を失わずに済んでいたものと思われます。

当社がお手伝いしたことは、本当に大したことではありません。しかし、その程度のことでも、大きく業績を変える可能性があるのです。

これを怠っていた社長にも責任はありますが、そもそもそのような術すらあることをご存じではありませんでした。

もちろん、実績データと仮説データを比較するだけで、全てが解決する企業は少ないと言えます。

実際に現場に足を運んで、より深く検証しなければならないケースも多いでしょう。

しかし、それはお客様ご自身で行われるべきことです。

今回のようなデータを提示しても、「なるほど。社員に指示しておくよ」と言って、改善が中途半端に終わるお客様も多くいらっしゃいます。

社長ご自身で行われるべきことを、コンサルタントなどが行っても意味がありません。それはあくまでコンサルタントのイメージであって、成果に責任を持っていないからです。言い訳は何とでも出来ます。

また、右腕という位置付けの幹部に任せる企業も多いですが、そもそも社長のイメージと右腕のイメージが一致していることなど稀です。

このお客様も、ナンバー2の幹部が、“良かれと思って”社員と取引先に出した指示が、会社の利益を大きく損なう結果となっていました。

任せるのであれば、社長と右腕のイメージを一致させ、そのイメージを継続して共有しなければなりません。

今回、イメージという抽象的に表現を用いましたが、何となく頭にあるものと現実のデータを明確に突き合わせるという作業は、業績のコントロールという意味ではとても重要なことです。

イメージできないということは、自社の実態を何も把握出来ていないと同じことです。

一時期、経営コンサルタントによる仮説思考の本が流行りましたが、難しいことではなく、この程度でも充分使えるのです。

皆さまも参考にされてみてください。