業績改善のお手伝いをさせていただく際によく感じることですが、業績が悪化している企業にはいくつかの特徴があります。

そのうちの一つが、「経営者が自社を把握できていない」ことです。

取引先や売上についてはそれなりに把握していても、経費については無頓着であることが多いのです。

もちろんある程度の規模になってくれば、経営者自らが全ての経費を把握している必要はありませんし、あまり細かい経費にまで経営者自らがいちいち口を出すのもどうかと思います。

経理・財務担当者が把握、管理し、経営者の問いにいつでも答えられる状態であれば、それでかまいません。

ただし、経理・財務担当者がいない小規模な企業や、業績が悪化している企業であれば話は別です。

まずは経営者自らが、自社の中身を細かく把握し、先頭に立って無駄や過不足を見直す必要があります。

私が知る、ある経営者は毎年決算後に仕訳帳を印刷し、1年間の全ての仕訳に自ら目を通していらっしゃいます。

ある日突然、父親から引き継ぐことになった非常に苦しい財務状況であった会社の経営を再建するために、十数年前にまず始めたことを、年商10億円規模、従業員は100名近くまで増え、経常利益率10%以上を平均的に出し続けている現在でも毎期必ず行っているのです。

私からの問に対し、この経営者から曖昧な回答が返ってくることは、まずありません。

自社のことを自らが、きちんと把握しているからです。

特に無駄なものを増やしているつもりはなくても、固定費はどんな企業でも、よほど意識的にならない限り少しずつ膨らみ続けます。

必要だと思って契約したものの、いつの間にかほとんど使わなくなっているのに解約もしていない。月額1万円未満など比較的低額で毎月口座振替になっているため、ほとんど気に留めずに支払い続けている。

皆さんの会社にもそんな経費が、ないでしょうか?

多くの経営者は売上増加には強い意欲を示しても、経費の見直しにはあまり興味を示しません。

しかし、当たり前ですが、10万円の経費削減は、そのまま10万円の利益増につながります。

しかも、苦渋のコストカットではなく、「不要なものをやめる」だけの経費削減に痛みは伴いません。

もう一度繰り返します。

固定費はどんな企業でも、よほど意識的にならない限り少しずつ膨らみ続けます。

そして、その中には、多かれ少なかれ今では不要になっているものが含まれています。

業績が安定している企業であっても、放っておけば必ずといっていいほど少しずつ無駄は発生していくものです。

3年に1度ほどの頻度での「把握、見直し」でも、十分に成果は得られます。

経理・財務担当者、右腕左腕に命じてもいいでしょう。

当たり前のことだと感じるかもしれませんが、きちんと実行できている会社は意外と多くありません。

経費の総点検、今年はぜひ行ってみてください。

カテゴリー: 税理士は見た

中小企業におけるRPAの考え方

6月にRPAについてお伝えしましたが、当社でも正式にRPAの運用を開始しました。

具体的にお伝えできる内容も出てきたため、今回はその続きです。

当社はトライアルから数週間で成果を出して導入を決めたため、提供企業の担当者も驚いていました。こんなちっぽけな会社が興味本位以外で導入することなど無いと考えていたのではないでしょうか。

ただ、当社が1カ月のトライアル期間中に成果を出せたのは本当にたまたまで、そうであるが故に90%以上での中小企業では難しいだろうなとあらためて感じました。少なくとも当面は…。

その理由は下記です。

・RPAを扱えそうなシステム担当者やExcelの関数等に強い人材がいる中小企業が少ない

・RPAを扱えそうな人材がいても、RPAに代替させる業務の担当者と異なることが多い

・RPAに代替させる業務の洗い出しと、洗い出した業務でRPAを試している時間がない(と言われる…)

・RPAのコストを回収できるほどの業務はなかなか存在しない

当社のトライアルは2ライセンス(=2部署)で行ったのですが、1ライセンスは無事導入に至り、もう1ライセンスはまさに上記理由により断念しました。

やはり1カ月のトライアルでは、簡単に判断はできません…。

RPAの運用コストは、1ライセンス当たり、パートスタッフの人件費程度です。従いまして、これぐらいのコストなら回収できなくとも、今後の効率化のための実験と考えて導入したい中小企業が多いかもしれません。

しかし、なぜRPAが大企業中心に導入が広がっているのか、RPAの展示会に参加してよく分かりました。

それは導入のためのコンサルティング費用がとても高額であり、これらの費用を支払ってまでも導入したいと考える規模の企業相手にコンサルティング会社がアプローチしているからです。展示会に出展している企業の半分以上はコンサルティング会社でした。

これらのコンサルティング会社は、現状把握から課題設定、RPAのシナリオの具体的な開発、導入前後のRPA利用者向けのトレーニング等を提供しています。RPA自体も仕入れて卸していますが、これはあくまでもサブであり、コンサルティングと開発がメインです。よって、IT系のコンサルティング会社やシステム開発会社等がコンサルティングを行っているわけです。

また、展示会で行われていたセミナーに参加していると、最終的にRPAの導入に至らなくても、RPAの導入を検討する過程に意義があるという趣旨の発言が見受けられました。

つまり、最終的にRPAを使わなくても、その結論に至るまでの現状把握や課題設定のコンサルティングを受けることが、社内業務の見直しという意味で重要だよね!ということです。

RPAを売っているのは、RPAの開発会社よりもコンサルティング会社の方が圧倒的に多いのですから当然です。その結果、コンサルティング会社にできるだけお金を払わないでRPAを導入しようと試みる中小企業は、まともに扱えずに途中で断念する可能性が非常に高いということになります。

以上を踏まえると、現状でRPAを実際に導入して具体的に大きな成果を上げている企業というのは、企業の規模にかかわらず少ないはずです。

なお、この成果というのが曲者で、最初に強調される成果は時間削減でありコスト削減ではありません。

RPAの効果測定指標としてはROI(Return On Investment:投資利益率)が使われますが、ここでいうROIは、主にRPA運用費用に対する人件費削減効果です。

このROIを具体的な例で示すと、

・RPAライセンスに支払う費用が年間120万円(初期のコンサルティング費用は除く)

・RPA導入で削減されるであろう時間が年間1,200時間(月間100時間×12カ月)

・削減できる人件費が年間180万円(年間1,200時間×時給1,500円)

*人件費月額30万円の社員が毎月200時間働いた場合の時給1,500円と仮定

ROI=150%(180万円÷120万円)

「ROIは150%です。ぜひ導入すべきですね!」という話につながります。

ただし、上記の人件費180万円を実際に削れるのかというと、現実的には難しい…。

当社がRPAを導入したのは、具体的に上記のようなROIが100%を超えたからですが、その人件費を削れるかというと1円も削れません。

固定給である社員の業務時間が削減できただけであり、その削減できた時間分の残業をしていた訳でもないので、削減する原資がないのです。単純に暇になったというとこの社員に怒られてしまいますが、実際に他にやる仕事がなければ暇になったはずです(幸い、この社員に新しい仕事が降ってきたために暇にはなりませんでした…)。

例えば、RPA導入に伴う業務削減時間が1万時間となると、4~5人分の年間の労働時間に相当するため、社内の人事異動により直接業務人員を増やして売上高増加を図ったり、あるいは削減対象となった業務人員をリストラするということができるかもしれません。

とはいえ、中小企業がRPAでここまでの削減時間を捻出できるかというと、現実的には不可能なため、仮にROIが高パフォーマンスとなっても、単純にRPAのコストが増えるということになります。

それでもRPAのコスト面に光を当てるならば、RPAのコストが増えたとしても、現在の人員で回せる仕事量が増える可能性があるため、ある程度の人件費抑制効果がでてきます。

以上、ここまで少し否定的にRPAの効果について述べてきたかもしれませんが、コンサルティング会社が狙っているように、実は中小企業にとってはRPAの導入自体が重要とは思えません。

結局は、業務の棚卸です。現場レベルでは当事者の方々が意識せず、無駄な仕事が行われています。部署間の連携が悪いために無駄な時間を使ったり、使用しているパソコンやソフトウエア、システムが古く現状に合っていないが故に、無駄な時間を過ごしている場合もあります。

これらを改善するだけで、RPAの導入以上に時間削減効果があり、コストも少なくて済む場合が多いのです。

RPAは、社員が行うのに手間がかかる業務を効率化するツールです。そうであるならば、その手間自体をなくしてしまうというアプローチが最善であるのは間違いありません。

つまり、RPAに振り回される前に、地道に現場の改善が重要ということですね。

RPAはまだまだ過渡期ですから、ここにAIが実装されてくれば、応用も利くようになるはずです。また、中小企業向けのRPAのコンサルティングが安価になってくるまで待った方がよいかもしれません。

おそらく、皆さまの会社に出入りしている事務機器会社が中小企業向けのRPAの相談相手になるはずです。

節税の魔力が判断を狂わせる

業績を伸ばしている企業に必ずと言っていいほど近寄ってくるのが「生命保険の営業」。

必死に稼いだ利益です。

できるだけ税金で持っていかれたくない、そう考える気持ちはとてもよくわかります。

私だってそう思います。

だから多くの経営者はこの言葉に弱いのです。「全額損金」。

私のところにも日々、さまざまな保険会社の営業が「顧問先様にぜひ!」と言って新しい保険商品の案内をしにきますが、ここ最近やたらと目にする「全額損金」の商品があります。

既に提案を受けたかたも多くいらっしゃるかと思いますが、どういった商品なのかザックリと理解しておきましょう。

A保険、B保険という名前の商品で、保障額をそれぞれ1億円とします。

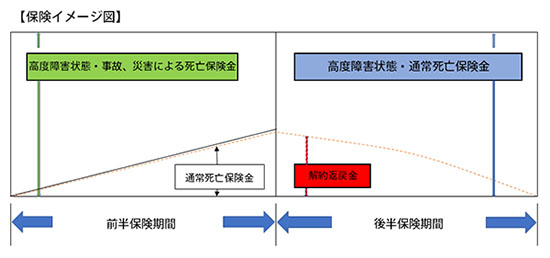

この、「全額損金」商品は、5年や10年といった前半期間と、それ以降の後半期間に分かれて保障内容が異なります。

A保険では前半期間に不慮の事故や災害によって死亡した場合に、B保険では1級・2級の身体障害者手帳の交付を受けるような所定の高度障害状態になった場合に1億円の保険金が支払われます。

しかし、A保険では前半期間に不慮の事故や災害を原因としない死亡、例えば病気などの原因で死亡した場合には、支払ってきた保険料よりも少ない額の死亡保険金しかおりません。同様にB保険でも、死亡原因は問いませんが前半期間に死亡してしまった場合には支払った保険料よりも少ない額の死亡保険金しかおりません。

次に前半期間を終えて保険期間が後半期間に入ると、A保険では不慮の事故や災害等の原因に関わらず、死亡すれば1億円の死亡保険金がおりるようになります。

同様にB保険でも所定の高度障害状態になった時及び原因を問わない死亡のどちらでも1億円の保険金がおりるようになります。

そして、この商品の特徴は解約返戻金の返戻率のピーク(80%~85%ほど)を前半期間終了時にもってきているところにあります。

つまり、A保険B保険ともに、不慮の事故、災害による死亡や高度障害状態など非常に起こる可能性の低い状態にならない限り1億円の保険金がおりない前半期間がやっと終了し、原因は問わない死亡でも1億円の保険金がおりる、保険としてまともな後半期間が始まる時に解約返戻率を高め、解約させることを前提で設計されている商品なのです。

当たり前ですが、保険とは万一の時に備えるためのものです。

ですが、この商品では万が一、前半期間で病死してしまうと払い込んだ保険料よりも安い死亡保険金しか支払われず、損をしてしまいます。でも、保険料は「全額損金」です。

そう、完全なる節税商品なのです。

保険屋さんは言います。

「解約返戻率のピークに合わせて社長の退職金を支給しましょう!

この保険に入れば節税しながら退職金原資を確保することができます!」

しかし、本当にそううまくいくでしょうか。

不確定要素が大きい中小企業経営者の退職時期は、なかなか予定どおりにはいきません。

「何年後に退職する」と言って、1年違わずその通りに退職した中小企業経営者を私はほとんど見たことがありません。

運よく利益を出し続け、返戻率のピークに合わせて解約したとしても、ぶつける損金がなければ、結局そこで税金はかかってしまいます。

こうした説明をじかにさせていただけば多くの場合、納得していただけますが、なんとしても契約が欲しい営業マンから「全額損金」による節税(繰延)効果のみを強調されると、入らないと損するような錯覚をおこすのも無理はありません。

しかし、冷静に考えていただきたいのです。

・解約返戻率のピーク時まで、保険料による節税効果が得られるほど毎期確実に利益を出し続けられるのでしょうか。

・解約返戻率のピーク時に本当に確実に退職するのでしょうか。

・極端に起きる確率の低いリスクにしか対応しない保険ですが、いいのでしょうか。

・毎期、多額のキャッシュの流出が固定されてしまいますが、いいのでしょうか。

この保険に入る時点で確実に分かっていることは1つ

「今期は税額が減る。しかし保険料でキャッシュも減る。」これだけです。

私は生命保険を否定しているわけではありません。

経営者は万一に備えて必要に応じた額の保障を確保しておくことは絶対に必要です。

そのために、むしろ生命保険はとても重要なツールだと考えています。

しかし、節税の魔力に取りつかれた経営者は時に判断を誤ります。

この商品を知ったことをきっかけに、思い出していただきたいのです。

生命保険本来の役割を。

新規事業の必要条件

経営者にとって新規事業を思案している時間は楽しいことでしょう。

とはいえ、考えている時点までは良かったものの、いざ実行に移すのは大変ですし、失敗したらどうしようと不安に陥ることも多いはず。

ただし、漠然とした失敗のことばかりを考えていては実行もままならないため、新規事業は「もし失敗したら?」ということまでを具体的に考え、覚悟を決めた上で実行に移す必要があります。

つまり、新規事業を行うためには、事前に撤退のための基準を設けておくことが必要条件となります。

「これから始めようと意気込んでいるにもかかわらず、先に撤退することを考えなければらなないのか?」

そうお考えの方もいらっしゃるかと思いますが、計画を練りに練った新規事業を実行に移した途端、失敗が目に見えることなど珍しいことではありません。

客観的に見れば明確な“失敗”という事実も、当事者にとっては受け入れ難い事実ですから、失敗をリカバリーしようとさらにコストを掛け、二次被害、三次被害と続き、最終的には倒産にまで及んでしまうこともあります。結局は、当事者のプライドを守るのか、会社を守るのかの二択になるのです…。

逆に言えば、失敗が明確になったが故にすぐに撤退を判断できるのであれば、それは会社にとって致命傷になる可能性を著しく低下させます。

成人式の晴れ着問題で大騒ぎになった”はれのひ”は、4年で6店舗の出店を行い、資金繰りが悪化した故の結末です。

この経営者はM&Aという救済を受けるための出口まで検討していたとのことですが、粉飾までして融資を受けていたので、まともにデューデリを受ければ箸にも棒にも掛からないのは明白です。

はれのひの経営者が「新規店舗出せば出すほど儲かる」と話していたことからすると、銀行から融資を引っ張る意図があったにせよ、撤退ではなく新規出店でしかリカバリーができないと考えていたのでしょう。この経営者自身がコンサルタントだったという事実も驚きです。

はれのひ事件はとても分かりやすい事例ですが、前受金ビジネスでこのありさまですから、実質的に何の計画性もなく、経営管理も行われてはいなかったという点は間違いありません。

新規出店などは典型的ですが、新規事業は原則として既存事業と分離して収益性の管理を行わなければなりません。これを分けずに既存事業と一体として管理してしまうと、問題の多くは覆い隠されてしまいます。

ちなみに、私がお客様と新規事業の撤退条件についてお話をすると、大抵は「分かっている」とおっしゃいます。「具体的には?」との突っ込みに明確にお答えいただけると私も安心するのですが、口を紡がれてしまった場合には、私が先回りをして撤退が財務に与える影響を検討してしまいます。

新規事業を既存事業と別管理”しない”と口にされる場合も、「自信がないのだろうなー。きっと失敗するな…」と想像し、同じように私の方で先回りして考えるようにしています。

つまり、現実を直視していただくための最低限の仕組みが事業別の収益性管理であり、現実を直視した後にすぐに行動に移せるようにしておくためのトリガーが撤退基準の事前設定です。

また、「これは失敗だ…」と誰もが思っても、経営者がその場になって撤退基準を緩めたり、悪あがきをするのは目に見えています。しかも、結果が変わらないであろうことは、お客様自身が十分分かっているのです。「それでも…」というのが最後の悪あがきであり、この”それでも”を完膚なきまでにたたきつぶすのが私どもの撤退における最後の役割です。

なお、客観的に成功可能性が低い事業について、「止めた方がいい」と言って聞く耳を持ってくれる場合は話が早いのですが、どんなに反対をしても「やらないことの方が最終的に問題があるな…」と思えば、やるだけやってもらって、失敗しても最小限の被害で収まるようアドバイスさせていただくこともあります。

最も質が悪いのは、明確な計画を立てずに新規事業を少しずつ少しずつ進めていくパターンです。いわゆる準備期間と称して、コストだけがダラダラと先行し、事業化が見えないままいつの間にか消滅するか、あるいは引っ込みがつかない規模にまでコストが膨らんだ結果、実際に事業を開始して、花火のごとく派手に散るということがあります。

以上、企業が新規事業を行うに際し、私どもからの立場でまとめると…

下記の二パターンは論外

・新規事業について十分な計画を立てていない

・「この新規事業をやるぞ!」と経営者が社内で宣言しないままやってしまう

(経営者の独走、社員が知らん顔)

下記のパターンはただ新規事業をやりたいだけの確信犯

・立てた計画について事前に客観的なアドバイスを受けない

下記のパターンは致命傷となる可能性を高める

・新規事業について、撤退のための基準を設けていない

・新規事業開始後、事業別の収益性管理を行っていない

とてもシンプルなことなのですが、中小企業の現場ではよく見かけます。これらを裏返せば、新規事業の成功の可能性を高め、失敗をしてもリトライできるということにつながります。

ライバル企業が新規事業を行っているのを見かけると、「うちも!」と力が入りがちですが、新規事業を実行するという判断よりも、撤退の判断の方がさらに難しいのです。皆様も新規事業を行う際は、必要条件を充たした上で進めていただければと考えます。

密度

みなさんはどれくらいの頻度で顧問税理士とコミュニケーションを取っていらっしゃいますでしょうか。

クラウド会計などを活用することで、記帳を中心とした経理周辺の事務作業の自動化や効率化に取り組む中小企業はかなり増えました。

そうなると、今まで記帳などの事務作業を中心に税理士に依頼していた企業は特に、税理士の必要性に疑問を感じだします。

記帳代行や申告書作成代行はAIの出現で無くなると予測される職種の筆頭格ですので、当然の流れと言えるでしょう。

一方で、ここ数年の税制改正では税理士などの専門家の助言や、それに基づく認定申請を事前に行わないと受けられない税額控除などの優遇税制が増えてきています。

今年の税制改正では、機械装置などで一定の生産性向上要件などを満たす設備投資に対して3年間固定資産税を最大でゼロにする特例が創設されています。

高額な設備投資を継続的に行う企業にとっては見逃せない税制ですが、この税制の最大の特徴は設備を購入する前に認定経営革新等支援機関である税理士事務所などが事前確認書を作成、生産性要件を満たすことの証明書の発行を工業会に依頼し、認定申請を自治体に行う必要がある点です。

税制優遇を受けるまでの流れを要約します。

| (1) | 設備投資を検討し始めた時点で顧問税理士に相談する |

| (2) | 設備投資の内容が管轄の自治体では特例税制の対象になっているかを調べてもらう |

| (3) | 対象になる場合、認定支援機関(顧問税理士など)に事前確認書を作成してもらう |

| (4) | 対象設備の購入先に工業会からの証明書発行を依頼してもらう |

| (5) | 管轄の自治体に(3)(4)を添付して認定申請書の提出をする |

| (6) | 自治体から認定される |

| (7) | 設備を購入する |

| (8) | 申告書に書類を添付して申告を行う |

もう一度言いますが、自治体から認定を受けるまでの(6)以前の一連の手続きは「設備を購入する前」に終えることが必須です。

おそらく(7)の購入に至るまでには2~3カ月を要するのではないでしょうか。

そして、実務で高いハードルになるのは間違いなく(1)です。

特例税制の細かい要件などを知っておく必要はまったくありませんが、何かしら設備投資を検討する時点で、「何か特例があるんだったよな」と思い起こし、購入設備がなんであろうと、まずは顧問税理士にそのことを伝えることが重要になります。

「購入する前に顧問税理士に相談する」ことが最大のポイントで、「先生、先月工場に新しい機械を1台買ったよ」では遅いのです。

今までの優遇税制であれば、設備投資などを顧問税理士が事後的に知ったとしても、申告の際に必要な明細さえ添付すれば事足りるものが大多数でしたが、ここ数年で創設される税制では購入以前や購入から60日以内の認定申請を求められるものが増えてきました。

毎月、顧問税理士と打ち合わせを行っている企業や、何かあれば普段から気軽に顧問税理士に相談する習慣がついている企業では、こうした制度の適用漏れは防げますが、顧問税理士に会うのはせいぜい年に数回で、普段からあまりコミュニケーションを取っていないといった企業では、かなりの高確率で優遇税制の適用漏れが発生することが予測されます。

クラウド会計やRPAの出現により、事務作業を専門家に依頼する時代ではなくなりました。

しかし一方で、有益な情報をタイミングよく提供してくれる、頼れる専門家との日頃からの密なコミュニケーションが今まで以上に求められる時代が既に来ていると私は考えています。

みなさんはどれくらいの頻度で顧問税理士とコミュニケーションを取っていらっしゃいますでしょうか。

しまむらから学ぶ「売上減少」と「値下げ」

【しまむら3期ぶり減益】

3月20日の日経新聞には衣料品小売のしまむらの連結営業利益が前期比1割減であったとの記事が掲載されていました。記事の概要は以下のとおりです。

|

減益となってしまった要因としては在庫削減のためにアイテム数を減らしたことなども影響しているようですが、今回しまむらが行った「売上の落ち込みを挽回するために値引き販売を増やした」ことの結果は、私たちに基本的かつ、とても重要なことを教えてくれます。

中小企業であれ大企業であれ、経営者の多くは売上高を下げることをとても嫌います。

しかし、売上高が下がることについては、さほど気にする必要はないし、場合によっては意図的に売上高を下げることが必要な時があるとすら私は考えています。

誤解を恐れずに粗っぽく言ってしまえば、利益さえきちんと上がっていれば、売上高なんてどうでもいいのです。

しかし、経営の現場では売上高が前年割れすることへの抵抗はかなり強いものとなります。

現実に、しまむら同様に売上高を維持、もしくは増やそうとすることに目を奪われて利益を減少させてしまうなんてことが、中小企業経営のあちこちで当たり前のように起こっています。

これは営業の現場社員などを中心に「売上高」を単に「売上高」としてしかとらえていないことに一つの原因があると私は考えています。

売上高は通常、【売価×販売数量】で計算されます。

(販売数量は業種によっては客数、個数、件数、重さ、時間などに置き換わります。)

当たり前だろ!と思うかもしれませんが、この式が意味することがきちんと理解できていれば、人的リソースを筆頭にあらゆるリソースが不足しがちな中小企業が、値下げをして販売数量で売上高も収益も稼ごうとするなどあり得ないことがわかるはずです。

もし仮にそれを中小企業で実行しようとした場合、必ず組織が疲弊してしまいます。

■売価戦略と販売数量と収益の関係

| 売価 | 販売数量 | 売上高 | 収益 | 備考 |

|---|---|---|---|---|

| ↑ | ↑ | ↑ | ↑ | 理想だが実現は難しい |

| ↑ | → | ↑ | ↑ | 値上げを受け入れられる市場からの支持が必要不可欠 |

| ↑ | ↓ | →↓ | →↑ | 【ヤマト運輸型】売上高は下がっても生産性・収益構造は改善する |

| → | ↑ | ↑ | ↑ | 販売数量増加に応じて体制の構築が必要 |

| → | → | → | → | 現状維持 |

| → | ↓ | ↓ | ↓ | 事業が衰退する |

| ↓ | ↑ | →↑ | →↓ | 【しまむら型】売上高を維持しても生産性・収益構造が悪化する |

| ↓ | → | ↓ | ↓ | 事業が衰退する |

| ↓ | ↓ | ↓ | ↓ | 事業が成立しなくなる |

表の【ヤマト運輸型】であっても、値上げが市場から受け入れられずに販売数量が激減すれば、値上げ効果を吹き飛ばして収益は下がりますし、【しまむら型】であっても値下げの影響を吹き飛ばすだけの販売数量を獲得できれば収益は上がりますので、厳密には売上高と収益の関係は必ずしも表のとおりにはなりません。

しかし、適正な値上げであれば、収益が悪化するほど販売数量が激減するケースは私どもの周辺では今のところ見たことがありません。販売数量が減って売上高が下がったとしても必ず収益構造が改善し、生産性も向上します。

一方で【しまむら型】によって売上高の維持を目的に値下げを行えば、販売数量が増えても収益は悪化します。大企業ならいざ知らず、中小企業において値下げを補うだけの販売数量増加を達成することはかなり難しいでしょう。

このことが分かっていれば、ある特定の意図的なものを除いて、原則、中小企業において「値下げ」戦略はあり得ないという結論に至るはずです。

逆に、生産性向上や収益改善を目的とする場合、値上げによって客数も販売個数も減ってもかまわない、すなわち売上高が下がったってかまわないわけです。

いや、かまわないどころか、むしろ生産性向上や収益改善目的達成のためには、【ヤマト運輸型】によって意図的に売上高を下げる必要があるとさえ言えます。

今回のしまむらの取った「売上高確保のための値下げ」戦略とその結果は私たちにとても重要なことを教えてくれます。

こだわるべきは売上高ではなく収益です。

売上高維持・増加の呪縛から解き放たれてしまいましょう。

税理士はデータサイエンティスト?

データサイエンティストという職業が注目されているのは皆様もご存じのとおり。

AIやビッグデータなど、データが重要なのだと騒がれてはいますが、何がどのように重要なのかはさっぱり分からない方が多いものと思われます。

かく言う会社の業績もデータという意味では同じですが、会社の業績がさっぱり分からないというのはさすがに問題があります…。黒字なのか、赤字なのか。資金繰りは問題ないのかという判断は、会社の継続性にとって死活問題だからです。

ただし、データだけが重要なのでしょうか?

私どもは『税金はお客様の痛み』と定義しております。従って、税金はデータとは認識しておりません。運転資金として実際に動いているお金も同様です。

しかし、税金やお金を除けば、お客様の会社の数字はデータとしての側面も強く認識しています。監査やアドバイスも、データを元に判断しています。そういう意味では、データサイエンティストの端くれと言えるのかもしれません。

一方で、いわゆる経営分析は好きではありません。依頼されれば経営分析も行いますが、基本的にはごく一部のお客様ごとの主要な比率を抑えるだけで、普段は気にも止めません。そもそも、お客様に経営分析結果をお伝えしたところで、「それで?」と言われるのがオチです。

経営分析などは、外部の識者や金融機関が、人ごとのように皆様の会社を評価する際に用いるものだと考えております。一方的な通知表に近いかもしれません。

例えば金融機関が企業を評価するのは融資のためでもありますが、融資については、主にデータを対象とする定量分析と、データ以外を対象とする定性分析があります。

最近、融資にもAIが導入され話題となっておりますが、AIによる融資判断などは定量分析のみで皆様の会社を勝手に評価する典型例です。

「あなたの会社の将来性などは関係ない。過去のあなたの会社のデータと中小企業のビッグデータのみで融資の可否と金額を決定します」つまりこういうことになります。

一昔前の金融マンであれば、経営者の人となりを十分に考慮(定性分析を重視)した上で、データ度外視で融資を通した場合もあったはずです。

何が何でも黒字を出せば良いという訳ではありませんし、お金が十分にあれば良いという訳でもありません。データ以外の判断が重要な場合も多々あることは皆様の方がご理解されているはず。

私も、ある程度お付き合いをしているお客様であれば、ご相談を受けた際に、お客様以上に「これなら大丈夫です。それはダメです」と判断ができることがあります。

「なぜ、そう言い切れる?」とお客様から確認を求められることもありますが、過去から現在までの状況をデータで把握しており、お客様の人となりを十分理解した上で、この先のお話を伺えば、おおむね見当がつきます。そもそも、すぐにお客様自身がその事実に気付かれます。

AIは定量分析が得意ですが、経営者やその企業の定性分析はできません。今後、金融機関が定性分析の能力を失えば大変なことになりますし、税理士が流行に乗ってデータサイエンティスト気取りになったら目も当てられません。

データだけで会社の業績を判断しているようでは、そのお客様の事は何も分かっていないという事になります。そして、AIやビッグデータが重要になればなるほど、目に見えるデータ以外の情報の重要性も際立ってきます。

この事実は、あらゆるサービスにおいても言えるのではないでしょうか。最近のデータ偏重の傾向にハマり過ぎると、痛い目を見るかもしれませんので、皆様もご注意ください。

春の調査はもめにくい!?

「さあ残り3カ月!6月の決算に向かって、あとひと頑張りだ!!」

事務年度が7月~6月の税務署にとって、今はもう下期の中盤。

事業会社であれば決算に向かってスパートをかけだす、そんな時期になります。

確定申告が終わったこの後、税務署の年度末に向けて調査が活発になり出すのは間違いありませんが、春以降に行われる調査にはある特徴があり、そこをうまく利用することで調査結果を有利に運ぶことができることがあります。

知っておいて損はありません。

税務署の下期は1月から6月ですが、6月は税務署にとって年度末ですので、事務処理などに追われます。つまり下期におけるこの後の税務調査は実質6月初旬までの2ケ月程度ということになります。

そして7月は税務職員の異動の時期ですので、どんなに遅くとも6月の中旬までには調査を決着させなければならないといった事情があるのです。

さらに人事評価の事情も加わります。税務職員の異動時期が7月ということは遅くとも4月くらいには人事異動の内部調整を始めているはずです。

そうなると今くらいの時期にはすでに人事評価は終わっており、この4月から6月の調査実績は少なくとも今回の人事評価には影響がほぼないことになります。そう、この時期は調査官のモチベーションが上がりにくいのです。

つまり、この時期の調査は期間が短いうえに年度末の期限があり、モチベーションも低いため、疑義がある案件に対して、ある程度交渉に応じてくれるケースも多く、調査官が折れやすい傾向があるのです。

ここまでを踏まえて、この時期に税務署から調査の連絡が入った場合、私たちが取るべき戦略は【可能な限り調査日程を遅らせて税務署の年度末近くに誘導する】ことになります。

もし今、税務署から連絡が入った場合には何か正当な理由を見つけて5月のゴールデンウィーク明け以降や、可能ならさらに後ろにズラしてもらうのです。

こうなると税務署の年度末終了まで1カ月程度と時間がなくなるため、調査官にはなるべく調査を早めに切り上げようとする心理が働き、非違金額の大きくない重要性が低い案件については特に妥協することが多くなります。

実際、実地調査終了後、指摘事項に対する結論が出ないまま時間がたっていくと

「先生、ご存じのように、もうすぐ異動の時期でして、そろそろ終わらせたいのですが・・・」

などと調査官から切り出してきて、ある一部の修正事項に応じてくれれば、他の件については今回は目をつむって調査は終わらせるなどと言ってくるようなことが、ままあります。

これが調査官にとって時間にゆとりもあり、調査実績が欲しくモチベーションの高い上期に行われた調査であれば、そうはいきません。

税務調査は、その実施時期によって異なる税務署の内部事情が影響し、結果が異なってくることが有り得ます。

しかも税務署は通常の任意調査においては日程調整にある程度柔軟に応じてくれます。

税務署から調査の電話が入り調査の日程調整が始まった時点から、私たちと調査官の間で駆け引きは始まっているのです。

広く、薄くをアマゾンから学ぶ

アマゾンジャパンが国内の食品や日用品メーカーに対し、同社の通販サイトで販売した金額の1~5%を「協力金」として支払うよう求めているとの報道がなされました(日本経済新聞:2018年2月28日付朝刊1面)。

ヤマト運輸からの値上げ要請受け入れに続き、今度はアマゾンから仕入先への玉突き事故の様相ですが、値上げ交渉も見越したうえでアマゾンが用意周到に準備していたのは間違いありません。

何かと話題のアマゾンの次の手ですから話題にもなりますが、増えたコストをどこで回収するのかという判断は、あらゆる企業でなされるべき当然の事でもあります。

ただ、物流費のように本来一般消費者に直接転嫁してもおかしくないであろうコストであるため、仕入先に広く転嫁するというのは本来おかしなことかもしれません。

とはいえ、低コストで利便性を高めてお客を囲い込むのはアマゾンの戦略でもありますから、アマゾンと取引したい企業にとっては受け入れざるを得ないことでしょう。

そもそも、センターフィーや協力会費など名目はそれぞれですが、業界特有の慣習として自社で負担しているコストを取引先から広く薄く徴収するというのは特段珍しい事ではありません。

なお、アマゾンも、囲い込んだ一般消費者に対して最終的にはアマゾンプライム会費の値上げという形でさらにコストの回収を図ってくるはずです。

同じようにお客様から広く薄く徴収する例として、銀行が口座維持手数料を導入するという議論も出始めています。

大手スーパーなどでレジ袋が有料になったのも同じ理屈でしょう。ecoという考え方もありますが、経営側からすれば価格転嫁の良い名目になります。高級レストランなどのサービス料だってそうです。

この点、中小企業においては、増加したコストをお客様や取引先から広く薄く回収するという選択肢を放棄している企業が多いなと感じております。

「増加したコストはお客様からいただくべきものではあるが、実際にはお客様に請求ができないから我慢するしかない!」

こうお考えなのでしょうか。

お客様に対して値上げをすることができないのであれば、コストをコントロールするしかありません。

コストといっても、大まかには原価と販売管理費に分かれます。原価は取引先に条件の見直し依頼やアマゾンの協力金のように対応するしかありません。自社でコントロールすべき販売管理費を取引先に転嫁するのは本来あってはならない事ではありますが、例えば広告宣伝費のような販促費の一部負担を求めるのは”なし”ではありません。

また、最近はキャッシュレス社会が叫ばれていますが、キャッシュレス社会が進むほど、一般消費者から直接からお金をいただいている企業にとっては死活問題です。決済手数料の増加分をどこで回収していくのかも考えなければなりません。

アマゾンの協力金の事例は、コスト負担を相殺するための重要な一手です。そして、中小企業こそ、広く薄くというやり方をしたたかに行っていくべきだと考えます。

仮に、取引先1社から年間1万円(月833円!)回収としても、100社あれば100万円です。自社が苦しくなったときにやろうとしても取引先に足元を見透かされます。取引先に要請しやすいタイミングも重要です。

「取られるばかりで取りに行かない」。このような判断は度が過ぎると罪でもあります。最終的に苦しむのはお客様であり、従業員なのですから。

ビットコイン狂想曲

「バブル」さながら価格が急騰し、その後乱高下を続けるビットコイン。

こうした投機的で適正価格を判断しにくいものへの投資についての是非はともかく、ビットコインは今や世界中でその名を馳せています。

このメルマガをお読みの方の中にもビットコイン取引をされている方や興味をお持ちの方が多くいらっしゃるのではないでしょうか。

こうなってくると、皆さんが気にし出すのはビットコインに絡む税金です。

その取扱いについてはいろいろと言われてきましたが、昨年12月に国税庁は、寄せられた9つの質問に回答する形で、仮想通貨で得た所得の計算方法を公表しました。

基本的なところだけ押さえておくと、ビットコインを始めとした仮想通貨で得た所得は以下のような扱いになります。

・原則として「雑所得」に該当する

・給与所得などの他の所得と合算して納税額を計算する「総合課税」になる

・損失が出ても他の所得との「損益通算」はできない

・損失の「繰越」はできない

お気づきのように、多額の利益には多額の課税が待っており、損失に対する手当もない、納税者にとっては厳しい課税となっています。

こうなると私たち専門家には「そもそもビットコインで得た利益って、税務署はどうやって把握するの?申告しなくてもバレないんじゃない?」という声が必ず寄せられます。

仮想通貨のような、これまでにない経済取引等については行政の対応が後手に回りがちで、事実、現時点では仮想通貨の取引に係る情報提出を取引業者等の第三者に義務付ける「法定調書」は定められていません(ちなみにアメリカでは既にビットコイン取引に情報報告義務が課せられているようです)。

では、現時点では仮想通貨取引を税務署が捕捉することはできないのでしょうか。

残念(!?)ながら、そうはいかないようです。

仮想通貨はご存じのように「ブロックチェーン」という技術を利用しています。

そしてこの「ブロックチェーン」技術には「全ての取引履歴が記録される」という特徴があります。

つまり、現時点でも税務署は必要に応じて取引業者等に利用者の情報を求めれば取引の内容を調べることができ、仮想通貨に係る所得を捕捉することは可能なのです。

世界的に「旬」な案件でもあるビットコイン取引への課税について、日本の税務署が高い関心を持っていることは想像に難くありません。

今年も確定申告の時期が近づいてきました。

今回の税制改正の内容といい、現在の日本では「稼ぐ人」を狙って税金を取るという方針を固めてしまったようです。

思うところはさまざまありますが、われわれにはどうにもできませんので仕方ありません。

個人も法人も合法的な節税をしっかりと行い、払うものは払って、より内部留保を増やしていくことが今年も引き続きわれわれが取るべき戦略ではないでしょうか。

本年も皆さまの経営の一助となるべく、有意な情報をお伝えしていきたいと考えておりますので、どうぞよろしくお願いいたします。