その商品は広義の保険商品であり、平成23年10月に商品改良がされました。

掛け金は全額損金になり、最高月額20万円、年額で240万円まで払い込むことができます。一年分を前納することもできるため、決算対策としても有効です。

ただし、一事業者につき限度額は800万円までであるため、トータル掛け金が800万円に達した場合には、それ以上積み増しすることができません。

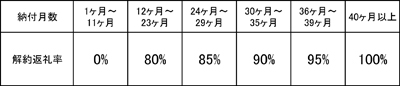

一定期間経過後に解約をすることで、相応の解約返戻金を受け取ることができ、その解約返戻率の推移は以下の通りとなります。

特筆すべきは、(たった)40ヶ月以上掛けることで解約返礼率が100%に達するという、立ち上がりの速さです。(既存の保険商品ではなかなかありません。)

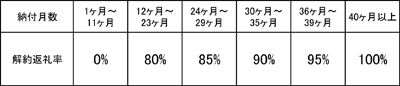

払い込み時に全額損金になっていたわけですから、解約返戻金は全て収入となり、その儲けに対して税金を支払わなければなりません。

取引全体でみれば税金の納付額は同じになる、つまりは“課税の繰り延べ”であり、図示すると以下のようになります。

「なんだ、単なる課税の繰り延べか・・・」と思わないでください。

本当の節税効果をこれからご説明します。

この商品は、先ほども説明しましたが、40ヶ月掛けることで返礼率が100%に達し、その後はいつ解約しても100%の返礼率をキープします。

つまり、最適なタイミングを見計らって解約することができるため、よくある節税保険のように、“解約のピークを過ぎたら大損してしまう”ということはありません。

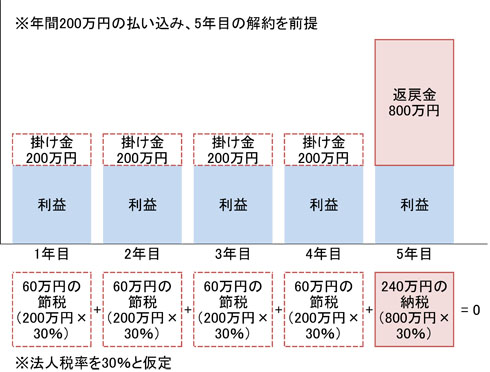

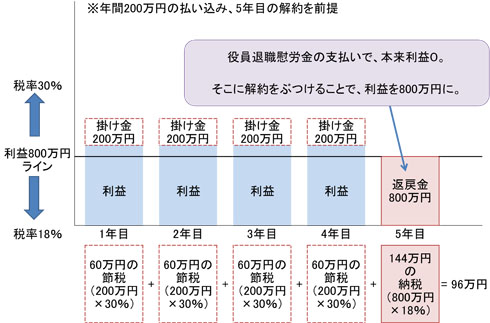

この性質と、法人税の税率構造をうまく利用することで、単なる課税の繰り延べではない、純粋な節税効果を得ることができます。

現行の法人税は利益(所得)が800万円までは18%の軽減税率であり、800万円を超えると30%の税率となっています。

利益が800万円以上出ている年度に、この商品の掛け金を払うことで30%の節税効果を享受し、かたや、大規模な修繕や、退職慰労金の支出などで利益があまり出ない、もしくは赤字の年度に解約をぶつけることで、18%の課税で済ませることができます。

つまり、入口は30%の節税、出口は18%の課税とすることで、差引12%の税率差額分のキャッシュを蓄えることができるのです。(最大96万円)

以上のように、うまく活用することで、約100万円の節税効果を図ることができます。

決算時には是非ともご検討ください。

PS:

大事な保険機能の説明を忘れていました・・・。一応保険商品の一種ですから。

『取引先が倒産等にあった場合、連鎖倒産を防ぐために、貸付を受けることができる』

PS2:

度々申し訳ありません・・・。うっかり、一番大事なことを伝え忘れていました(汗)。

商品名と、販売元をご紹介いたします。

『商品名:経営セーフティ共済(中小企業倒産防止共済)』

『販売元:日本国(JAPAN)』