「消費税がいつ増税されるか?」

という議論は、既に無意味な時期に突入しているのはご存じの通り。

今は2011年8月。

当初、政府は2015年までに10%への段階的引き上げを検討中でした。

その後右往左往しているで、どうなるかは分かりませんが・・・。

しかし、当初の議論の流れを前提にすると、来年は無理でも2013年には

増税されてもおかしくはありません。

過去、消費税3%の導入と5%への税率引き上げは4月に実施されています。

仮に、2013年4月に1回目の増税が行われるとすると、残り2年を切っている・・・。

今日から3回目の決算を迎えるときには、既に増税されているかもしれません!

従って、そろそろ“消費税の増税までに何の準備をしておくか?”という議論に

移らなければなりません。

これを怠ると、業績が“ガクン”と下がってしまう可能性もあります。

そこで、今回は消費税増税に合わせて“ガクン”と業績が下がってしまう

企業の1パターンをご紹介します。

それはどんな企業かと言うと、

「消費税を上げると物が売れなくなり、企業の利益が下がり、法人税も

下がる! だから、経済や税収の事を考えると、消費税の増税は悪影響

でしかない!!」

という議論に乗ってしまう企業です。

当然、消費税が上がると商品及びサービスの販売価格も上がります。

仮に5%から10%に上がると・・・

105円(税込み) → 110円(税込み)

税金とはいえ、消費者にとっては値上げと一緒ですから、購入意欲が減少して

しまうのは仕方がないことです。

しかし、この議論に乗ってしまう企業の消費税増税後の販売価格は以下の

ようになります。

105円(税込み) or 108円(税込み)

つまり、販売価格が上がる事によって売れなくなる事を恐れ、増税後も元の

販売価格を維持するか、その真ん中の販売価格を採用します。

消費税率10%での105円(税込み)の本体価格は95円、108円(税込み)の

本体価格は98円。

元々の本体価格は100円ですから、それぞれ5%、2%の値下げとなります。

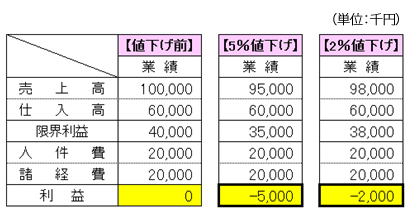

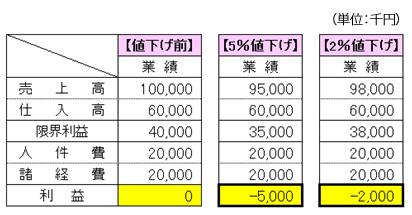

これを年商1億円の企業の例で当てはめると以下の通り。

この例を見るといかがでしょう?

先程の議論、物が売れなくなったから経済や税収が悪化したと言いきれない

のではないでしょうか。

つまり、企業が元々の消費税抜きの販売価格を維持出来なかった事に原因が

あるという見方も出来ます。

仮に、105円(税込み)を維持した事により販売量が増え、値下げ前の売上高を

維持できたとしても、それは瞬間風速です。

販売量が元に戻れば企業体力が持つはずもなく、いずれ110円(税込み)に

しなければなりません。

そして、次に110円(税込み)に引き上げた段階では、それは消費税の増税

ではなく、“値上げ”です。

タイミングを逸して“値上げ”をすれば、販売量の減少に拍車がかかります。

それでも販売量を維持出来るのは、きちんとブランディング出来ている一部の

企業だけ。

消費税の増税は、これが最後ではありません。

皆さんは、素直に消費税を価格に転嫁するのと、しないのと、どちらを選択

しますか?

するのであれば、販売量減少に耐えられるように、値上げや原価率の低減を。

しないのであれば、抜本的に収益構造を変えておかなければなりません。

そして、これらは今から行っておかなければ間に合いません・・・。