「先生、お久しぶりです。また、お世話になります・・」

三年前に一度弊社にご相談に来られた社長さんが、人の縁で回りまわって

再び弊社に来社されることとなりました。

しかも、私に連絡をくれた人の話を聞いてみると、三年前にいらしたときと

まったく同じ内容のご相談についてです。

その内容とは、ある経理処理について納得がいかないというものです。

その社長さんは、税理士と退職した経理担当者が処理を間違っていると

考えています。

その話を聞いて、私は『これは不味いことになったなー。』と直観的に

思いました。

数日後、その社長さんより面談予定日の電話があり、三年前に解決した筈

なのに一体、どういうことなのか聞いてみました。

すると、「あの当時(三年前)はまだ会計のことがよくわかっていなかった。」

「あれから自分で勉強し直したのでもう一度話を聞いて欲しい」ということでした。

数日後、社長さんがいらっしゃいました。

挨拶もそこそこに早速本題に入りました。

最初は穏やかだった社長さんも、話しているうちに興奮してこられ、

しまいには「訴えてもいいと思っている。」と憤怒する始末です。

厄介なことになったなーと思いながらも社長さんの話を聞き続けました。

ところが、話を聞いているうちにこれはとても単純な話だということがわかりました。

実は、その社長さんは、経理処理の間違いを糾弾したいのではなく、ご自分の

納得がいかない点を『理解したい』と思っていらっしゃったのです。

仕事柄、かなりきびしい口調ではありましたが、“知りたい” “教えてほしい”と

言っていました。

そこで、私は、社長さんの目の前で、その顧問税理士に直接電話をし、調査に

必要な資料の提出を依頼し、場合によっては、私の説明に同席するように

依頼しました。

その税理士さんは、地元では名の知れた先生です。

電話をすると、先生は興奮された様子で、

「もう何度も説明したんです。」

「そもそも言っていることがおかしいでしょ?」

「もう先生の好きにしてください。」

とおっしゃいました。

私はすぐに思いました。

「あぁーこれが話をこじれさせた原因か」と。

社長さんと言っても相手はシロウトです。

しかも、お客様です。

そのお客様を相手に「言ってることおかしいでしょ?」はオカシイデショ?

お願いした資料は、翌日には私の手元に届きました。

私は、届いた資料の一つ一つに目を通したうえで、あらためて社長さんの

お話を聞き、資料で確認しながら、疑問点の一つ一つに十分な時間をかけて

話し合いました。

その結果、経理処理に問題はなく、社長さんの思い違いであることがわかりました。

確かに、結果だけみれば、社長さんの思い違いです。

しかし、専門家であれば、その思いの一つ一つに誠実に耳を傾け、寄り添うことが

できなければ意味がありません。

みなさんの中で同じようなことで悩んでいらっしゃる方がいらっしゃいましたら

弊社の『税理士セカンドオピニオンサービス』をご利用ください。

今回の件は、(税理士)先生だけに反面教師となりました。

月: 2012年6月

遺言書だけで大丈夫と思っていませんか?

ある日のこと、午前と午後で相続についての二組の相談者が

訪れてきました。

その2組の相談がとても対象的だったので私の記憶に

残りました。

1組目の相談は、すでに数年前に被相続人のお父様がお亡くなりに

なっており、その後、相続の手続きが行われず、手つかずになっていました。

とくに田舎ではよくある話です。

もちろん、相続手続きがされなかったのにはちゃんと“理由”が

ありました。

それは、相続人の一人がお父様が残された遺言書に不満が

あったため、他の相続人がどうしていいのか分からなくなっていたのです。

その手つかずになっていた相続の話が、何故、今回動くことに

なったのか?

それは、『名奉行』が現れたからです。

ここが今回の話でポイントにしたいところです。

世間では“遺言書”を作っておけばそれで相続は円満に進む

と思われているようですが、そんな単純なものではありません。

いくら故人が想いを記した最後の手紙であったとしても

残された家族にとっては今後の生活を左右する重大事です。

内容次第では素直に受け取ることはできない場合もあります。

そこで登場するのが名奉行の『遺言執行人』です。

遺言執行人とは、遺言の内容を実現するために必要な権利義務を

もった、いわば相続奉行といったところです。

遺言書があったとしても、中にはその遺言を快く思っていない人や

名義変更等に協力しない人がいて、遺言の実現にはとても時間がかかって

しまします。

そんなときに名奉行の裁きが必要なのです。

これは理屈ではありません。

ガンコ親父の『説教』と同じです。

だれか説教をしてくれる人でもいなければ、

まとまる話もまとまらないというものです。

実は我々、税理士には遺産分割協議に口を挟むことは

許されていません。

しかし、遺言書を作成する際に、その遺言書において遺言執行人

としての権限を与えられた場合は別です。

その場合には、税理士は故人の意思に沿い、遺言執行を速やかに

行います。

これから遺言を作成しようとお考えになっていらっしゃる方は、

作成の相談だけではなく、執行まで含め長く付き合える専門家に

相談をしてください。

それでは、もう一組のご相談はどんなものだったのか。

こちらは、事務所に入って来られたときからちょっと独特な

雰囲気がありました。

話を聞いてみると、ご兄弟4人だけでいらっしゃたとのことです。

普通、相続のご相談で、奥さんが抜けるというのはあまりないケースです。

事前にインターネットで調べてきたのか遺産分割協議書のひな形を

持っており、若干の知識も持っていました。

相談者「遺産の分割は相続人で話し合って決めるんですよね?」

私「その通りです。遺言がなければ皆さんの話し合い次第です。」

相談者「わかりました・・話し合いですか・・。」

終始、遺産分割協議の方法について聞いていらっしゃいました。

ご長男が中心でいろいろと質問されていましたが、どことなく

皆さん核心部分に触れられないご様子です。

私は仕事柄多くの方と接しているので、言葉の端々や抑揚から

相談されている方の『思惑』がだいたい推察できます。

どうやらこの相続、ご兄弟それぞれに思惑があるようです。

私(この相続、いったい誰がまとめるんだろう・・・。)

しかし、今、私にできることは質問に答えることだけです。

専門家をただの情報屋として質問に答えてもらうだけでいいのか?

はたまた、名奉行役として采配をふるってもらうのか?

みなさん、専門家を上手に使ってください。

何故、疑問に思わないのか?

先日、お客様の役員様よりこんなご質問をいただきました。

お客様:「当社では、代金の回収にクレジットをご利用いただくことがあります。」

お客様:「その際、利用伝票(お客様控)をお渡しするのですが、中に、領収書を

欲しいとおっしゃる方がいらっしゃるのです。」

笹 川:「なるほど、心配性な方もいらっしゃるんでしょうからねぇ。」

お客様:「そこで、ちょっと疑問なんですが・・・」

笹 川:「はい、なんでしょう?」

お客様:「当社では、代金を直接そのお客様より受領したわけではないのに、

『領収書』を発行するのはおかしくありませんか!?印紙だってかかるし・・・」

この話を聞いて、すぐに思い出すのが、飲食店や家電屋さんでクレジットカードを

利用したときのことです。

あのときに印紙が貼ってあったでしょうか?

この事案については、国税庁より取り扱いが公表されています。

《国税庁》クレジット販売の場合の領収書

結論としては、クレジット販売の場合には、『信用取引』により商品を引き渡す

ものなので、その際に発行する領収書であってもお金の受け取りの事実が

ないので、たとえ表題が『領収書』となっていたとしても、課税文書には該当しない

こととなります。

ただし、注意点があります。

クレジットカード利用の場合であっても、その旨を『領収書』に記載しないと、

課税文書となりますので、必ず、但し書きに『クレジットご利用』とお書き

いただくことが必要です。

これを書き忘れてしまいますと、ただの『領収書』となりますので、印紙が必要と

なります。

いかがでしょう、電気屋さんでクレジットカードを使ったときの領収書には、

クレジットの利用であることがちゃんと書いてあったことを思い出しませんか?

裏話になりますが、このお客様のところでクレジットが利用されるようになったのは

今にはじまった話ではありません。

以前よりずっとクレジットを使われてきました。

それでは、何故、今回この役員さんがこのような質問を突然してきたのかというと、

そこには、社内で起こっていたある『変化』を感じたからだそうです。

その変化とは、最近、『クレジット利用のお客様に対する領収書の発行が増えた』

という事実です。

本来であれば、クレジット利用伝票(お客様控)がいっている訳ですから、一部の

お客様より領収書の発行を依頼されることはあっても、多数のお客様より一度に

依頼されることはまずありませんでした。

そこに、この役員さんは何かがおかしいと感じ取ったのです。

そして、よくよく調べて行くと、その領収書を欲しがっているのは、お客様ではなく

自社の従業員だということが分かったそうです。

実は、リフォーム工事を行う場合に、市が助成金を出していたのですが、その申請

に必要な書類の中に『領収書』があったのです。

それに対して疑問をもったその役員さんは、市の担当者に連絡したところ、

「クレジットの利用を想定していなかった。すぐに対応いたします。」との

回答をいただいたそうです。

はじめからこうすればよかった話だとは思いませんか?

私たちの会社では、部分的に見ると一見正しそうに行われていることも、全体から

みた場合にはおかしいことが行われていることが少なくありません。

ただ、その違和感を感じ取るアンテナを張って仕事に望んでいるかという姿勢の

違いです。

私は小学生のころに『なぜナゼ坊や』というあだ名を付けられたことがありました(笑)。

大人になって、一から十まで「なぜ何故?」と聞いていては仕事になりませんが、

ただ、いつも部分でおきていることの正しさに疑問を持つアンテナは忘れずに

持っていたいものです。

お粗末行政に税務署長も“ダメ!”

弊社の新潟事務所がある新潟県上越では、あまり知られていない話ですが関係者の間ではちょっとした騒動が起きています。

それは、契約錯誤による、約1億2千万円の納税問題です。

これは、平成18年の4月に、上越市が上越地域医療センター病院の運営管理を指定管理者制度に移行する際に、本来課税の対象とならない『人件費』分を課税対象となる『委託料』に含めて(契約)支払っていたため、本来、支払いを避けることができた消費税約1億2千万円相当を指定管理者に対して支払っていたという問題です。

ちょっと読んだだけでは、一般の方にはわかりにくい問題です。

誤解を恐れず言いますと、『ちょっと契約の方法を変えれば払わなくてよかった税金を、何も考えずに契約してしまったので税金が増えちゃった!』という話です。

予算削減の折、これに気付いた上越市は、平成20年10月以降、委託料から人件費相当分を切り離し、『診療交付金』として支払うことによって消費税相当を支払わないこととしました。

この報告に対し、市議会で議員の一人からの指摘によって、問題となった模様。

この問題について、議員より「過去にさかのぼって修正申告(本当は更正の請求)すべきではないか?」との指摘があり、税金を還付してもらうための請求『更正の請求』手続きをしたところ、税務署長より『NO』が突き返されたということです。

その理由は『更正すべき理由がない』というもの。

これは至極当然な回答です。

うまいこと言っておけば避けられた消費税があったことに気付いたので、それを『錯誤』がありましたと税務署長に言い訳したのです。

更正の請求ができる場合とは、『申告書の計算が法律に従っていなかったこと、または、計算に誤りがあった場合』に限られています。

しかも、申告書の提出期限から1年以内に限られます。。

(平成23年度の改正によって、5年以内になる予定。)

今回のケースでは、申告書の作成、計算には何の誤りもないことから更正の請求が認められなかったということです。

上越市との契約において、委託料を収受することには、契約時においては何らの思い違いもなかったのであって、交付金として収受することによって消費税が非課税(本当は非課税ではないが、わかりやすいので。)と計算されただけのことであって、もし、それが契約の錯誤に当るとすれば指定管理者制度自体の運用に違反があったことにほかなりません。

私が、今回の話からみなさんに学んでいただきたいことは、契約書の書き方一つで、あるいは、物の言い方一つで税金が変わるのか?ということ。

優等生の答えは『かわらない』

しかし、現実には『かわる』

だからこそ、上越市では契約を変更した、平成20年10月以降、指定管理者に対して消費税相当額を払っていないのです。

これはまさに、『事実は小説より奇なり』といったところでしょう。

さて、上越市は現在、税務署に対し異議申し立てを行っており、8月中旬までに

処分が決まる。

税務署長がこの還付請求を認めるようなことがあったら間違いなく、今後の税務訴訟のメルクマールになります。

この結果はいずれまたご報告いたします。

何で税金かかるの?

震災特例法によって、被害にあわれた方の税金の取り扱い

が国税庁より公表されました。

自動車重量税、登録免許税それから一定の場合の相続税又は贈与税が

減免される場合があります。

また、固定資産税についても、消滅した建物等については減免が

あるようです。

しかし、所得税、法人税並びに消費税等についての免除に関する

措置は出されていません。

既に確定した所得に対する税金ですので仕方がないでしょう。

これを見てもわかるとおり税金はちょっとやそっとでは

まけてもらえないものです。

以前、こんな話がありました。

ある日のこと、以前顧問をさせていただいていた会社の

社長さんから連絡が入りました。

その会社は数ヶ月前に、債務超過によって倒産し、

社長さんは県外に引っ越しておられました。

社長「笹川さん、○○です。お久しぶりです。」

笹川「ご無沙汰しておりました。○○さん、お元気そうですね。」

社長「はい、おかげさまで何とかやっていますよ!」

社長「もっと早く(会社のこと)決断しておけばよかったです・・・。」

笹川「まぁー済んだ話ですから。お元気そうで何よりです。

今日はどうかされましたか?」

社長「実は、税金のことなんですが。住民税で困っているんです。

何とかよい方法はないものでしょうか?」

笹川「といいますと?」

社長「倒産前に、役員報酬を多めに取っていたので、

そのときの住民税の通知が来ているんです。」

笹川「税金は破産でも免責されませんからね・・・」

皆さんは、『破産』についてどれだけの知識を

お持ちでしょうか?

少し前まで、多重債務による自己破産が社会問題に

なったこともありますので、名称くらいは皆さんも

聞いたことがあると思います。

しかし、実際に自己破産すると自分の身に何が

起こるのかまで知っている方は少ないと思います。

まず、これだけは覚えておいてください。

破産によっても税金は免責(免除)されません。

ただし、生活保護の適用を受けた場合については、

減免の申請をすることによって住民税の免除を受けることが

できるようになります。

それ以外の場合には、納税が免除されることはありません

ので納税しなければなりませんが、もしも納税できない場合に

は『差し押さえ』が行われます。

その場合にはどうなるのか・・・。

住民税の話は、会社経営者が破産した場合に発生する

トラブルの一部にすぎません。

経営者として、万が一、経営を続けることが困難な状況と

なっても、スタッフはもちろんのこと、ご自身の家族とその

生活を守る準備も万全にしておく必要があります。

倒産に直面した場合における経営者の対処法について、

ご興味のある方は、こちらをご参考にしてください。

税理士事務所のABC feat.岡本吏郎

最近、低価格の税理士のネット広告をよく見かけませんでしょうか?

「顧問料月額10,000円から! 今なら○○も無料で」

毎月の顧問料が1万円を下回ると集客を仕掛けている税理士事務所が

増えています。

お客様も年間数百社ペースで増えているそうですよ!

また、低価格だからといって品質が低いかというと、そうでもなさそうです。

お客様からすると、悪くないですよね。

とはいえ、低価格の顧問料で契約できるのは、概ね年商5,000万円以下の

零細企業が中心です(色々な税理士がお互いを牽制し合っているのがよく

分かります)。

年商1億を超えてくるような企業ではそう簡単に低くはなりませんが(契約形態

によっては下がります)、低価格の広告につられて問合せをするケースも多い

でしょう。

現在のような経済状況の中、顧問料は低い方が良いというニーズは当然の

流れですが、サービスの供給者である税理士の経営が成り立たなければ

意味がありません。

一社当たりのお客様から頂く報酬が低いわけですから、経営的にきつくなる

のではないかという想定がされます。

では、なぜ、自身の経営を悪化させかねない低価格路線が拡大しているの

でしょうか?

今回は、11月2日の当メールマガジンにて岡本が書いた『ABC会計』を受けて、

ご説明したいと思います。

ABCとは、『Activity Based Costing』(活動基準原価計算)の略で、

その名の通り“活動”に主眼を置き、活動を加味した収益性を分析計算する

ものです。

岡本のメルマガにも書かれていたように、高い単価・高い限界利益率の商品

又はサービスであったとしても、ここに掛かる他の費用(例えば人件費)が

高ければ、最終的に残る利益は多くはありません。

一方、低い単価・低い限界利益率の商品又はサービスであったとしても、ここに

掛かる他の費用が低くければ、意外と利益が残るわけです。

そして、大量生産に向いているのは、明らかに後者の

“低い単価・低い限界利益率”。

ここで一つの結論。

低価格のお客様は、税理士にとって“割りの良い”お客様となる可能性が

高いのです。

もちろん、低価格のお客様には低いコストを投入しなければならないわけ

ですから、大量生産の仕組み化が出来ていなければなりません。

この低価格路線を拡大する税理士が用いている大量生産の仕組み・・・。

この効率の良い仕組みを担っている外注先(当然、ほぼ外注です!)は

かなり限定されています。

結局、どの税理士も裏でやっていることは一緒(笑)

低価格で契約し、さらに低価格で外注し、決算や申告を担当するのはパートや

新人職員。

そして、最大のポイントは、低価格路線で契約する規模のお客様であれば、

税理士側としてもリスクが小さいという事です。

なぜなら、企業規模が小さいので、大きな問題が起こる可能性が極めて少ない

のです。

正直なところ、黒字の企業も少なく、税金の計算すら必要がないところが多い。

赤字が多いから、税務調査に来ても低リスク、そもそも税務調査に来る確率も低い。

ここでもう一つ目の結論。

低価格のお客様は、大量生産ラインに乗るための低コスト・低リスクの要件に

合致します。

ここまでくれば、あとはお客様の数を増やせるだけ増やすだけ。

そのためにPPC広告を突っ込むだけ突っ込みます。

高い広告代に付いて来れる税理士だけが契約数を増やすことが出来る・・・。

この低価格モデルはお客様に解約されても単価が小さいので、経営的なリスクも

少ないのです。

集客さえ出来ていれば、すぐに新しいお客様が増えるのですから。

また、新規開業したばかりでお金がない法人を狙いうちも出来ます。

うーん、低価格ながら中々の高収益モデルですね。

あるセミナーに出たら、実際に低価格路線を売りにしている税理士が、

「儲かって仕方がない」と笑っていました。

もともと税理士業務は“高い単価・高い限界利益率”の代表格モデルでしたが、

コスト構造も高いため、近年の報酬下落と共に、旧来型の経営が破綻して

きています。

そのため税理士事務所経営も二極化してきており、“さらに”高い単価・高い

限界利益率の高付加価値サービスを提供するか、低価格路線に対応するかに

分かれてきました。

この両方に対応できない税理士は淘汰され始めています。

結局は、低価格路線を推進する税理士の傘下に入るしかないのでしょうか・・・。

とはいえ、“お山の大将は儲かっても、子分は儲からない”というのが物事の

道理ですので、更に状況を悪化させかねません。

今後の税理士業界がどうなるか見物ですね!

高単価と低単価の収益モデルを両立させるのがベストなので、

エー・アンド・パートナーズ税理士法人もABC会計的に低価格モデルを

検討でもしてみますか(笑)

アレが付いてないと気になるようです・・

先日、税務調査が行われました。

雑談も終わりこれから調査を始めるというときです。

調査官が私に小声で話しかけてきました。

調査官「先生はいつもは、アレ付けてますよね?」

笹川 「ええ、基本的には付けるようにしていますが・・」

調査官「でも、今回は付けていませんよね?」

笹川 「えっ、まさか、そんな理由で来たんじゃないでしょうね?」

みなさんは、何の話か分かりますか?

実は、これ『書面添付』の話です。

経営者の中にはこの書面添付という制度自体をご存じでない方も多いと思います。

書面添付とは一言でいうと、『申告書についての保証書』といったところです。

保証書付きの申告書ですから、税務署は税務調査を実施する前に、申告書を

作成・提出した税理士の『意見聴取』をすることが義務付けられているのです。

そして、意見聴取の結果、調査が必要ないと判断された場合には、実地調査は

省略されます。

私どもの経験値でいくと、5割強が調査省略となっています。

もしも、実地調査の必要があると認められた場合でも、税理士に意見聴取結果と

「調査へ移行する」旨を連絡することとなっています。

つまり、朝に突然税務職員がきて「調査に伺いました。」という事は少なくなります。

“少なくなる”と言ったのは、実地調査の中には、事前通知無しに調査に行くことを

予め決めている事案があるためです。

これについては、国税庁のホームページに掲載されています。

「調査課における書面添付制度の運用に当たっての基本的な考え方及び

事務手続等について」

書面添付によって無予告の調査が無くなることはありませんが、書面添付が無い

場合と比較すると、ひとつの抑止力になることは間違いないでしょう。

納税側にとってはいいことずくめの制度ですが、実は、この書面添付が提出されて

いる法人の割合は、法人全体の7%(前年6.5%)に過ぎません。

これは財務省が公表した

「平成22事務年度 国税庁が達成すべき目標に対する実績の評価書」

に記載されています。

国税としては、この書面添付制度の普及・定着を図る必要があることから、

書面添付提出法人に対しての調査省略の流れはこれからさらに拡大していくと

私はみています。

ここまでの話しを聞いて、うちの税理士は書面添付しているのか?という疑問が

でてきたことでしょう。

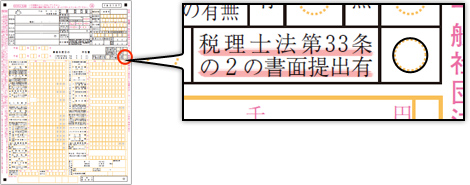

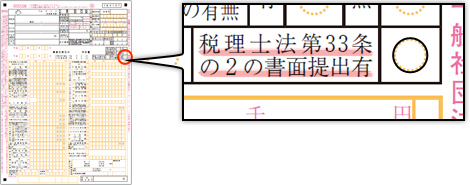

確認方法は簡単です。

確定申告書をご覧ください。

下の図の、該当箇所に○印があるかどうかです。

最初に申し上げました。書面添付は『保証書』ですから、それを提出する税理士

にも、それに合わせた『仕事の仕方』と『覚悟』が必要です。

この書面添付はあくまでも税理士が作成・提出するものであるため、その責任は

税理士にあります。

税理士が内容に虚偽があることを知っているにも関わらず、虚偽記載を行った

場合には、戒告や業務停止の処分を受ける可能性があります。

つまり、税理士が書面添付をしない申告書は、税理士が何かしらの不安を抱いて

いる可能性があると考えられます。

例えば、現金出納帳の記載がなく、記帳代行を行っているような関係では、

税理士としては書面添付は提出できません。(少なくとも私は提出しません。)

もしも、みなさんに心当たりや、やましいことが無いとした場合、この書面添付は、

みなさんと税理士との関係性を測るバロメーターになると私は考えています。

みなさんは、今の税理士と良好な関係が築かれていますか?

答えが“イエス”なら申告書を確認してみてはいかがでしょう?

もしも、書面添付がされていない場合にはその理由を税理士に聞いてみてください。

納得の行く答えが返ってきますか?

その税理士、本当に社長のビジネスパートナーと言えますか?

税理士増加は良い事か?

それは当然に良い事でしょう。

税理士が増え、競争原理が働けば報酬も安くなる。

と、皆さんはお考えのはず。

そして、今年も税理士が増えます!

というのも、8月は税理士試験が行われる月でした。

合格発表は12月で、資格登録出来る合格者は毎年1,000人くらい。

では、税理士増加は皆さんにとって本当に良い事なのでしょうか?

新規営業先でよく聞かれます。

「顧問契約したら、担当になっていただけるのは税理士の方ですか?」

ここで税理士ではない旨を伝えると、露骨にがっかりされる方がいらっしゃいます。

もちろん、資格はなくても優秀なスタッフですとお伝えしますが、内心こう思います。

「せっかく経験豊富なスタッフを担当につけようと考えているのに、経験浅い税理士

資格者の方がいいのかな? 」

つまり、この業界、仕事が出来るか否かと税理士資格の有無はあまり関係あり

ません。

絶対的に経験の方が重要です。

医師や弁護士のように、資格がなければ実務が行えない仕事と異なり、税理士

業界は資格がなくても、資格を持っている者の指揮監督の下で同じ仕事を

行えます。

これがいわゆる税理士補助業務というやつですが、行う仕事は全く変わりません。

申告書も作りますし、税務調査の立会いも行えます。

出来ないのは申告書の署名くらい。

昔は、所長先生よりも、無資格の番頭格のスタッフの方が優秀というのが当然

でした。

なぜなら、実務をより多く経験しているのは、税理士よりもスタッフだからです。

最近は、税理士も個人事業から法人化が進み、昔でいう番頭格のポジションに

税理士が付くケースが増えてきました。

特に、若い税理士の事務所が増えてきているので、大分様変わりしてきたように

感じます。

そして、近年の税理士事務所が行う業務の多様化も影響しています。

税理士試験で勉強する税法だけでは実務に対応出来ません。

会計、金融、保険、労務、法務等、別の専門家の守備範囲のものでも一通りの

知識がないとお客様との会話にさえ困ってしまいます。

これは実務を通して勉強していくしかないので、税理士試験に集中している者に

とっては疎かになりがちです。

また、税理士業界は、20代に試験勉強にどっぷりはまる人間が多いので、20代

から30代にかけての実務経験(=社会人経験)が絶対的に少ないのです。

実際に経験年数を聞いてみると、年齢とのバランスが合っていない方が結構

います。

仮に30歳で税理士資格を取得しても、経験が浅かったらひよっこもいいところ。

それでも税理士であることには間違いないので、お客様からは仕事が出来ると

思われてしまいます。

このイメージが、若手税理士が増えれば増えるほど、実態と乖離します。

ここで最初の問いに戻ると、税理士増加自体は良い事だが、それによって実力が

分からない税理士が増えると、その見極めが難しくなるという事になります。

もちろん、税理士に限らず、誰であれ経験を積むまではお客様にご迷惑をお掛け

する事もありますし、その過程を経なければ成長出来ません。

要は、その税理士の仕事をフォローする上役などの存在がいれば問題ないのです。

実際、ある程度の人数の税理士事務所であれば、税理士資格者の上司が無資格

のスタッフという事は多々あります。

ですから、“税理士だから大丈夫”、“税理士ではないからダメ”ではなく、その担当

者のキャリアを把握して仕事を依頼する方が、皆さんにとっても有益な結果を

もたらすはずです。

と、ここまで言っておきながら、

「税理士資格がなく、経験は長いが仕事も出来ない方もいるのではないか?」

というご質問に関しては、苦笑いするしかないのですが・・・。

ちなみに、皆さんご存じの国税OB税理士という方々について。

この国税OBの税理士は税理士全体の4割以上を占め、国税に23年勤務すると

税理士登録出来るようになります。

従って、税理士登録する国税OBの方々は40歳以上になるので、試験組みの

税理士に比べて圧倒的に平均年齢が高い!

ですから、若手で国税OBという税理士は基本的にはいらっしゃらないのです。

国税OBというだけで23年以上のキャリアがあるので大ベテランです。

まあ、国税OBの方は貫録が違いますからね(笑)

とはいえ、民間経験年数(=納税者有利判断年数)は浅いので、このパラドックス

をどう埋めながら仕事を依頼するかが難しいところ。

とにもかくにも、税理士を選ぶのって難しいですよね。

この業界年数が長くなるほど、そう思わずにはいられません。

あえて両手でボタンを押す煩わしさ

生産技術屋さんが書いた“失敗学”に関する書籍に触れる機会があり、その書籍には次のようなくだりがありました。

『エンジニアが絶対的に安全な装置を設計しても、オペレーターが故意にそれを外せば事故が起きても不思議はない。

エンジニアは、絶対に外せない安全装置を設計するか、安全装置の意図についてオペレーターに理解を得る必要がある。』

この一文から遠い記憶を思い出しました・・・。

私は高校2年生の夏休みに友人と町工場でアルバイトをしていました。

その町工場は、食器棚のドアと、本体をつないでいる“留め具”を生産する工場で、私と友人は加工された“留め具”に、機械で穴をあける工程作業をしていました。

その機械の真ん中に留め具を置き、左右にあるボタンを両手で同時に押すことで、ドリルが下降し留め具に穴をあける、このような作業でした。

両手でボタンを押す・・・、この行為に煩わしさを感じつつ辺りを見渡すと、機械の下にフットスイッチを発見することができました。

フットスイッチを使えば、両手でボタンを押す必要はなく、留め具を設置したコンマ何秒後に、ドリルを下して穴をあけることができるため、作業効率は格段に上がりました。

その方法を友人にも教え、友人もその方法を実行し慣れてきたころ、悲劇は起こってしまいました。

友人は、留め具を真ん中に設置してから、手を離す前にフットスイッチを押してしまい、指にドリルが当たり(幸い、かすった程度)、何針も指を縫う怪我を負ってしまったのです。

“あえて両手でボタンを押す煩わしさ”は、事故を防ぐための安全装置だったと、その時初めて気づくことができたのです。

税理士には、税務顧問先様にとっての安全装置のような役割があります。

お客様からしてみれば、納税額は多いよりも少ない方がいいに決まっています。

そのような意思のもとで行ったお客様の税務処理が、税法に耐えうるものかどうか、その判断を税務調査の前に行うのが税理士の一つの仕事です。

しかしながら、税務の世界にはグレーゾーンがつきものです。つまり、税務的に通る処理なのかどうかがわからない・・・。

このようなケースでは、税理士とお客様の間で意見が分かれ、特に、保守的に考えすぎる税理士ほど、その溝は深くなり、お客様は自らフットスイッチを押してしまう事があります。

つまり、安全装置として税理士が保守的な判断をしても、一つの税務処理についてどのようなベネフィットとリスクが存在するかをお客様にきちんと説明せず、その意図が伝わっていないため、お客様は故意にその安全装置を外し、場合によっては修正を受け、多額のペナルティーを受ける可能性が出てくるのです。

また、税理士の推奨する処理に従ったとしても、税理士が保守的に考えるあまり、もしかしたら払わなくてよい税金を払っている可能性も考えられます。

グレーな判断を迫られた時には、必ず税理士にその処理についてのベネフィットとリスクについて説明を求めてください。

そして、その両極について十分に理解されてから、自らが然るべき方法を選択されてください。

このような動作が、経営者と税理士の良好な関係を築いていきます。

それでも不安で、第三者の客観的意見も参考にしたい場合には、是非とも当社の

税理士セカンドオピニオンサービスをご活用ください。

更新されているか?

「顧問税理士が、そう言っていたんですよ」

とAさんは言った。

私は返した。

「そんなことをしたら、とんでもないことですよ!」

その件は、税務署の重点項目にも上げられているから、もし、Aさんが、顧問税理士の言うとおりにしたら大変なことになる。

私は、その旨も告げて、顧問税理士の言うことは、5年前に使えなくなったことも付け加えた・・・・・・・・・。

世の中は変わる。

私が電話で対応した件は、あまりにも、勉強不足すぎる内容だったが、そうした簡単なものも含めて世の中は変わる。

だから、

私たちの「最低限」は、「変わること」だ。

当たり前のことを確認するようだが、

変化は、特別のことではない。

それが普通だ。

しかし、それがわかっていない人は意外にも多い。

それは、素人に限らない。専門家でもそうだ。

私が、ここ数ヶ月で驚いたことは、

歯医者さんでも同様のことが起きていることだった。

私は、歯のメンテナンスを目的に、

一件目の歯医者に行った。

この歯医者の言うことは、初めて聞くことばかりで、

私はすぐに信頼した。お金もかかった。

しかし、この歯医者で行った虫歯の治療は最低だった。

「まだ、痛い」という私の訴えは無視され、そのまま詰められて治療は終わった(それ以外にも、回を重ねることに不信は募った)。

その歯医者から治された歯のうちカンタンに詰めた方の詰め物が取れたので、1ヶ月後、別の歯医者に行った。

前の歯医者が、ただ、詰めただけの歯は、虫歯だった。

そして、最新の治療と言われて、余り削らない方法で治療された。

さらに、事情があって、私は、他の歯医者に行くことになった。

ここでも、その前の二人の歯医者と違う処置がされた。

歯の治療も、どんどん進化をしている。

ところが、どこもがその進化を捉えているわけではない。

歯医者も税理士と同じ・・、いや、それ以上に差が大きいのだと知った。

変化には、膨大な時間と経費がかかる。

しかし、止まれば、すぐに古くなる。

コンピュータのプログラムは、更新がなければ使えなくなる。

専門知識も同じだが、随時更新がされているかどうかは、人による。

少なくても、Aさんの顧問税理士と私が行った最初の歯医者には、それがない。

専門家と付き合う場合、更新に対する姿勢は、しっかり聞いて付き合うべきだと思った。